תנו לכסף שלכם לעבוד – כי כשהוא נח, הבנק מרוויח! 🚀💰 (כל מה שצריך לדעת על קרן כספית!)

-

יצא לי כאן סתירה בין הכותבים, האם כשמוכרים קרן כספית הכסף נכנס לחשבון למחרת או לאחר יומיים שלושה.

[לא יצא לי למכור לאחרונה, אבל זכורני שזה למחרת].

אולי זה תלוי באיזה בנק?הערה חשובה שכדאי להוסיף ולהשים לב:

מי שקונה הרבה פעמים קרן כספית, כאשר הוא מוכר, הכלל הוא שהכסף שנכנס ראשון יוצא ראשון.

דוגמא: מי שבתחילת החורף קנה קרן כספית ב-100,000 ש"ח, ולאחר חצי שנה בתחילת הקיץ הפקיד עוד 100,000 ש"ח, ולמחרת הוא היה נצרך לכסף ומשך אותו בחזרה. הוא חושב שאת הכסף שהפקיד אתמול הוא משך היום, אבל האמת שהיום הוא משך את הכסף שהוא הפקיד לפני חצי שנה. מה שגורם לאירוע מס.

הפתרון הוא שבתחילת הקיץ יקנה קרן כספית אחרת ולא את אותה קרן כספית שקנה בתחילת החורף, כך הוא יכול למשוך אותה למחרת, ואילו הכסף שהפקיד בתחילת החורף ימשיך לעבוד. -

הערה חשובה שכדאי להוסיף ולהשים לב:

מי שקונה הרבה פעמים קרן כספית, כאשר הוא מוכר, הכלל הוא שהכסף שנכנס ראשון יוצא ראשון.

דוגמא: מי שבתחילת החורף קנה קרן כספית ב-100,000 ש"ח, ולאחר חצי שנה בתחילת הקיץ הפקיד עוד 100,000 ש"ח, ולמחרת הוא היה נצרך לכסף ומשך אותו בחזרה. הוא חושב שאת הכסף שהפקיד אתמול הוא משך היום, אבל האמת שהיום הוא משך את הכסף שהוא הפקיד לפני חצי שנה. מה שגורם לאירוע מס.

הפתרון הוא שבתחילת הקיץ יקנה קרן כספית אחרת ולא את אותה קרן כספית שקנה בתחילת החורף, כך הוא יכול למשוך אותה למחרת, ואילו הכסף שהפקיד בתחילת החורף ימשיך לעבוד.שתי נקודות נוספות:

א. קרן כספית אטרקטיבית רק כאשר ריבית בנק ישראל גבוהה, עד לפני כמה שנים אף אחד לא הכיר את המושג הזה. ואדרבה אפילו הפסידו שם כסף בגלל דמי ניהול והריבית שאפה לאפס.

ב. כמו כן אפשר לבצע הו"ק לקניית קרן כספית, מועיל מאוד לחסכון עבור הוצאות החגים וכד'. -

שתי נקודות נוספות:

א. קרן כספית אטרקטיבית רק כאשר ריבית בנק ישראל גבוהה, עד לפני כמה שנים אף אחד לא הכיר את המושג הזה. ואדרבה אפילו הפסידו שם כסף בגלל דמי ניהול והריבית שאפה לאפס.

ב. כמו כן אפשר לבצע הו"ק לקניית קרן כספית, מועיל מאוד לחסכון עבור הוצאות החגים וכד'.@צמיחה כתב בתנו לכסף שלכם לעבוד – כי כשהוא נח, הבנק מרוויח!

:

:א. קרן כספית אטרקטיבית רק כאשר ריבית בנק ישראל גבוהה, עד לפני כמה שנים אף אחד לא הכיר את המושג הזה. ואדרבה אפילו הפסידו שם כסף בגלל דמי ניהול והריבית שאפה לאפס.

בהחלט! ולכן צריך להיות כל הזמן עם עיניים פקוחות על הריבית של בנק ישראל, ובמקרה של שינוי, לבדוק האם זה עדיין כדאי ורווחי!

-

@צמיחה כתב בתנו לכסף שלכם לעבוד – כי כשהוא נח, הבנק מרוויח!

:

:א. קרן כספית אטרקטיבית רק כאשר ריבית בנק ישראל גבוהה, עד לפני כמה שנים אף אחד לא הכיר את המושג הזה. ואדרבה אפילו הפסידו שם כסף בגלל דמי ניהול והריבית שאפה לאפס.

בהחלט! ולכן צריך להיות כל הזמן עם עיניים פקוחות על הריבית של בנק ישראל, ובמקרה של שינוי, לבדוק האם זה עדיין כדאי ורווחי!

-

@צמיחה

לכאורה קופת גמל להשקעה בסיכון נמוך,

ואם ממש צריכים נזילות, יהיה עדיף פק"מ עם תחנות שבועיות / חודשיות.הכל תלוי בכמות הכסף, בנזילות, ובמרכיבים כאלו ואחרים.

-

@פלוס כתב ב[תנו לכסף שלכם לעבוד – כי כשהוא נח, הבנק מרוויח!

]

]הכל תלוי בכמות הכסף, בנזילות, ובמרכיבים כאלו ואחרים.

יש עוד אפשרויות?

ישנם עוד אופציות שונות, אחת מהם היא להשקיע באג"ח קצרות טווח – אלו הלוואות שהמדינה או חברות יציבות לוקחות מהציבור, ובתמורה משלמות ריבית גבוהה יחסית לפיקדון בנקאי רגיל. אם מוכנים להתחייב לתקופה קצת יותר ארוכה, אפשר גם להשקיע באג"ח עם מח"מ (משך חיים ממוצע) ארוך יותר, מה שעשוי להגדיל את הרווחים.

אפשרות נוספת היא פיקדונות מובנים – אלו פיקדונות בבנק עם תנאים מיוחדים, כמו הצמדה למדדים מסוימים או למט"ח, כך שאם השוק זז בכיוון הנכון, אפשר להרוויח יותר מהרגיל.

מי שמחפש גידור מפני שחיקה של הכסף יכול לשקול גם חשיפה למטבע חוץ, כמו דולר, או אפילו לסחורות כמו זהב, ששומרות על ערכן טוב יותר בתקופות של אי-וודאות כלכלית.

-

הערה חשובה שכדאי להוסיף ולהשים לב:

מי שקונה הרבה פעמים קרן כספית, כאשר הוא מוכר, הכלל הוא שהכסף שנכנס ראשון יוצא ראשון.

דוגמא: מי שבתחילת החורף קנה קרן כספית ב-100,000 ש"ח, ולאחר חצי שנה בתחילת הקיץ הפקיד עוד 100,000 ש"ח, ולמחרת הוא היה נצרך לכסף ומשך אותו בחזרה. הוא חושב שאת הכסף שהפקיד אתמול הוא משך היום, אבל האמת שהיום הוא משך את הכסף שהוא הפקיד לפני חצי שנה. מה שגורם לאירוע מס.

הפתרון הוא שבתחילת הקיץ יקנה קרן כספית אחרת ולא את אותה קרן כספית שקנה בתחילת החורף, כך הוא יכול למשוך אותה למחרת, ואילו הכסף שהפקיד בתחילת החורף ימשיך לעבוד.@צמיחה כתב בתנו לכסף שלכם לעבוד – כי כשהוא נח, הבנק מרוויח!

:

:הערה חשובה שכדאי להוסיף ולהשים לב:

מי שקונה הרבה פעמים קרן כספית, כאשר הוא מוכר, הכלל הוא שהכסף שנכנס ראשון יוצא ראשון.

דוגמא: מי שבתחילת החורף קנה קרן כספית ב-100,000 ש"ח, ולאחר חצי שנה בתחילת הקיץ הפקיד עוד 100,000 ש"ח, ולמחרת הוא היה נצרך לכסף ומשך אותו בחזרה. הוא חושב שאת הכסף שהפקיד אתמול הוא משך היום, אבל האמת שהיום הוא משך את הכסף שהוא הפקיד לפני חצי שנה. מה שגורם לאירוע מס.

הפתרון הוא שבתחילת הקיץ יקנה קרן כספית אחרת ולא את אותה קרן כספית שקנה בתחילת החורף, כך הוא יכול למשוך אותה למחרת, ואילו הכסף שהפקיד בתחילת החורף ימשיך לעבוד.בקרן כספית מדובר במס שולי של ממש, בוודאי כשמדברים על כסף 'ישן' יחסית.

אדרבא, לפעמים שם אין מס בכלל (בגלל עליית מהדד), בעוד שבכסף ה'חדש' יותר כן יש איזה מס קטנטן. -

@צמיחה כתב בתנו לכסף שלכם לעבוד – כי כשהוא נח, הבנק מרוויח!

:

:הערה חשובה שכדאי להוסיף ולהשים לב:

מי שקונה הרבה פעמים קרן כספית, כאשר הוא מוכר, הכלל הוא שהכסף שנכנס ראשון יוצא ראשון.

דוגמא: מי שבתחילת החורף קנה קרן כספית ב-100,000 ש"ח, ולאחר חצי שנה בתחילת הקיץ הפקיד עוד 100,000 ש"ח, ולמחרת הוא היה נצרך לכסף ומשך אותו בחזרה. הוא חושב שאת הכסף שהפקיד אתמול הוא משך היום, אבל האמת שהיום הוא משך את הכסף שהוא הפקיד לפני חצי שנה. מה שגורם לאירוע מס.

הפתרון הוא שבתחילת הקיץ יקנה קרן כספית אחרת ולא את אותה קרן כספית שקנה בתחילת החורף, כך הוא יכול למשוך אותה למחרת, ואילו הכסף שהפקיד בתחילת החורף ימשיך לעבוד.בקרן כספית מדובר במס שולי של ממש, בוודאי כשמדברים על כסף 'ישן' יחסית.

אדרבא, לפעמים שם אין מס בכלל (בגלל עליית מהדד), בעוד שבכסף ה'חדש' יותר כן יש איזה מס קטנטן.@אמת-מארץ-תצמח כתב בתנו לכסף שלכם לעבוד – כי כשהוא נח, הבנק מרוויח!

:

:בקרן כספית מדובר במס שולי של ממש, בוודאי כשמדברים על כסף 'ישן' יחסית.

אדרבא, לפעמים שם אין מס בכלל (בגלל עליית מהדד), בעוד שבכסף ה'חדש' יותר כן יש איזה מס קטנטן.אם המצב הוא שעל הכסף הישן אין מס רווחי הון, אולי כדאי לחשוב על הפתרון שכתב פלוס בהודעה הקודמת...

-

@אמת-מארץ-תצמח כתב בתנו לכסף שלכם לעבוד – כי כשהוא נח, הבנק מרוויח!

:

:בקרן כספית מדובר במס שולי של ממש, בוודאי כשמדברים על כסף 'ישן' יחסית.

אדרבא, לפעמים שם אין מס בכלל (בגלל עליית מהדד), בעוד שבכסף ה'חדש' יותר כן יש איזה מס קטנטן.אם המצב הוא שעל הכסף הישן אין מס רווחי הון, אולי כדאי לחשוב על הפתרון שכתב פלוס בהודעה הקודמת...

@צמיחה כתב בתנו לכסף שלכם לעבוד – כי כשהוא נח, הבנק מרוויח!

:

:@אמת-מארץ-תצמח כתב בתנו לכסף שלכם לעבוד – כי כשהוא נח, הבנק מרוויח!

:

:בקרן כספית מדובר במס שולי של ממש, בוודאי כשמדברים על כסף 'ישן' יחסית.

אדרבא, לפעמים שם אין מס בכלל (בגלל עליית מהדד), בעוד שבכסף ה'חדש' יותר כן יש איזה מס קטנטן.אם המצב הוא שעל הכסף הישן אין מס רווחי הון, אולי כדאי לחשוב על הפתרון שכתב פלוס בהודעה הקודמת...

ברור.

אבל זה בד"כ מגיע עם סיכון מעט יותר גבוה. (אין ארוחות חינם) -

פ פלוס התייחס לנושא זה ב

פ פלוס התייחס לנושא זה ב

-

ח חדש בשוק התייחס לנושא זה ב

-

פ פלוס התייחס לנושא זה ב

פ פלוס התייחס לנושא זה ב

-

נכתב כאן לגבי הפקדה לתקופה של כשנה, האם המידע גם נכון למי שיש לו סכום כסף לחודש או חודשיים, לדוגמא יש לו בעו"ש 20,000 ש"ח וצריך את זה רק כעבור חודשיים, האם גם אז מומלץ להפקיד לקרן כספית (כמובן בלי דמי ניהול) ?

-

נכתב כאן לגבי הפקדה לתקופה של כשנה, האם המידע גם נכון למי שיש לו סכום כסף לחודש או חודשיים, לדוגמא יש לו בעו"ש 20,000 ש"ח וצריך את זה רק כעבור חודשיים, האם גם אז מומלץ להפקיד לקרן כספית (כמובן בלי דמי ניהול) ?

@261040 כן.

רק לא ברור מה רצית מהדמי ניהול. -

@צמיחה

לכאורה קופת גמל להשקעה בסיכון נמוך,

ואם ממש צריכים נזילות, יהיה עדיף פק"מ עם תחנות שבועיות / חודשיות.הכל תלוי בכמות הכסף, בנזילות, ובמרכיבים כאלו ואחרים.

-

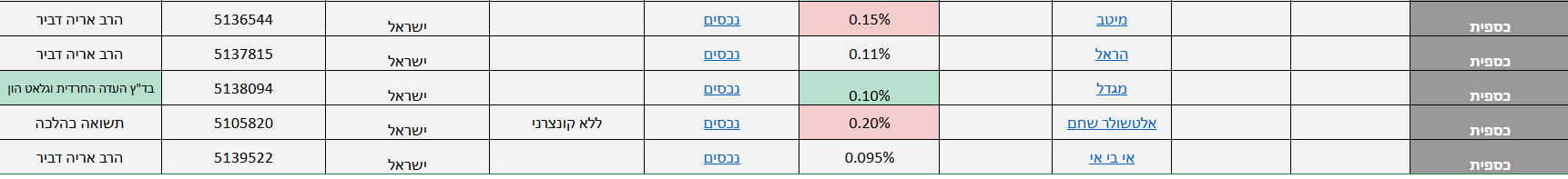

@חדש-בשוק

לכאורה זה בהחלט הכי זול,

אם כי, לפי חישובים שערכתי בעבר,

מגדל מרוויחים יותר (באחוזים קטנטנים מאוד),

כך שלכאורה זהו הבדלים ממש קטנים,

וודאי אם מדובר לזמן קצר. -

@חדש-בשוק

לענ"ד ההבדל המשמעותי זה איזה גוף כשרות נותן את ההכשר, ולרוב האנשים גם זה לא הבדל משמעותי. כמו כן ההבדל בדמי ניהול.

מי שרוצה להעמיק יותר יכול להסתכל בהבדלים בין תשקיפי הקרן הנמצאים באתר מאיה.

ואחרי שרואים שכמעט כל הקרנות [בין הכשרות ובין אלו שבלי הכשר] מביאים את אותה התשואה, אז גם ההבדל בין תשקיפי הקרן אינו נפק"מ. מלבד דיוקים והגדרות הלכתיות למי שלומד את הסוגייה. -

ט טריידר התייחס לנושא זה ב

ט טריידר התייחס לנושא זה ב

-

מ מונטיפיורי פיצל נושא זה ב

מ מונטיפיורי פיצל נושא זה ב