גידור הפסדים בשוק המניות האמריקאי באמצעות שער דולר/שקל – האם זה עובד?

-

@דוד.פ כתב בגידור הפסדים בשוק המניות האמריקאי באמצעות שער דולר/שקל – האם זה עובד?:

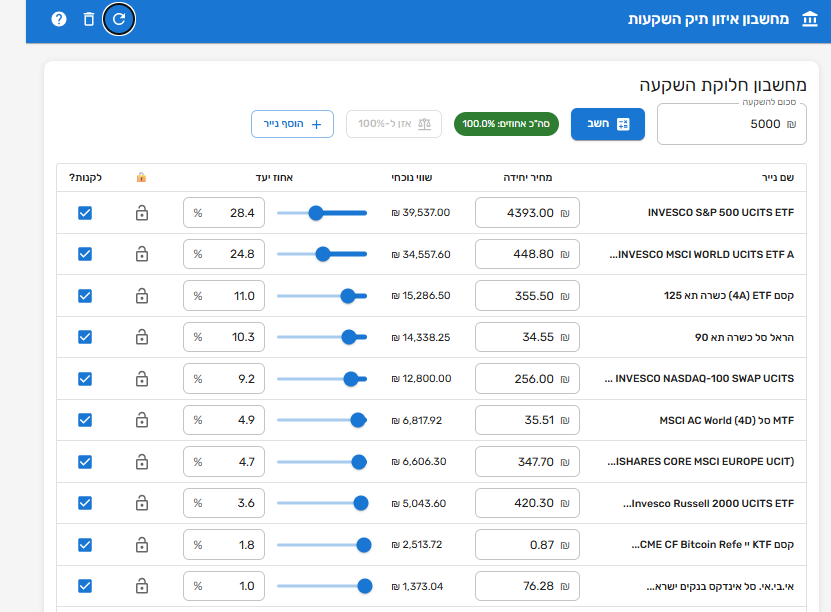

חשבתי על רעיון לגידור הפסדים בשוק המניות האמריקאי, המבוסס על כך שיש קורלציה בין ירידות במדד S&P 500 לבין התחזקות השקל מול הדולר.

האם ניתן לנצל קשר זה לצורך יצירת גידור אפקטיבי לתיק השקעות החשוף לשוק האמריקאי בפרט בתקופה הזאת שהשקל כ"כ חזק היסטורית?

אשמח לשמוע דעות, ניסיון מעשי או הפניות לנתונים רלוונטיים.גידור לדעתי זה אסון כי זה הופך את כל התיק מתיק ריאלי לתיק נומונלי, אני חושב שיוסף מינצברג לא מבין מה זה שוק ההון, בפורום הסולידית לא תמצא שום מומחה שממליץ על קרן מוגדרת,

ואני כבר לא מדבר על זה שב 2023 ו2008 התיאוריה לא הוכיחה את עצמה, וכמו"כ העלות של זה הם 1.5% בשנה

כך שצריך לעשות 1.5% יותר בקרן מוגדרת כדי שנצא מרווחים מזה.@מתכנן-פיננסי

אני חושב שאפשר לחלוק על הגישה שלו,

אבל לא להגיד שהוא לא יודע מה זה שוק ההון.

אולי לא הבנת מה הוא אמר. -

@מתכנן-פיננסי

אני חושב שאפשר לחלוק על הגישה שלו,

אבל לא להגיד שהוא לא יודע מה זה שוק ההון.

אולי לא הבנת מה הוא אמר.יוסף מינצברג פשוט לא משקיע פסיבי...

לדעתו, הוא יכול להיכנס ולצאת מקרנות מגודרות בזמנים מסויימים, וככה להגדיל את הרווחים. -

@מתכנן-פיננסי

אני חושב שאפשר לחלוק על הגישה שלו,

אבל לא להגיד שהוא לא יודע מה זה שוק ההון.

אולי לא הבנת מה הוא אמר.@צמיחה כתב בגידור הפסדים בשוק המניות האמריקאי באמצעות שער דולר/שקל – האם זה עובד?:

אני חושב שאפשר לחלוק על הגישה שלו,

אבל לא להגיד שהוא לא יודע מה זה שוק ההון.אני הבנתי בדיוק מה הוא מתכוון ואני אודה שבתחילת הדרך התווכחתי בפורום הסולידית ע"כ שגידור זה כן שווה, עד שב"ה הבנתי את הטיעונים של המתנגדים לגידור.

הטיעון נגד גידור הוא שבכך אתה הופך את כל ההשקעה למשהו שדומה יותר להימור, מאשר השקעה בחברות ושותפות בביזנעס של העולם שזה הסיבה היחידה להשקיע.

ואם יוסף מינצברג טוען בעד גידור זה אומר שאין לו הבנה בסיסית בשוק ההון.

ושוב לא תמצאו שום משקיע פאסיבי בסדר גודל שממליץ על גידור.

(אגב אני מדבר על הגידור הבסיסי- על הגידור דרך אופציות זה משהו אחר וג"כ לא רווחי לטווח הארוך) -

יוסף מינצברג פשוט לא משקיע פסיבי...

לדעתו, הוא יכול להיכנס ולצאת מקרנות מגודרות בזמנים מסויימים, וככה להגדיל את הרווחים.@אפ_על_פי_כן

הוא מוסר קורסים להשקעה פאסיבית -

@אפ_על_פי_כן

הוא מוסר קורסים להשקעה פאסיבית@צמיחה

נו אז מה? -

@צמיחה כתב בגידור הפסדים בשוק המניות האמריקאי באמצעות שער דולר/שקל – האם זה עובד?:

אני חושב שאפשר לחלוק על הגישה שלו,

אבל לא להגיד שהוא לא יודע מה זה שוק ההון.אני הבנתי בדיוק מה הוא מתכוון ואני אודה שבתחילת הדרך התווכחתי בפורום הסולידית ע"כ שגידור זה כן שווה, עד שב"ה הבנתי את הטיעונים של המתנגדים לגידור.

הטיעון נגד גידור הוא שבכך אתה הופך את כל ההשקעה למשהו שדומה יותר להימור, מאשר השקעה בחברות ושותפות בביזנעס של העולם שזה הסיבה היחידה להשקיע.

ואם יוסף מינצברג טוען בעד גידור זה אומר שאין לו הבנה בסיסית בשוק ההון.

ושוב לא תמצאו שום משקיע פאסיבי בסדר גודל שממליץ על גידור.

(אגב אני מדבר על הגידור הבסיסי- על הגידור דרך אופציות זה משהו אחר וג"כ לא רווחי לטווח הארוך)@מתכנן-פיננסי

אני אשאל אותך שאלה פשוטה,

אתה מסכים שאם הדולר נמצא ב-4 יש יותר היגיון לגדר?

וגם אם אתה פאסיבי שלא משנה כלום,

אבל נניח ועכשיו הדולר הוא 4 ש"ח, האם את הכסף החדש תמליץ לחשוף לדולר?ודרך אגב,

שאלת פעם את עצמך למה במיטב יש מסלול מנוטרל מט"ח?

אם לא, אז אני אפתיע אותך,

אבנר סטפק אמר לי שלדעתו עד 30% מהתיק השקעות לא צריך לגדר,

מעבר לזה כן לגדר.

האם לשיטתך אין לו הבנה בסיסית בשוק ההון? -

@מתכנן-פיננסי

אני אשאל אותך שאלה פשוטה,

אתה מסכים שאם הדולר נמצא ב-4 יש יותר היגיון לגדר?

וגם אם אתה פאסיבי שלא משנה כלום,

אבל נניח ועכשיו הדולר הוא 4 ש"ח, האם את הכסף החדש תמליץ לחשוף לדולר?ודרך אגב,

שאלת פעם את עצמך למה במיטב יש מסלול מנוטרל מט"ח?

אם לא, אז אני אפתיע אותך,

אבנר סטפק אמר לי שלדעתו עד 30% מהתיק השקעות לא צריך לגדר,

מעבר לזה כן לגדר.

האם לשיטתך אין לו הבנה בסיסית בשוק ההון?@צמיחה כתב בגידור הפסדים בשוק המניות האמריקאי באמצעות שער דולר/שקל – האם זה עובד?:

אני אשאל אותך שאלה פשוטה,

אתה מסכים שאם הדולר נמצא ב-4 יש יותר היגיון לגדר?אין שום היגיון, וסליחה על הבוטות אבל נראה לך שאם היה היגיון בלגדר אז הדולר היה מגיע ל-4 שקל? הרי למה שמשהו יסכים לשלם 4 שקל לדולר אם אין היגיון במחיר הזה?

בקיצור יש פה חוסר הבנה של מנגנון השוק היעיל.

לגבי סטפק הוא בן אדם עם אינטרסים עד הצוואר, וקשה לי להאמין שאתה מקבל את כל ההמלצות השקעה שלו. -

@מתכנן-פיננסי

אני אשאל אותך שאלה פשוטה,

אתה מסכים שאם הדולר נמצא ב-4 יש יותר היגיון לגדר?

וגם אם אתה פאסיבי שלא משנה כלום,

אבל נניח ועכשיו הדולר הוא 4 ש"ח, האם את הכסף החדש תמליץ לחשוף לדולר?ודרך אגב,

שאלת פעם את עצמך למה במיטב יש מסלול מנוטרל מט"ח?

אם לא, אז אני אפתיע אותך,

אבנר סטפק אמר לי שלדעתו עד 30% מהתיק השקעות לא צריך לגדר,

מעבר לזה כן לגדר.

האם לשיטתך אין לו הבנה בסיסית בשוק ההון?@צמיחה כתב בגידור הפסדים בשוק המניות האמריקאי באמצעות שער דולר/שקל – האם זה עובד?:

שאלת פעם את עצמך למה במיטב יש מסלול מנוטרל מט"ח?

אף פעם לא שאלתי, כי התשובה רשומה על הקיר.

יש מספיק כבשים שילכו בעיניים עצומות אחרי כל מומחה מטעם עצמו לשוק ההון.

ואגב ב2023 שמודל יוסף מינצברג לא הוכיח את עצמו אז אף אחד לא דיבר על גידור, תמיד "המומחים" האלו נזכרים להיות חכמים בדיעבד אחרי שהסוסים ברחו מהאורווה -

@צמיחה כתב בגידור הפסדים בשוק המניות האמריקאי באמצעות שער דולר/שקל – האם זה עובד?:

אני אשאל אותך שאלה פשוטה,

אתה מסכים שאם הדולר נמצא ב-4 יש יותר היגיון לגדר?אין שום היגיון, וסליחה על הבוטות אבל נראה לך שאם היה היגיון בלגדר אז הדולר היה מגיע ל-4 שקל? הרי למה שמשהו יסכים לשלם 4 שקל לדולר אם אין היגיון במחיר הזה?

בקיצור יש פה חוסר הבנה של מנגנון השוק היעיל.

לגבי סטפק הוא בן אדם עם אינטרסים עד הצוואר, וקשה לי להאמין שאתה מקבל את כל ההמלצות השקעה שלו.@מתכנן-פיננסי כתב בגידור הפסדים בשוק המניות האמריקאי באמצעות שער דולר/שקל – האם זה עובד?:

בקיצור יש פה חוסר הבנה של מנגנון השוק היעיל.

צודק

-

@מתכנן-פיננסי כתב בגידור הפסדים בשוק המניות האמריקאי באמצעות שער דולר/שקל – האם זה עובד?:

בקיצור יש פה חוסר הבנה של מנגנון השוק היעיל.

צודק

להבהרה – כנראה שלא הובנתי נכון, אז אנסה לחדד:

לא התכוונתי לקרן מגודרת במובן הטכני של המילה. הכוונה שלי היא שעצם ההחזקה בדולר, במיוחד בתקופה שבה השקל חזק, מהווה סוג של גידור טבעי. מהניסיון ומהנתונים ההיסטוריים, במקרים של ירידות בוול סטריט הדולר נוטה להתחזק מול השקל (ויש לכך מספר סיבות), כך שחלק מהפגיעה בשווי ההשקעה יכול להתקזז דרך שער החליפין. זה לא גידור מלא או מובנה, אלא מנגנון איזון שנוצר מהקורלציה בין השווקים. -

להבהרה – כנראה שלא הובנתי נכון, אז אנסה לחדד:

לא התכוונתי לקרן מגודרת במובן הטכני של המילה. הכוונה שלי היא שעצם ההחזקה בדולר, במיוחד בתקופה שבה השקל חזק, מהווה סוג של גידור טבעי. מהניסיון ומהנתונים ההיסטוריים, במקרים של ירידות בוול סטריט הדולר נוטה להתחזק מול השקל (ויש לכך מספר סיבות), כך שחלק מהפגיעה בשווי ההשקעה יכול להתקזז דרך שער החליפין. זה לא גידור מלא או מובנה, אלא מנגנון איזון שנוצר מהקורלציה בין השווקים. -

@דוד.פ

אני מנסה להבין מה אתה אומר,

אתה רוצה עכשיו לקנות דולרים, ולסחור במט"ח,

או שאתה רוצה לקנות אותם רק אם יהיו ירידות במדד הסנופי.@צמיחה הכוונה שלי היא להשקיע באחד המדדים בשוק המניות האמריקאי, מתוך הבנה שגם במקרה של ירידות במדד עצמו, ההפסד לא בהכרח יהיה מלא. זאת משום שבתרחיש כזה הדולר נוטה להתחזק מול השקל, ולכן מהצד של שער החליפין נוצר רווח שמקזז לפחות חלק מהירידה במדד. כלומר, לא מדובר בגידור רשמי או מובנה, אלא באיזון שנובע מהחשיפה לדולר מול שקל.

-

@צמיחה הכוונה שלי היא להשקיע באחד המדדים בשוק המניות האמריקאי, מתוך הבנה שגם במקרה של ירידות במדד עצמו, ההפסד לא בהכרח יהיה מלא. זאת משום שבתרחיש כזה הדולר נוטה להתחזק מול השקל, ולכן מהצד של שער החליפין נוצר רווח שמקזז לפחות חלק מהירידה במדד. כלומר, לא מדובר בגידור רשמי או מובנה, אלא באיזון שנובע מהחשיפה לדולר מול שקל.

@דוד.פ

אתה בהחלט צודק,

כל מי שמשקיע בסנופי או בנאסד"ק,

כאשר המדד יורד, אצלו הוא יורד פחות בגלל עליית הדולר.

מצד שני כאשר המדד עולה, אצלו הוא עולה פחות בגלל ירידת הדולר,

כמו מה שהיה בשנה האחרונה.

אבל זה לא תמיד כך.

כי זה שהדולר יורד כשהמדד עולה, זה לא דולר ביחס לשקל.

ובהחלט יכול להיות שבאותו זמן שהדולר יורד ביחס לכל העולם, גם השקל ירד ביחס לכל העולם.

וכן הפוך. -

@דוד.פ

אתה בהחלט צודק,

כל מי שמשקיע בסנופי או בנאסד"ק,

כאשר המדד יורד, אצלו הוא יורד פחות בגלל עליית הדולר.

מצד שני כאשר המדד עולה, אצלו הוא עולה פחות בגלל ירידת הדולר,

כמו מה שהיה בשנה האחרונה.

אבל זה לא תמיד כך.

כי זה שהדולר יורד כשהמדד עולה, זה לא דולר ביחס לשקל.

ובהחלט יכול להיות שבאותו זמן שהדולר יורד ביחס לכל העולם, גם השקל ירד ביחס לכל העולם.

וכן הפוך.@צמיחה הנקודה שחשוב לי להדגיש היא שההשפעה אינה סימטרית: עליות במדד לא בהכרח משפיעות על שער שקל/דולר, ולעיתים היחס כמעט ואינו משתנה. לעומת זאת, בירידות במדד, ובעיקר בירידות חדות, כן קיימת השפעה ברורה – הדולר נוטה להתחזק מול השקל. לכן מנגנון האיזון נוצר בעיקר בתרחישי ירידה, ולא באותה מידה בתקופות של עליות.

-

רק צריך לקחת בחשבון

שאם אתה משאיר בחשבון שלך כמות מסויימת (נכבדה) של דולרים- לצורך גידור, כטענתך - כנגד ההשקעה שלך במדד אמריקאי,

אז הם בעצם יושבים שם בלי לעשות שום רווח.

כי גם אם בתקופה מסויימת הם שווים לך יותר (ביחס לשקל) ועושים לך איזשהו רווח,

הרי זה לא רווח שצומח לאורך שנים, בניגוד למחקי מדד שמשקף כלכלה בצמיחה.

ומלבד זאת - האינפלציה שוחקת את הערך של הכסף בהתמדה.

אז מנעת מעצמך הפסד מסויים

אבל מנעת מעצמך גם רווחים גדולים בהרבה...

לדעתי מבחינה מתמטית - אתה מופסד. -

רק צריך לקחת בחשבון

שאם אתה משאיר בחשבון שלך כמות מסויימת (נכבדה) של דולרים- לצורך גידור, כטענתך - כנגד ההשקעה שלך במדד אמריקאי,

אז הם בעצם יושבים שם בלי לעשות שום רווח.

כי גם אם בתקופה מסויימת הם שווים לך יותר (ביחס לשקל) ועושים לך איזשהו רווח,

הרי זה לא רווח שצומח לאורך שנים, בניגוד למחקי מדד שמשקף כלכלה בצמיחה.

ומלבד זאת - האינפלציה שוחקת את הערך של הכסף בהתמדה.

אז מנעת מעצמך הפסד מסויים

אבל מנעת מעצמך גם רווחים גדולים בהרבה...

לדעתי מבחינה מתמטית - אתה מופסד.@אפ_על_פי_כן אני לא מתכוון שהכסף ישב בעו״ש או יישאר לא מושקע. הכוונה היא שהכסף יהיה מושקע בפועל במדד אמריקאי, ובכך שהוא נקוב בדולרים נוצר גידור מסוים: מצד אחד חשיפה לשוק המניות, ומצד שני חשיפה לדולר, שבתרחישי ירידות נוטה להתחזק מול השקל ומאזן חלק מהסיכון.

-

@צמיחה הכוונה שלי היא להשקיע באחד המדדים בשוק המניות האמריקאי, מתוך הבנה שגם במקרה של ירידות במדד עצמו, ההפסד לא בהכרח יהיה מלא. זאת משום שבתרחיש כזה הדולר נוטה להתחזק מול השקל, ולכן מהצד של שער החליפין נוצר רווח שמקזז לפחות חלק מהירידה במדד. כלומר, לא מדובר בגידור רשמי או מובנה, אלא באיזון שנובע מהחשיפה לדולר מול שקל.

@דוד.פ אתה אמיתי????

קודם כל לטענתך שהיא בין מצחיקה לחסרת קשר למציאות, עצם ההחזקה של מדד לא מגודר יוצרת לך את המנגנון הנפלא שלך.

דבר שני גם אם בטווח של כמה שעות ראית קורלציה במהלך היום, ספר לי איפה היה הדולר לפני שלש שנים ואיפה היום?

מה היה קורה למי שעשה את השיטה הגאונית הזו?

נכון, פשוט כלום. -

@דוד.פ אתה אמיתי????

קודם כל לטענתך שהיא בין מצחיקה לחסרת קשר למציאות, עצם ההחזקה של מדד לא מגודר יוצרת לך את המנגנון הנפלא שלך.

דבר שני גם אם בטווח של כמה שעות ראית קורלציה במהלך היום, ספר לי איפה היה הדולר לפני שלש שנים ואיפה היום?

מה היה קורה למי שעשה את השיטה הגאונית הזו?

נכון, פשוט כלום.@משקיע-וסולידי

תקרא שוב מה הוא כתב.

@דוד.פ סה"כ אמר תשקיע בסנופי בלי גידור מט"ח,

ותרויח שכאשר המדד ירד, סביר להניח שתרגיש פחות את הירידה, בגלל שכנראה הדולר יעלה.אמנם נכון שלא כ"כ משנה התנודות באמצע, כי אתה משקיע בחברה,

ושינוי הדולר הוא משנה רק בין נקודת הכניסה לנקודת המשיכה.

אבל בפועל מי שקונה את המדד בשקלים, סביר להניח שהוא יראה פחות ירידה.

בדיוק מאותה הסיבה שבשנה הזאת רואים פחות עלייה. -

@דוד.פ אתה אמיתי????

קודם כל לטענתך שהיא בין מצחיקה לחסרת קשר למציאות, עצם ההחזקה של מדד לא מגודר יוצרת לך את המנגנון הנפלא שלך.

דבר שני גם אם בטווח של כמה שעות ראית קורלציה במהלך היום, ספר לי איפה היה הדולר לפני שלש שנים ואיפה היום?

מה היה קורה למי שעשה את השיטה הגאונית הזו?

נכון, פשוט כלום.@משקיע-וסולידי כתב בגידור הפסדים בשוק המניות האמריקאי באמצעות שער דולר/שקל – האם זה עובד?:

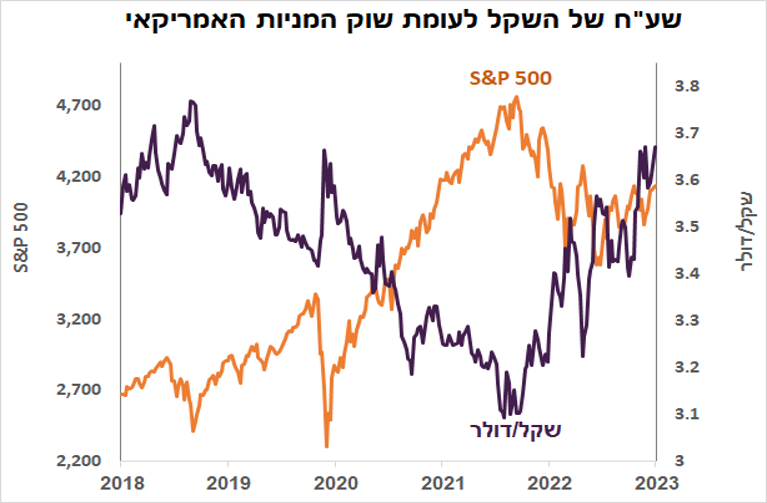

דבר שני גם אם בטווח של כמה שעות ראית קורלציה במהלך היום, ספר לי איפה היה הדולר לפני שלש שנים ואיפה היום?

לא הבנתי מה אתה אומר,

האם אתה מתכוון להגיד שבגלל שהיום הדולר נמוך, לכן היית צריך להשקיע בגידור.ודרך אגב הקורלציה היא לא במהלך היום אלא במהלך השנים.

מתוך המצגת של אבנר סטפק

-

רק להבהרה – לא התכוונתי לגידור יומי או קצר־טווח מאוד. הכוונה היא לטווח בינוני־ארוך, אם כי לא לטווח ארוך ממש, שכן בטווח הארוך מאוד אכן יש פחות משמעות לגידור מט״ח, כפי שגם נכתב לאחרונה בפוסט של הסולידית.

הרעיון נשען על קשר שקיים בעיקר בתקופות של ירידות, ויש לכך כמה סיבות (לפחות שתיים מרכזיות):

ראשית, במצבי ירידות ואי־ודאות משקיעים נוטים לעבור לדולר, שנתפס כמטבע בטוח יותר, מה שמוביל להתחזקותו מול השקל.

שנית, בירידות חדות קרנות וגופים גדולים נדרשים למכור נכסים ולבצע התאמות, מה שמשפיע מאד על שער שקל/דולר.

בנוסף, כיום שער הדולר נמצא ברמה נמוכה יחסית מבחינה היסטורית, כך שהחשיפה אליו נתפסת בעיניי כבעלת פוטנציאל איזון דווקא בתרחישי ירידה בשווקים.לכן זה לא גידור מושלם ולא כזה שמתאים לכל טווח, אלא ניסיון לנצל קשר שקיים בעיקר בתרחישים של ירידות בשוק.