האסטרטגיה בשוק ההון!

-

@צמיחה אני חוזר לשאלה הראשונה:

מה האסטרטגיה בשוק ההון?

נאמר פה בשם הרב גוטמן

שלא מומלץ פחות מ12 או 15 שנה בסיכון מוגבר,

מה שאומר שההשקעה לאברך צעיר בסיכון מוגבר היא בסביבות ה5 שנים...

ואז למשוך ולשים במסלול סולידי,

אז מה כל הרעש של ה400% ב20 שנה וכו'?

באמת מנסה להבין...

מרגיש שלא מדברים על האסטרטגיה...

שמים את הכסף קודם כל... ובהמשך נחליט...

אולי נחשוב רגע מה האסטרטגיה שלנו בצורה ברורה ומסודרת?@הגיוני כתב בהאסטרטגיה בשוק ההון!:

@צמיחה אני חוזר לשאלה הראשונה:

מה האסטרטגיה בשוק ההון?

נאמר פה בשם הרב גוטמן

שלא מומלץ פחות מ12 או 15 שנה בסיכון מוגבר,

מה שאומר שההשקעה לאברך צעיר בסיכון מוגבר היא בסביבות ה5 שנים...

ואז למשוך ולשים במסלול סולידי,אני חושב שיש כאן טעות

לא הכוונה שצריך למשוך 12 שנה לפני התאריך שצריכים את הכסף אלא שכל התקופה הכוללת תהיה 12-15 שנה כך שגם אם יהיה הפסדים משמעותים בהתחלה זה יתקן את עצמו בהמשך וגם אם יהיה 5 שנים לפני המשיכה נפילה יצטבר מספיק רווחים שלא ימחקו

אני שמעתי (אולי מאהרון סלומון לא זוכר) שרק שנתיים שלוש לפני המשיכה מורידים סיכון -

@הגיוני כתב בהאסטרטגיה בשוק ההון!:

@צמיחה אני חוזר לשאלה הראשונה:

מה האסטרטגיה בשוק ההון?

נאמר פה בשם הרב גוטמן

שלא מומלץ פחות מ12 או 15 שנה בסיכון מוגבר,

מה שאומר שההשקעה לאברך צעיר בסיכון מוגבר היא בסביבות ה5 שנים...

ואז למשוך ולשים במסלול סולידי,אני חושב שיש כאן טעות

לא הכוונה שצריך למשוך 12 שנה לפני התאריך שצריכים את הכסף אלא שכל התקופה הכוללת תהיה 12-15 שנה כך שגם אם יהיה הפסדים משמעותים בהתחלה זה יתקן את עצמו בהמשך וגם אם יהיה 5 שנים לפני המשיכה נפילה יצטבר מספיק רווחים שלא ימחקו

אני שמעתי (אולי מאהרון סלומון לא זוכר) שרק שנתיים שלוש לפני המשיכה מורידים סיכון -

כתב בהאסטרטגיה בשוק ההון!:

תחשוב על זה שוב האם באמת יש הבדל.

-

מזמן רציתי להעלות לך את הפוסט הבא טוב שהקפצת שוב

צורת הקצאת הנכסים

המחקר אומר שעד 25 אחוז באג"ח לא מוריד בתשואה של השקעה, ההבדל בין 100 אחוז מניות או 75 ו25 אגח לא ניתן לחיזוי

אם כך ניתן להוריד את תנודיות התיק באופן משמעותי לזמן בו אתה מעוניין למשוך.

הייתי מכתב לכאן את @רחל-עומסי @ה.-שלמה אם איש להם המלצות בגדול איך היו מתזמנים את המשיכה

גם את @ניסן-עציוני שאולי יגלה לנו אם בקורסים שנמסרו מהרב לבקוביץ יש איזה נוסחא שמתכננת משיכה מסודרת לחתונות הילדים [מדבר על חישוב בגדול לא על ירידה לפרטים]@שמיל-שמיל כתב בהאסטרטגיה בשוק ההון!:

המחקר אומר שעד 25 אחוז באג"ח לא מוריד בתשואה של השקעה,

לא מכיר מחקר כזה.

וגם לא מבין את זה.

בגדול, משיכה זה משהו שצריך להיות מותאמת לפרופיל האישי של המשקיע, ושל התיק.

שהרי אינו דומה משקיע עם תיק ענק, למשקיע עם תיק מצ'וקמק.

אינו דומה משקיע הרוצה למשוך בגלל סיבה שלא מאפשרת לו להישאר עם התיק, למשקיע שיכול להמתין עוד.

אינו דומה אם התיק כבר עשה את התשואות הגבוהות מעל הממוצע, או שהוא עדיין מדשדש.

בקיצור, תכנון משיכה, זאת מלאכה בפני עצמה.

מחקר טרינטי, הוא מחקר שחקר משיכה בטוחה, ותוצאותיה, שבתיק 100% מנייתי, תיתכן משיכה שנתית של 4% צמודה לאינפלציה, ללא סיכון ממשי של איבוד התיק. -

@שמיל-שמיל כתב בהאסטרטגיה בשוק ההון!:

המחקר אומר שעד 25 אחוז באג"ח לא מוריד בתשואה של השקעה,

לא מכיר מחקר כזה.

וגם לא מבין את זה.

בגדול, משיכה זה משהו שצריך להיות מותאמת לפרופיל האישי של המשקיע, ושל התיק.

שהרי אינו דומה משקיע עם תיק ענק, למשקיע עם תיק מצ'וקמק.

אינו דומה משקיע הרוצה למשוך בגלל סיבה שלא מאפשרת לו להישאר עם התיק, למשקיע שיכול להמתין עוד.

אינו דומה אם התיק כבר עשה את התשואות הגבוהות מעל הממוצע, או שהוא עדיין מדשדש.

בקיצור, תכנון משיכה, זאת מלאכה בפני עצמה.

מחקר טרינטי, הוא מחקר שחקר משיכה בטוחה, ותוצאותיה, שבתיק 100% מנייתי, תיתכן משיכה שנתית של 4% צמודה לאינפלציה, ללא סיכון ממשי של איבוד התיק. -

@שמיל-שמיל כתב בהאסטרטגיה בשוק ההון!:

המחקר אומר שעד 25 אחוז באג"ח לא מוריד בתשואה של השקעה,

לא מכיר מחקר כזה.

וגם לא מבין את זה.

בגדול, משיכה זה משהו שצריך להיות מותאמת לפרופיל האישי של המשקיע, ושל התיק.

שהרי אינו דומה משקיע עם תיק ענק, למשקיע עם תיק מצ'וקמק.

אינו דומה משקיע הרוצה למשוך בגלל סיבה שלא מאפשרת לו להישאר עם התיק, למשקיע שיכול להמתין עוד.

אינו דומה אם התיק כבר עשה את התשואות הגבוהות מעל הממוצע, או שהוא עדיין מדשדש.

בקיצור, תכנון משיכה, זאת מלאכה בפני עצמה.

מחקר טרינטי, הוא מחקר שחקר משיכה בטוחה, ותוצאותיה, שבתיק 100% מנייתי, תיתכן משיכה שנתית של 4% צמודה לאינפלציה, ללא סיכון ממשי של איבוד התיק. -

@ה.-שלמה כתב בהאסטרטגיה בשוק ההון!:

בקיצור, תכנון משיכה, זאת מלאכה בפני עצמה.

נו...

ומה יש לך לומר עליה? -

@הגיוני כתב בהאסטרטגיה בשוק ההון!:

@צמיחה אני חוזר לשאלה הראשונה:

מה האסטרטגיה בשוק ההון?

נאמר פה בשם הרב גוטמן

שלא מומלץ פחות מ12 או 15 שנה בסיכון מוגבר,

מה שאומר שההשקעה לאברך צעיר בסיכון מוגבר היא בסביבות ה5 שנים...

ואז למשוך ולשים במסלול סולידי,אני חושב שיש כאן טעות

לא הכוונה שצריך למשוך 12 שנה לפני התאריך שצריכים את הכסף אלא שכל התקופה הכוללת תהיה 12-15 שנה כך שגם אם יהיה הפסדים משמעותים בהתחלה זה יתקן את עצמו בהמשך וגם אם יהיה 5 שנים לפני המשיכה נפילה יצטבר מספיק רווחים שלא ימחקו

אני שמעתי (אולי מאהרון סלומון לא זוכר) שרק שנתיים שלוש לפני המשיכה מורידים סיכון -

ובכן, האם יש הבדל בין להשקיע מלכתחילה לעבור 7 שנים קדימה,

לבין אחד שמושקע כבר כמה שנים אלא שכרגע נותרו לו עוד 7 שנים עד שיצטרך את הכסף-

התשובה היא: לא,

כי גם מי שכבר מושקע כמה שנים, צריך לראות עצמו כל יום כאילו הוא נכנס עכשיו להשקעה, בבחינת בכל יום יהיו בעיניך כחדשים,

לא מעניין להסתכל אחורה האם עד היום הרווחתי או הפסדתי (וכי מי שאכל שום יחזור ויאכל שום? וכן להיפך),

מה שמעניין בכל רגע נתון הוא, איפה הכי משתלם לי לשים את הכסף שלי, וזה לא משנה (בד"כ) איפה הוא היה אתמול.

ולכן אני אומר גם לאחד שמושקע כמה שנים בשוק ההון ונשארו לו 7 שנים עד שיצטרך את הכסף:

אם לא היית נכנס אליה מראש ל7 שנים בלבד מסיבה מקצועית, אין סיבה שלא תצא ממנה עכשיו, כי היינו הך, וד"ל.

@בוטח-בה

הא? -

ובכן, האם יש הבדל בין להשקיע מלכתחילה לעבור 7 שנים קדימה,

לבין אחד שמושקע כבר כמה שנים אלא שכרגע נותרו לו עוד 7 שנים עד שיצטרך את הכסף-

התשובה היא: לא,

כי גם מי שכבר מושקע כמה שנים, צריך לראות עצמו כל יום כאילו הוא נכנס עכשיו להשקעה, בבחינת בכל יום יהיו בעיניך כחדשים,

לא מעניין להסתכל אחורה האם עד היום הרווחתי או הפסדתי (וכי מי שאכל שום יחזור ויאכל שום? וכן להיפך),

מה שמעניין בכל רגע נתון הוא, איפה הכי משתלם לי לשים את הכסף שלי, וזה לא משנה (בד"כ) איפה הוא היה אתמול.

ולכן אני אומר גם לאחד שמושקע כמה שנים בשוק ההון ונשארו לו 7 שנים עד שיצטרך את הכסף:

אם לא היית נכנס אליה מראש ל7 שנים בלבד מסיבה מקצועית, אין סיבה שלא תצא ממנה עכשיו, כי היינו הך, וד"ל.

@בוטח-בה

הא?@הגיוני כתב בהאסטרטגיה בשוק ההון!:

אם לא היית נכנס אליה מראש ל7 שנים בלבד מסיבה מקצועית, אין סיבה שלא תצא ממנה עכשיו, כי היינו הך, וד”ל.

אתה יוצר פרדוקס

לא משקיעים לטווח קצר (לדוגמה בעלמא 10 שנים)

אבל לטווח ארוך כן (20 שנה)

מה יעשה המשקיע לאחר 10 שנים ועוד שיש הפסד בתיק?? -

@הגיוני כתב בהאסטרטגיה בשוק ההון!:

אם לא היית נכנס אליה מראש ל7 שנים בלבד מסיבה מקצועית, אין סיבה שלא תצא ממנה עכשיו, כי היינו הך, וד”ל.

אתה יוצר פרדוקס

לא משקיעים לטווח קצר (לדוגמה בעלמא 10 שנים)

אבל לטווח ארוך כן (20 שנה)

מה יעשה המשקיע לאחר 10 שנים ועוד שיש הפסד בתיק??@עומק-הסיכוי

אתה ממש צודק בשאלה. ולכן בדיוק פתחתי את האשכול, שאולי מישהו יעזור לי בפתרון הפרדוקס,

ויציע לציבור הרחב את האסטרגטיה האולטימטיבית לכלל המשקיעים,

(כמובן בלי להכנס לניואנסים כי יש הרבה משתנים בין משקיע למשנהו ובין תקופה לחבירתה)

רק הפריע לי שנזרקים למקום שלא יודעים איך האסטרטגיה ליציאה ממנו וכאילו "יהיה טוב" "נזרום עם המשחק ונחליט בזמן אמת"

וזה נשמע לי לא מקצועי להתנהל כך (אם כי אני אישית גם מתנהל כך אולי). -

@עומק-הסיכוי

אתה ממש צודק בשאלה. ולכן בדיוק פתחתי את האשכול, שאולי מישהו יעזור לי בפתרון הפרדוקס,

ויציע לציבור הרחב את האסטרגטיה האולטימטיבית לכלל המשקיעים,

(כמובן בלי להכנס לניואנסים כי יש הרבה משתנים בין משקיע למשנהו ובין תקופה לחבירתה)

רק הפריע לי שנזרקים למקום שלא יודעים איך האסטרטגיה ליציאה ממנו וכאילו "יהיה טוב" "נזרום עם המשחק ונחליט בזמן אמת"

וזה נשמע לי לא מקצועי להתנהל כך (אם כי אני אישית גם מתנהל כך אולי).@הגיוני

יש הבדל בין ה'העשור השני ' לבין 'העשור הראשון',

שמישהו משקיע וצבר רווחים ובעוד במה שנים הוא צריך לפדות את ההשקעה,

הוא יכול להתלבט אם שווה לו לסכן חלק מהרווחים לצורך הישארות במסלול סיכון גבוה עם סיכוי לרווח בהתאמה,

או להסתפק במה שיש לו כבר ולהוריד פרופיל סיכון בהתאמה למספר השנים הנותרות למסלולי סיכון בינוני ונמוך.אבל מי שמתחיל להשקיע הסיכון להפסד הוא לו מהרווחים אלא מתוך הקרן,

ולדעתי זהו כל ההבדל הגדול.(אבל, סתם המקרה של השקעה ל10 שנים, והתיק בהפסד של הקרן קרה רק פעם אחת או שתיים בהיסטוריה).

-

@הגיוני

יש הבדל בין ה'העשור השני ' לבין 'העשור הראשון',

שמישהו משקיע וצבר רווחים ובעוד במה שנים הוא צריך לפדות את ההשקעה,

הוא יכול להתלבט אם שווה לו לסכן חלק מהרווחים לצורך הישארות במסלול סיכון גבוה עם סיכוי לרווח בהתאמה,

או להסתפק במה שיש לו כבר ולהוריד פרופיל סיכון בהתאמה למספר השנים הנותרות למסלולי סיכון בינוני ונמוך.אבל מי שמתחיל להשקיע הסיכון להפסד הוא לו מהרווחים אלא מתוך הקרן,

ולדעתי זהו כל ההבדל הגדול.(אבל, סתם המקרה של השקעה ל10 שנים, והתיק בהפסד של הקרן קרה רק פעם אחת או שתיים בהיסטוריה).

-

@שבתי-בבית-ה

אמת שיש חילוק. אך למה הוא מחלק?

מה זה משנה אם זה רווח או קרן?

גם את הקרן הרווחת מתישהו, וגם הרווח יהפוך לקרן.

אנחנו עם הפנים קדימה, לא מעניין איך השגנו את הכסף.

לא כך @צמיחה ?! -

@הגיוני

ברעיון אתה צודק,

זה שאני נשאר בהשקעה, זה כמו שבחרתי להיכנס עכשיו.

והתשואה של אתמול היא הקרן של היום.אבל עדיין בפועל ההסתכלות של הרבה אנשים היא יחסית להפקדת הקרן.

יותר קל להפסיד את התשואה, והרבה יותר קשה רגשית להפסיד את הקרן. -

@צמיחה כתב בהאסטרטגיה בשוק ההון!:

יותר קל להפסיד את התשואה, והרבה יותר קשה רגשית להפסיד את הקרן.

יש לי מטפל רגשי מצויין עבורם מי שרוצה אשלח לו באישי...

אני מדבר רק מבחינה מקצועית רווחית.@הגיוני

אני לא חושב שמדובר כאן רק על משהו רגשי,

אלא שיש הבדל בין אם תאמר לאברך (שגם ככה איך שהוא סוגר את החודש) תחסוך כסף ותשקיע ע"מ לחתן בכבוד,

שאם זה לתקופה קצרה והקרן בסיכון אתה לא יכול לומר לו לעשות את זה, (הגם שרוב הסיכויים שירוויח)

משא"כ אם הוא כבר מושקע בשוק ההון ויש לו שם סכום שהוא לא צריך אותו כרגע אלא בעוד 7 שנים,

לא נאמר לו להוציא את זה עכשיו למסלול בסיכון מופחת כיון שרוב הסיכויים שהוא ירוויח יותר בסיכון מוגבר.אלא כשמתקרב ממש לתקופה שיצטרך את הסכום אז וודאי צריך לשקול להעביר לסיכון מופחת,

אלא שכמובן זה תלוי כל אחד לפי מצבו ומצב השוק שיהיה אז. -

@הגיוני

אני לא חושב שמדובר כאן רק על משהו רגשי,

אלא שיש הבדל בין אם תאמר לאברך (שגם ככה איך שהוא סוגר את החודש) תחסוך כסף ותשקיע ע"מ לחתן בכבוד,

שאם זה לתקופה קצרה והקרן בסיכון אתה לא יכול לומר לו לעשות את זה, (הגם שרוב הסיכויים שירוויח)

משא"כ אם הוא כבר מושקע בשוק ההון ויש לו שם סכום שהוא לא צריך אותו כרגע אלא בעוד 7 שנים,

לא נאמר לו להוציא את זה עכשיו למסלול בסיכון מופחת כיון שרוב הסיכויים שהוא ירוויח יותר בסיכון מוגבר.אלא כשמתקרב ממש לתקופה שיצטרך את הסכום אז וודאי צריך לשקול להעביר לסיכון מופחת,

אלא שכמובן זה תלוי כל אחד לפי מצבו ומצב השוק שיהיה אז.@אבי-ר.

ההבדל שאני רואה:אופציה א.

@אבי-ר. כתב בהאסטרטגיה בשוק ההון!:לתקופה קצרה

אופציה ב.

@אבי-ר. כתב בהאסטרטגיה בשוק ההון!:

שהוא לא צריך אותו כרגע אלא בעוד 7 שנים,

הא?

אז אם ב"תקופה קצרה" התכוונת גם ל7 שנים,

אשמח אם תסביר יותר את החילוק. -

@הגיוני

ברעיון אתה צודק,

זה שאני נשאר בהשקעה, זה כמו שבחרתי להיכנס עכשיו.

והתשואה של אתמול היא הקרן של היום.אבל עדיין בפועל ההסתכלות של הרבה אנשים היא יחסית להפקדת הקרן.

יותר קל להפסיד את התשואה, והרבה יותר קשה רגשית להפסיד את הקרן.@צמיחה כתב בהאסטרטגיה בשוק ההון!:

ברעיון אתה צודק,

זה שאני נשאר בהשקעה, זה כמו שבחרתי להיכנס עכשיו.

והתשואה של אתמול היא הקרן של היום.שמח שמישהו פה סופסוף מבין את הרעיון הזה.

אם כך,

אתה מסכים עם "שאלת האשכול"- מהי האסטרטגיה הנכונה בשוק ההון,

מתי להכנס ומתי לצאת, שזה מאד מעורפל?

א"כ מקפיץ שוב...

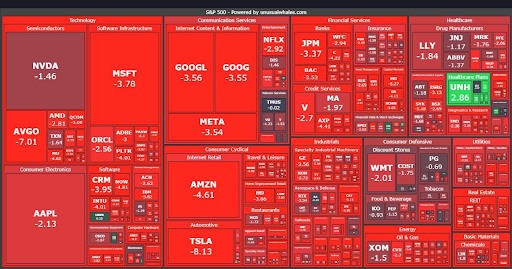

כתב בהאסטרטגיה בשוק ההון!:המהפכה החרדית בשוק ההון מבוססת על המחקרים שמראים שהשקעה במדדי מניות- אפי' בסיכון מוגבר- לטווח ארוך איננה מסוכנת, לפי סטטיסטיקות של תשואות עבר שבדקו את כל אופציות המדידה של טווחי זמן של 20 שנה ולא מצאו הפסד.

ומכאן באה ההמלצה של ארגון בנקל (ודומיו) למי שיש לפניו 20 שנים עד לנישואי ילדיו בעז"ה, שיניח את כספו המיותר ככל שישנו, בסיכון מוגבר, לצורך הענין במדד הs&p 500.

עד כאן הכל נשמע טוב ויפה.

אך חולפת לה שנה, ועומד עכשיו אותו אברך צעיר וחושב - הרי נותרו לי רק 19 שנים עד לנישואי הילדים, האם עדיין חכם להשאיר את כספי במסלול בסיכון מוגבר שהסטטיסטיקות כבר לא שוללות את הסיכון שאפסיד?

או שעלי להעביר את הכסף למסלול סולידי יותר ויותר ככל שהזמן עובר.

ואם נכונים הדברים, אז מי שנמצא בדיוק 20 שנים לפני, ורוצה להיצמד למחקר שמרגיע אותו מהסכנה רק אם יש לו 20 שנה לפניו (כמובן ש20 שנה לאו דוקא, יש מחקרים ותאוריות נוספות וכל אחד שיקח מה שמתאים ונכון עבורו. רק לצורך הדוגמא),

אם כן לכמה זמן יניח את כספו בסנופי? ליום אחד?! כיון שאחריו כבר לא נשארים לו 20 שנה שלמות.

אם כן איפה אפקט הריבית דריבית אשר כולם מנפנפים בו. הרי בינינו, כמה אפשר להרוויח בסנופי בשנה או בכמה שנים בודדות כשמדברים על אברך צעיר שקנה במיטב כספו דירה ועוד משלם משכנתא?

(האם באמת יש דרך לעשות 400% תשואה ב20 שנה בצורה בטוחה?)

@ארגון-בנקל ו @מונטיפיורי, אשמח לתשובתכם המחכימה.אולי יש פה עוד מישהו שיכול לעזור לי?