אם שילמתם מס יתכן שפעלתם נכון

-

שילמתם מס? זה אומר שהכסף שלכם עבד

האם יצא לכם למשוך כספים מהשקעה, ורק במעמד המשיכה לראות שנוכה מס?

זו נקודה שמבלבלת לא מעט אנשים, וגורמת לרבים לחשוב בדיעבד שאולי לא היה שווה להשקיע.אני פוגשת לא מעט שמספרים לי שברגע הזה משהו מתכווץ.

הכסף הגיע, אבל התחושה היא ש״לקחו״ ממנו בדרך.וכאן חשוב לעצור ולהסתכל על התמונה המלאה.

אם שילמתם מס זה אומר ששמרתם על ערך הכסף שלכם.

בעולם שבו כסף שיושב בעו״ש נשחק, עצם זה שהכסף שלכם לא איבד מערכו הוא כבר הישג משמעותי.אבל זה לא נגמר שם.

ברוב המקרים, תשלום המס אומר גם דבר נוסף:

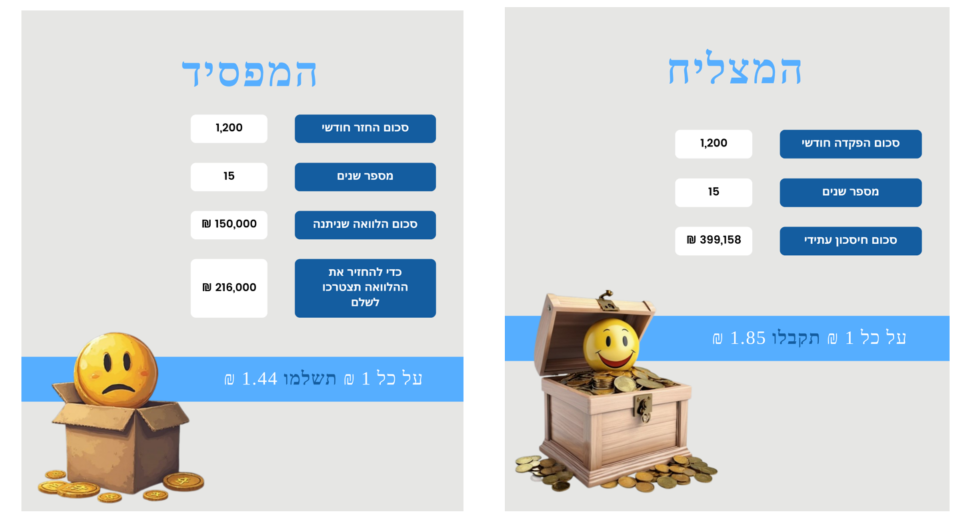

הרווחתם פי שלוש מהמס שנוכה, מעבר לשמירה על ערך הכסף.

בפועל, הרווח הכולל לרוב גבוה פי כמה מסכום המס ששילמתם עליו.

כלומר, גם אחרי הניכוי נשארתם עם רווח אמיתי ביד.חשוב לזכור שהמס לא נגבה על כל הסכום.

הוא לא נוגע לקרן, ולא לשחיקה של עליית מחירים, אלא רק לרווח שנוצר בפועל.

זו בדיוק הסיבה לכך שתשלום מס הוא לא כישלון, אלא תוצאה של תהליך שעבד.ועכשיו בואו נשווה את זה לאלטרנטיבה שנראית לפעמים בטוחה יותר.

כסף שלא מושקע.

שם אולי לא משלמים מס,

אבל משלמים מחיר אחר, שקט ופחות מורגש.

שחיקה מתמשכת של ערך הכסף, בלי רווח ובלי צמיחה.הרבה אנשים לא מפחדים מהשחיקה, כי היא לא מופיעה בשורה ברורה.

אבל בטווח של שנים, היא כואבת הרבה יותר מכל מס.ועוד נקודה חשובה שכדאי להכיר.

תמיד ניתן לנסות לבדוק זכאות להחזר מס.

במקרים מסוימים באמצעות בדיקה מסודרת ודוח שנתי אפשר לנסות ולהחזיר חלק מהסכום,

לא תמיד זה רלוונטי, אבל בהחלט שווה לדעת ולא לוותר מראש.המסקנה פשוטה.

לא לפחד ממס, אלא להבין מה הוא מספר לכם.

אם שילמתם מס, סימן שהכסף שלכם שמר על הערך שלו, צמח, והניב רווח אמיתי.הפחד האמיתי צריך להיות מכסף שלא עובד, שלא צומח, ושנשחק בלי שנרגיש.

כשמבינים את זה, גם תשלום המס מקבל פרופורציה אחרת לגמרי.אם השאלה הזו מעסיקה אתכם, זה סימן שכדאי לעצור רגע ולעשות סדר.

בדיקה מקצועית יכולה לעזור להבין אם אופן ההשקעה שלכם מתאים למטרות, לצרכים ולקצב החיים שלכם היום, או שנכון לדייק את הדרך קדימה כדי להרגיש יותר בטוחים ושלמים עם ההחלטות הכלכליות שלכם.הכותבת הינה יועצת פנסיונית מורשית ומתכננת פרישה

-

ר רחל עומסי התייחס לנושא זה

ר רחל עומסי התייחס לנושא זה