האינפלציה מזנקת! כך תשמרו על הערך של הכסף שלכם

-

המדד האחרון שפורסם השבוע ע"י הלשכה המרכזית לסטטיסטיקה (הלמ"ס) לא משאיר מקום לספק:

מדד המחירים לצרכן עלה באפריל ב 1.1% העליה החדה ביותר בשלוש השנים האחרונות.

האינפלציה השנתית טיפסה ל 3.6% מעל גבול היעד של בנק ישראל.

מדוע זה רלוונטי לנו?

במילים פשוטות: הכסף שלנו קונה פחות ולא מדובר בתופעה חולפת, כי מדינה מתוקנת תשאף לשמור על אינפלציה מתונה לאורך זמן.

ולכן אם הכסף שלכם "יושב בצד" באפיקים סולידיים מדי- או גרוע מכך, שוכב בעו"ש או פיקדון - הוא נשחק בשקט ובמהירות.

כסף שלא עובד מאבד ערך!

אז מה עושים?

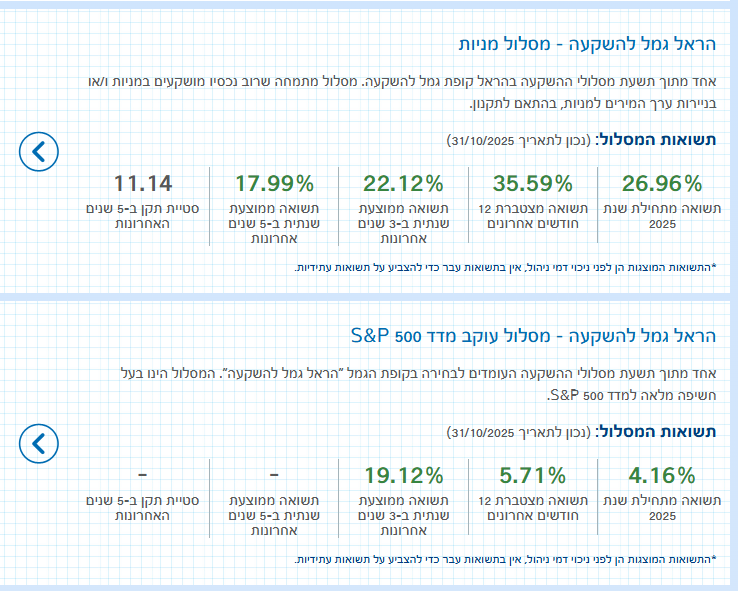

- בודקים את מסלולי ההשקעה בחסכונות הקיימים (פנסיה, גמל, השתלמות ועוד)

- משאירים ביתרת העו"ש רק כספים שאנו צריכים לשימוש שוטף.

- מתאימים את רמת הסיכון למצב האישי- כדי לשמור על איזון בין יציבות לצמיחה

- שוקלים השקעה חכמה בשוק ההון דרך קופות מפוקחות.

דוגמא אישית מהשבוע

השבוע סיימתי ללוות זוג מקסים – האישה בשנות ה-30 לחייה, עובדת בשכר גבוה, עם הפרשות מסודרות לפנסיה כבר משנת 2012.כשעברתי על הנתונים כהכנה לפגישה, נתקלתי בפרט שכאב לי במיוחד:

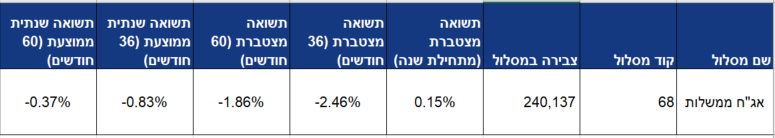

כל הכסף שהופרש עבור הפנסיה הושקע במסלול "אג"ח ממשלות"– עם תשואה ממוצעת שלילית של 0.37%- בחמש השנים האחרונות.

כן, קראתם נכון – במקום לצבור רווחים, היא רק הפסידה ערך כל שנה.למרות התסכול, התעודדתי מהתחושה שזו בדיוק הסיבה שאני כאן – כדי להחזיר שליטה, ולתקן עיוותים שקטים כאלה.

במהלך הפגישה עברנו יחד למסלול השקעה המתאים לגיל ולמצב הכלכלי שלהם – מסלול בסיכון גבוה יותר, שמאפשר שמירה על ערך הכסף לאורך זמן ואפילו צמיחה אמיתית.

והם?

הופתעו. אולי אפילו נבהלו לרגע – אבל הודו לי על כך שלא הנחתי להם להמשיך כרגיל מבלי לדעת.

הכותבת הינה יועצת פנסיונית מורשית ומתכננת פרישה

-

ר רחל עומסי התייחס לנושא זה ב

ר רחל עומסי התייחס לנושא זה ב

-

מ מונטיפיורי העביר נושא זה מ-תכנון וליווי פרישה עם רחל עומסי ב-

מ מונטיפיורי העביר נושא זה מ-תכנון וליווי פרישה עם רחל עומסי ב-