הצעה לדיון: למה להשקיע רק במדדים, אם אפשר לעקוף אותם בלי לעבוד?

-

שלום חברים,

רובנו משקיעים בצורה פסיבית דרך מדדים גדולים כמו S&P 500 או מדדים עולמיים אחרים. הגישה הזו כמובן מוכרת ונפוצה – אתה "קונה את השוק", נהנה מתשואה ממוצעת, מפוזר, ולא צריך להתעסק הרבה.

אבל לאחרונה עלתה בי שאלה: למה בעצם להסתפק בתשואת השוק, אם יש אפשרות לעקוף אותו?

אני מדבר על השקעה דרך פלטפורמות כמו eToro, שמאפשרות להעתיק משקיעים מצליחים לאורך זמן. לדוגמה:

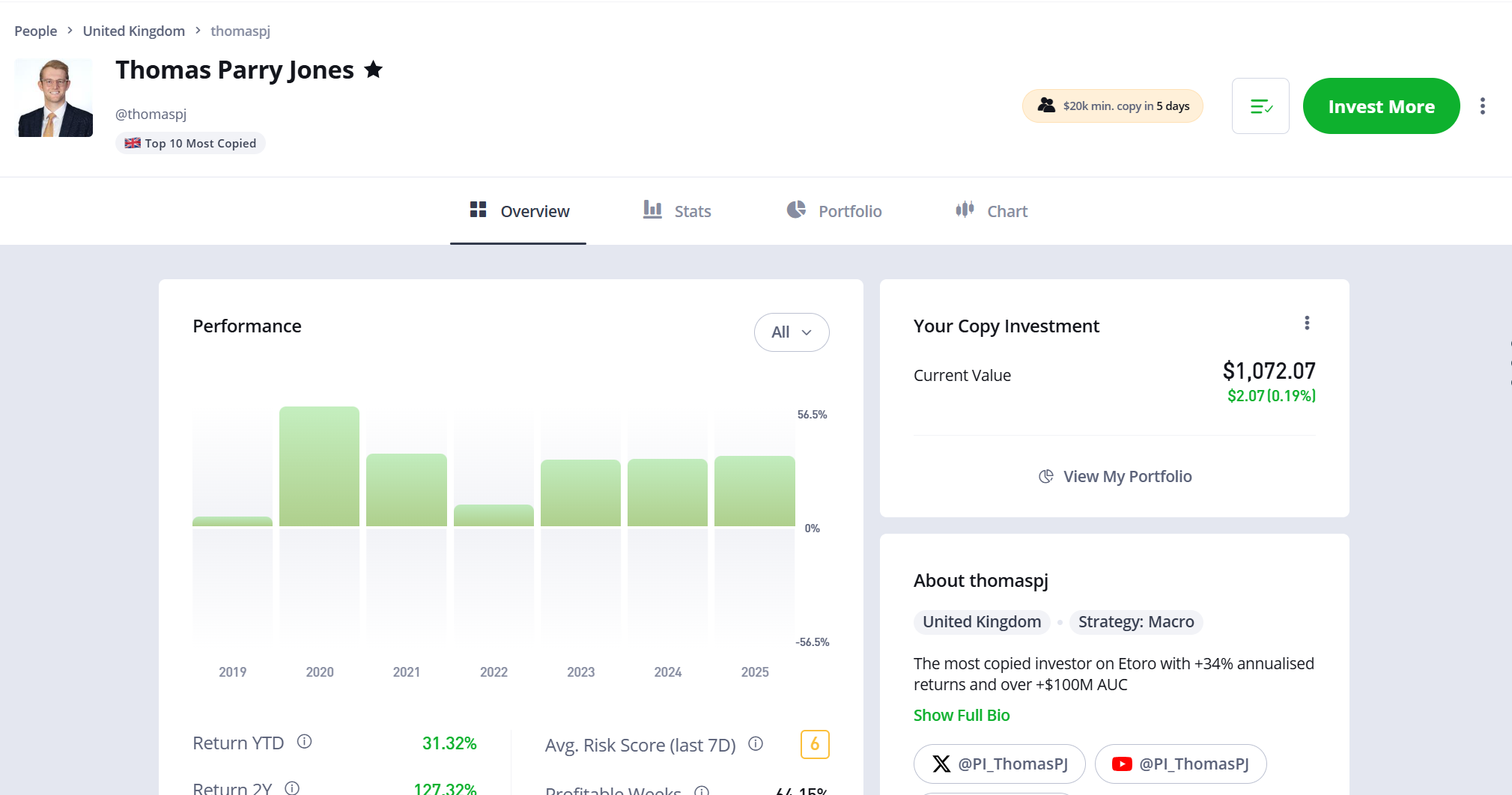

JP Kirk bonde או thomaspj – שניהם עם רקורד של תשואה שנתית ממוצעת של 25–35% לאורך 7–8 השנים האחרונות. זה לא נתון של "שנה טובה", אלא עקביות מרשימה.הרעיון הוא פשוט – במקום להשקיע בכל החברות במדד, למה לא להשקיע רק באלו שמצליחות בפועל? זה הרי מה שהמשקיעים האלה עושים – בוחרים בפינצטה את החברות הטובות ביותר והם עושים את העבודה בשבילך.

השאלה שאני רוצה להעלות כאן לפורום היא כפולה:

מה דעתכם על הגישה הזו של העתקת משקיעים מצליחים, במקום השקעה במדדים?

האם מישהו בירר/יודע אם יש בעיה של ריבית או כשרות בפלטפורמה של eToro ובמנגנון CopyTrader?

(למשל – האם מדובר בהלוואה, או שיש בזה חשש כלשהו אחר?)אשמח לשמוע תובנות, חוויות ומקורות אם מישהו חקר את זה לעומק.

בהצלחה לכולם,

-

-

שלום חברים,

רובנו משקיעים בצורה פסיבית דרך מדדים גדולים כמו S&P 500 או מדדים עולמיים אחרים. הגישה הזו כמובן מוכרת ונפוצה – אתה "קונה את השוק", נהנה מתשואה ממוצעת, מפוזר, ולא צריך להתעסק הרבה.

אבל לאחרונה עלתה בי שאלה: למה בעצם להסתפק בתשואת השוק, אם יש אפשרות לעקוף אותו?

אני מדבר על השקעה דרך פלטפורמות כמו eToro, שמאפשרות להעתיק משקיעים מצליחים לאורך זמן. לדוגמה:

JP Kirk bonde או thomaspj – שניהם עם רקורד של תשואה שנתית ממוצעת של 25–35% לאורך 7–8 השנים האחרונות. זה לא נתון של "שנה טובה", אלא עקביות מרשימה.הרעיון הוא פשוט – במקום להשקיע בכל החברות במדד, למה לא להשקיע רק באלו שמצליחות בפועל? זה הרי מה שהמשקיעים האלה עושים – בוחרים בפינצטה את החברות הטובות ביותר והם עושים את העבודה בשבילך.

השאלה שאני רוצה להעלות כאן לפורום היא כפולה:

מה דעתכם על הגישה הזו של העתקת משקיעים מצליחים, במקום השקעה במדדים?

האם מישהו בירר/יודע אם יש בעיה של ריבית או כשרות בפלטפורמה של eToro ובמנגנון CopyTrader?

(למשל – האם מדובר בהלוואה, או שיש בזה חשש כלשהו אחר?)אשמח לשמוע תובנות, חוויות ומקורות אם מישהו חקר את זה לעומק.

בהצלחה לכולם,

@BRISKER כתב בהצעה לדיון: למה להשקיע רק במדדים, אם אפשר לעקוף אותם בלי לעבוד?:

שניהם עם רקורד של תשואה שנתית ממוצעת של 25–35% לאורך 7–8 השנים האחרונות. זה לא נתון של "שנה טובה", אלא עקביות מרשימה.

בשוק ההון העקביות נמדד על פני 15-20 לפחות, 7-8 שנים אינו מדד מספיק כלל וכלל !

(אגב, דווקא ב7-8 שנים האחרונות היה קל מאוד לקבל תשואה כזאת ע"י השקעה בחברות המובילות...)

-

@BRISKER כתב בהצעה לדיון: למה להשקיע רק במדדים, אם אפשר לעקוף אותם בלי לעבוד?:

שניהם עם רקורד של תשואה שנתית ממוצעת של 25–35% לאורך 7–8 השנים האחרונות. זה לא נתון של "שנה טובה", אלא עקביות מרשימה.

בשוק ההון העקביות נמדד על פני 15-20 לפחות, 7-8 שנים אינו מדד מספיק כלל וכלל !

(אגב, דווקא ב7-8 שנים האחרונות היה קל מאוד לקבל תשואה כזאת ע"י השקעה בחברות המובילות...)

@טריידר תודה על ההערה! אני מסכים איתך – 7–8 שנים זה עדיין לא טווח זמן שמוכיח יציבות אמיתית, ובוודאי לא כמו 15–20 שנה. גם העובדה שהוא עבר רק משבר אחד (2022) לא אומר הכול.

אבל כן ראוי לציין, שבשנה כמו 2022 – כשה-S&P 500 ירד בכ-20% – המשקיע thomaspj הצליח להשיג תשואה של יותר מ-10%.

המשקיע Jeppe Kirk bonde מציג ממוצע של כ-28% תשואה שנתית לאורך 13 שנה – שזה כבר תקופה לא קצרה בכלל, עם תוצאות עקביות לאורך זמן.

אז גם אם זה לא הוכחה חותכת ליכולת ארוכת טווח, זה בהחלט נתון בולט ששווה לבחון. -

@טריידר תודה על ההערה! אני מסכים איתך – 7–8 שנים זה עדיין לא טווח זמן שמוכיח יציבות אמיתית, ובוודאי לא כמו 15–20 שנה. גם העובדה שהוא עבר רק משבר אחד (2022) לא אומר הכול.

אבל כן ראוי לציין, שבשנה כמו 2022 – כשה-S&P 500 ירד בכ-20% – המשקיע thomaspj הצליח להשיג תשואה של יותר מ-10%.

המשקיע Jeppe Kirk bonde מציג ממוצע של כ-28% תשואה שנתית לאורך 13 שנה – שזה כבר תקופה לא קצרה בכלל, עם תוצאות עקביות לאורך זמן.

אז גם אם זה לא הוכחה חותכת ליכולת ארוכת טווח, זה בהחלט נתון בולט ששווה לבחון.@BRISKER כתב בהצעה לדיון: למה להשקיע רק במדדים, אם אפשר לעקוף אותם בלי לעבוד?:

אז גם אם זה לא הוכחה חותכת ליכולת ארוכת טווח, זה בהחלט נתון בולט ששווה לבחון.

הבעיה העיקרית, שבמקום להשקיע בכל שוק ארה"ב (או בסקטור טכנולוגיה בלבד), שתמיד יכלול אוטומטית את כל החברות המובילות בארה"ב/בתחום,

כאן אתה נתון לידי חכמתו ומצב רוחו ומזלו של בן אדם יחיד, כך שהתשואה של העבר הרבה פחות מבטיחה את התשואה בעתיד (גם אם יש לו רצף של 25 שנה..) !

-

חשבתי פעם על השקעה בברייקשיר הת'אווי של וורן באפט, שזה אומר להיות שותף עם המשקיע מס' 1. למפרע זה היה יכול להיות רעיון טוב. אמנם כשהנ"ל עומד לפני פרישה (בגיל 94!) זה לא ממש רלוונטי.

בכל אופן השקעה רוחבית מבוססת על הרעיון שהשוק בכללותו תמיד עולה. הגיון כלכלי פשוט שגם עומד יפה במבחן ההיסטוריה, והוא נשען על יסוד יציב יותר מאסטרטגיית השקעה של אדם אחד, אגדי ככל שיהיה.