הפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני

-

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

מאיפה אתה לוקח שהיסטורית כדאי להעביר פנסיה של חצי מליון שקל לS&P בזמן של שוק בספק בועה, ואחרי 18 שנה בלי מיתון עולמי (דבר שהוא שיא די היסטורי)

זה ששווקים מגיעים בסוף לתיקון זה מציאות היסטורית וגם דבר עם הסבר כלכלי.

זה שהמצב היום בחברות הAI מזכיר את בועת ה.com אחד לאחד מבחינת כל הנתונים המקרו כלכליים זה יהיה ברור גם לך ברגע שתעשה השוואה אמיתית.כי אין שום 18 שנה בשוק ההון,

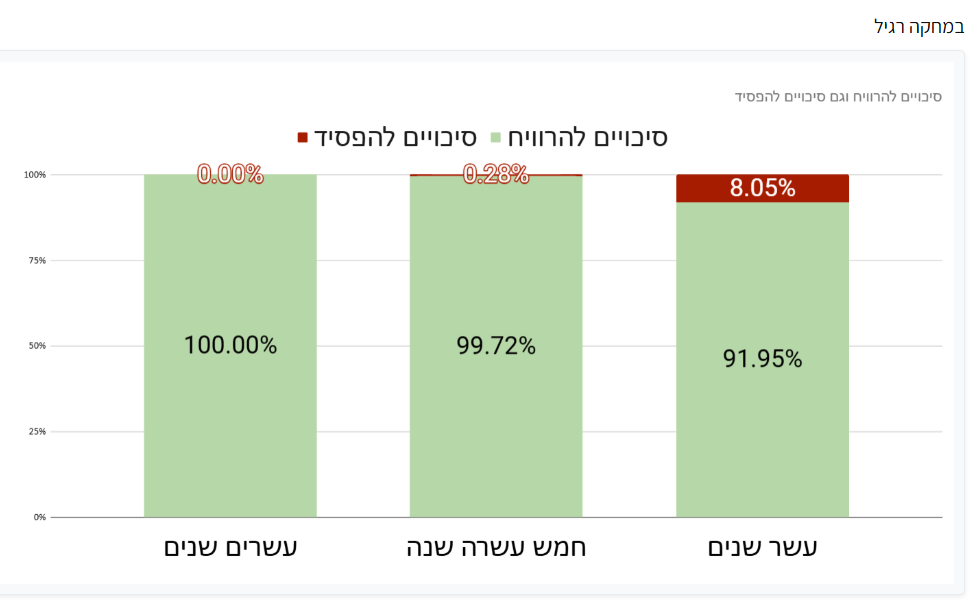

שמשקיע פסיבי במדד S&P יצא בהפסד.

לא משנה באיזה מחיר שיא נכנסת, ובאיזה משבר יצאת

(וכן היו כבר בועות - והרבה. )

תבדוק איך שאתה רוצה, ותחזור אליי עם המסקנות... נתונים מדוייקים בבקשה(התחושה שהשארת כאן שאתה מדבר מתוך תחושות בטן ופחות מתוך נתונים ... וסליחה )

הנה גרף נחמד שהביא @בואו-חשבון. באחד האשכולות.

סיכויי רווח והפסד במדד S&P לפי טווח השקעה:

@אפ_על_פי_כן כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

כי אין שום 18 שנה בשוק ההון,

שמשקיע פסיבי במדד S&P יצא בהפסד.מה שאתה כתבת זה דיקלום.

לא צריך שהוא ייצא בהפסד על הקרן צריך שהפנסיה שלו עוד 18 שנה תהיה באותו גודל של עכשיו ולא יותר.

כשאם הוא ישאיר את זה איפה שזה נמצא היום אז לפי נתונים היסטוריים אין 18 שנה שזה לא עשה 50 אחוז רווח.

זה בהנחה שהוא לא יעשה טעויות נוספות בדרך.

אגב ההתייחסות שלך ל18 שנה לא מובנת הבאתי את ה18 שנה כסיבה למה הסיכון לקריסה בנקודת הזמן הזו היא גבוהה הרבה יותר.ספציפית במקרה שלו הוא מעודד אנשים לקחת הלוואת גרייס מלא בשביל להשקיע בשוק ההון היום את כל מה שהם מתכננים להשקיע ב18 שנה הבאים ולהרוויח את הפלא השמיני שזה וודאי לא כלול בדקלומים שלך אלא יותר סיכוי שהם יגיעו לפלא התשיעי.

-

@אפ_על_פי_כן כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

כי אין שום 18 שנה בשוק ההון,

שמשקיע פסיבי במדד S&P יצא בהפסד.מה שאתה כתבת זה דיקלום.

לא צריך שהוא ייצא בהפסד על הקרן צריך שהפנסיה שלו עוד 18 שנה תהיה באותו גודל של עכשיו ולא יותר.

כשאם הוא ישאיר את זה איפה שזה נמצא היום אז לפי נתונים היסטוריים אין 18 שנה שזה לא עשה 50 אחוז רווח.

זה בהנחה שהוא לא יעשה טעויות נוספות בדרך.

אגב ההתייחסות שלך ל18 שנה לא מובנת הבאתי את ה18 שנה כסיבה למה הסיכון לקריסה בנקודת הזמן הזו היא גבוהה הרבה יותר.ספציפית במקרה שלו הוא מעודד אנשים לקחת הלוואת גרייס מלא בשביל להשקיע בשוק ההון היום את כל מה שהם מתכננים להשקיע ב18 שנה הבאים ולהרוויח את הפלא השמיני שזה וודאי לא כלול בדקלומים שלך אלא יותר סיכוי שהם יגיעו לפלא התשיעי.

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

ספציפית במקרה שלו הוא מעודד אנשים לקחת הלוואת גרייס מלא בשביל להשקיע בשוק ההון היום את כל מה שהם מתכננים להשקיע ב18 שנה הבאים ולהרוויח את הפלא השמיני שזה וודאי לא כלול בדקלומים שלך אלא יותר סיכוי שהם יגיעו לפלא התשיעי.

הדוגמא שלך הייתה התרעמות על סוכן פנסיה שייעץ ללקוח לשים פנסיה, לטווח של 18 שנה, על מדד S&P, ולכך התייחסתי.

אדרבא בוא תביא את הנתונים שלך מאיפה ידוע לך שפנסיה במדד S&P תישאר 18 שנה באותו גודל.

שוב נתונים (השנואים עלייך):

מדד S&P עושה רווח של 7% בשנה (אחרי ניכוי אינפלציה) לפי ממוצעים היסטוריים.

וסוכן הפנסיה שייעץ לשים פנסיה לטווח 18 במדד S&P- נתן עצה מעולה.

https://www.hamichlol.org.il/S%26P_500אלא מה, אתה בטוח שאנחנו במצב שלא היה כמוהו מעולם.

על סף קריסה חסרת תקדים.

אולי.

אם לצטט את תומר מנדובסקי - בכל נקודת זמן שבה תיכנס לשוק- כלכלנים יזהירו ש"עכשיו השוק יקר מדי."

נכון יש גם משברים- שהרי גם שעון מקולקל מראה את השעה המדוייקת פעמיים ביום...בקיצור ידידי... לך ללמוד קצת את החומר. נדבר אחר כך.

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

ספציפית במקרה שלו הוא מעודד אנשים לקחת הלוואת גרייס מלא בשביל להשקיע בשוק ההון היום את כל מה שהם מתכננים להשקיע ב18 שנה הבאים ולהרוויח את הפלא השמיני שזה וודאי לא כלול בדקלומים שלך אלא יותר סיכוי שהם יגיעו לפלא התשיעי.

גם לדעתי זו הסתכנות, בלשון המעטה.

אבל לא צריך לשפוך את התינוק עם המים, כמו שאומרים. -

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

ספציפית במקרה שלו הוא מעודד אנשים לקחת הלוואת גרייס מלא בשביל להשקיע בשוק ההון היום את כל מה שהם מתכננים להשקיע ב18 שנה הבאים ולהרוויח את הפלא השמיני שזה וודאי לא כלול בדקלומים שלך אלא יותר סיכוי שהם יגיעו לפלא התשיעי.

הדוגמא שלך הייתה התרעמות על סוכן פנסיה שייעץ ללקוח לשים פנסיה, לטווח של 18 שנה, על מדד S&P, ולכך התייחסתי.

אדרבא בוא תביא את הנתונים שלך מאיפה ידוע לך שפנסיה במדד S&P תישאר 18 שנה באותו גודל.

שוב נתונים (השנואים עלייך):

מדד S&P עושה רווח של 7% בשנה (אחרי ניכוי אינפלציה) לפי ממוצעים היסטוריים.

וסוכן הפנסיה שייעץ לשים פנסיה לטווח 18 במדד S&P- נתן עצה מעולה.

https://www.hamichlol.org.il/S%26P_500אלא מה, אתה בטוח שאנחנו במצב שלא היה כמוהו מעולם.

על סף קריסה חסרת תקדים.

אולי.

אם לצטט את תומר מנדובסקי - בכל נקודת זמן שבה תיכנס לשוק- כלכלנים יזהירו ש"עכשיו השוק יקר מדי."

נכון יש גם משברים- שהרי גם שעון מקולקל מראה את השעה המדוייקת פעמיים ביום...בקיצור ידידי... לך ללמוד קצת את החומר. נדבר אחר כך.

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

ספציפית במקרה שלו הוא מעודד אנשים לקחת הלוואת גרייס מלא בשביל להשקיע בשוק ההון היום את כל מה שהם מתכננים להשקיע ב18 שנה הבאים ולהרוויח את הפלא השמיני שזה וודאי לא כלול בדקלומים שלך אלא יותר סיכוי שהם יגיעו לפלא התשיעי.

גם לדעתי זו הסתכנות, בלשון המעטה.

אבל לא צריך לשפוך את התינוק עם המים, כמו שאומרים.@אפ_על_פי_כן כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

הדוגמא שלך הייתה התרעמות על סוכן פנסיה שייעץ ללקוח לשים פנסיה, לטווח של 18 שנה, על מדד S&P, ולכך התייחסתי.

תקרא שוב את הדוגמה שלי

-

@אפ_על_פי_כן כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

כי אין שום 18 שנה בשוק ההון,

שמשקיע פסיבי במדד S&P יצא בהפסד.מה שאתה כתבת זה דיקלום.

לא צריך שהוא ייצא בהפסד על הקרן צריך שהפנסיה שלו עוד 18 שנה תהיה באותו גודל של עכשיו ולא יותר.

כשאם הוא ישאיר את זה איפה שזה נמצא היום אז לפי נתונים היסטוריים אין 18 שנה שזה לא עשה 50 אחוז רווח.

זה בהנחה שהוא לא יעשה טעויות נוספות בדרך.

אגב ההתייחסות שלך ל18 שנה לא מובנת הבאתי את ה18 שנה כסיבה למה הסיכון לקריסה בנקודת הזמן הזו היא גבוהה הרבה יותר.ספציפית במקרה שלו הוא מעודד אנשים לקחת הלוואת גרייס מלא בשביל להשקיע בשוק ההון היום את כל מה שהם מתכננים להשקיע ב18 שנה הבאים ולהרוויח את הפלא השמיני שזה וודאי לא כלול בדקלומים שלך אלא יותר סיכוי שהם יגיעו לפלא התשיעי.

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

תקרא שוב את הדוגמה שלי

אני רואה את הדוגמא בהודעה הראשונה באשכול.

יש כמה פוסטים שנמחקו, האם זה שם? -

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

תקרא שוב את הדוגמה שלי

אני רואה את הדוגמא בהודעה הראשונה באשכול.

יש כמה פוסטים שנמחקו, האם זה שם?@אפ_על_פי_כן כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

אני רואה את הדוגמא בהודעה הראשונה באשכול.

אם אני מסתכל בדוגמאות שהבאתי

כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

בעיקר לגבי העברת פנסיות עם צבירה גדול לS&P בתקופה האחרונה

כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

מאיפה אתה לוקח שהיסטורית כדאי להעביר פנסיה של חצי מליון שקל לS&P בזמן של שוק בספק בועה

אני מבין שאני דיברתי על להעביר סכום גדול חד פעמי היום לקרן S&P במקום להשאיר אותו כרגע במקום שהוא מרוויח קצת יותר או קצת פחות כרגע (לדוגמה המסלולים ההלכתיים שיש לי ב3 חברות שונות וב5 קרנות השקעה שונות בתוך החברות {פנסיה * 2 , פנסיה משלימה, קרן השתלמות * 2} עשו בשנתיים האחרונות כולם ללא יוצא מן הכלל משמעותית יותר מהS&P ו/או מדד עולמי) זה עצה שעלולה להיות לא חכמה בלשון המעטה.

אני לא חלוק על זה שכדאי ומומלץ להכניס הפקדה חודשית שוטפת לפנסיה או כל חיסכון אחר לטווח 18 שנה בין השאר לS&P ובאופן כללי לחלופות פסיביות בסיכון גבוה תוך כדי פיזור הביצים לכמה סלים.אני לא רואה איפה אתה מבין אחרת ומבין שנתונים שנואים עלי ושאני מדקלם סיסמאות ועוד כל מיני משפטים שכתבת.

-

@אפ_על_פי_כן כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

אני רואה את הדוגמא בהודעה הראשונה באשכול.

אם אני מסתכל בדוגמאות שהבאתי

כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

בעיקר לגבי העברת פנסיות עם צבירה גדול לS&P בתקופה האחרונה

כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

מאיפה אתה לוקח שהיסטורית כדאי להעביר פנסיה של חצי מליון שקל לS&P בזמן של שוק בספק בועה

אני מבין שאני דיברתי על להעביר סכום גדול חד פעמי היום לקרן S&P במקום להשאיר אותו כרגע במקום שהוא מרוויח קצת יותר או קצת פחות כרגע (לדוגמה המסלולים ההלכתיים שיש לי ב3 חברות שונות וב5 קרנות השקעה שונות בתוך החברות {פנסיה * 2 , פנסיה משלימה, קרן השתלמות * 2} עשו בשנתיים האחרונות כולם ללא יוצא מן הכלל משמעותית יותר מהS&P ו/או מדד עולמי) זה עצה שעלולה להיות לא חכמה בלשון המעטה.

אני לא חלוק על זה שכדאי ומומלץ להכניס הפקדה חודשית שוטפת לפנסיה או כל חיסכון אחר לטווח 18 שנה בין השאר לS&P ובאופן כללי לחלופות פסיביות בסיכון גבוה תוך כדי פיזור הביצים לכמה סלים.אני לא רואה איפה אתה מבין אחרת ומבין שנתונים שנואים עלי ושאני מדקלם סיסמאות ועוד כל מיני משפטים שכתבת.

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

אני לא רואה איפה אתה מבין אחרת ומבין שנתונים שנואים עלי ושאני מדקלם סיסמאות ועוד כל מיני משפטים שכתבת.

מאד לא רוצה לרדת לוויכוח בפסים אישיים,

אבל מי שמזלזל בנתונים שמובאים ומכנה אותם "דקלום" זה אתה.

וחבל, אני בעד ללבן דברים באופן עינייני.

אני לא יודע הכל ואשמח ללמוד ממך אם אתה צודק, אז בוא תשכנע אותי , אני לא עקשן.

, אני לא עקשן.@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

אני לא חלוק על זה שכדאי ומומלץ להכניס הפקדה חודשית שוטפת לפנסיה או כל חיסכון אחר לטווח 18 שנה בין השאר לS&P ובאופן כללי לחלופות פסיביות בסיכון גבוה תוך כדי פיזור הביצים לכמה סלים.

שוב עובדות-

מנתונים היסטוריים, אם אתה מעוניין לשים סכום X במחקה מדד סנופי, ריווחי יותר לשים אותו בפעם אחת בהתחלה מאשר לחלק למנות (מיצוע יש לו יתרונות אחרים. אבל לא הרווח.)@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

עשו בשנתיים האחרונות כולם ללא יוצא מן הכלל משמעותית יותר מהS&P ו/או מדד עולמי

רציני אתה מדבר על שנתיים?!?!?!....

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

ובאופן כללי לחלופות פסיביות בסיכון גבוה תוך כדי פיזור הביצים לכמה סלים.

גם אני בעד מדד עולמי על פני סנופי.

ובאופן כללי... שמעתי כל הרבה נבואות זעם על בועות וקריסות שלא התגשמו

(ובכל פעם זה "מצב היסטורי שלא היה כמוהו")

שקצת איבדתי אימון בכלכלנים ומנפיקי תחזיות למיניהם

אני בעד תיאוריית השוק היעיל (יוג'ין פאמה), ולדעתי אף אחד לא באמת יודע לאן השוק הולך, מתי וכמה,

אי לכך כדאי להיכנס אל השוק בכל נקודת זמן שהיא אם זו השקעה פסיבית ולטווח זמן ארוך.זכותך לחלוק עליי כמובן.

-

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

אני לא רואה איפה אתה מבין אחרת ומבין שנתונים שנואים עלי ושאני מדקלם סיסמאות ועוד כל מיני משפטים שכתבת.

מאד לא רוצה לרדת לוויכוח בפסים אישיים,

אבל מי שמזלזל בנתונים שמובאים ומכנה אותם "דקלום" זה אתה.

וחבל, אני בעד ללבן דברים באופן עינייני.

אני לא יודע הכל ואשמח ללמוד ממך אם אתה צודק, אז בוא תשכנע אותי , אני לא עקשן.

, אני לא עקשן.@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

אני לא חלוק על זה שכדאי ומומלץ להכניס הפקדה חודשית שוטפת לפנסיה או כל חיסכון אחר לטווח 18 שנה בין השאר לS&P ובאופן כללי לחלופות פסיביות בסיכון גבוה תוך כדי פיזור הביצים לכמה סלים.

שוב עובדות-

מנתונים היסטוריים, אם אתה מעוניין לשים סכום X במחקה מדד סנופי, ריווחי יותר לשים אותו בפעם אחת בהתחלה מאשר לחלק למנות (מיצוע יש לו יתרונות אחרים. אבל לא הרווח.)@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

עשו בשנתיים האחרונות כולם ללא יוצא מן הכלל משמעותית יותר מהS&P ו/או מדד עולמי

רציני אתה מדבר על שנתיים?!?!?!....

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

ובאופן כללי לחלופות פסיביות בסיכון גבוה תוך כדי פיזור הביצים לכמה סלים.

גם אני בעד מדד עולמי על פני סנופי.

ובאופן כללי... שמעתי כל הרבה נבואות זעם על בועות וקריסות שלא התגשמו

(ובכל פעם זה "מצב היסטורי שלא היה כמוהו")

שקצת איבדתי אימון בכלכלנים ומנפיקי תחזיות למיניהם

אני בעד תיאוריית השוק היעיל (יוג'ין פאמה), ולדעתי אף אחד לא באמת יודע לאן השוק הולך, מתי וכמה,

אי לכך כדאי להיכנס אל השוק בכל נקודת זמן שהיא אם זו השקעה פסיבית ולטווח זמן ארוך.זכותך לחלוק עליי כמובן.

@אפ_על_פי_כן כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

אז בוא תשכנע אותי , אני לא עקשן.

אז בוא נראה אם אצליח לשכנע אותך שאתה כן עקשן...

-

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

אני לא רואה איפה אתה מבין אחרת ומבין שנתונים שנואים עלי ושאני מדקלם סיסמאות ועוד כל מיני משפטים שכתבת.

מאד לא רוצה לרדת לוויכוח בפסים אישיים,

אבל מי שמזלזל בנתונים שמובאים ומכנה אותם "דקלום" זה אתה.

וחבל, אני בעד ללבן דברים באופן עינייני.

אני לא יודע הכל ואשמח ללמוד ממך אם אתה צודק, אז בוא תשכנע אותי , אני לא עקשן.

, אני לא עקשן.@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

אני לא חלוק על זה שכדאי ומומלץ להכניס הפקדה חודשית שוטפת לפנסיה או כל חיסכון אחר לטווח 18 שנה בין השאר לS&P ובאופן כללי לחלופות פסיביות בסיכון גבוה תוך כדי פיזור הביצים לכמה סלים.

שוב עובדות-

מנתונים היסטוריים, אם אתה מעוניין לשים סכום X במחקה מדד סנופי, ריווחי יותר לשים אותו בפעם אחת בהתחלה מאשר לחלק למנות (מיצוע יש לו יתרונות אחרים. אבל לא הרווח.)@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

עשו בשנתיים האחרונות כולם ללא יוצא מן הכלל משמעותית יותר מהS&P ו/או מדד עולמי

רציני אתה מדבר על שנתיים?!?!?!....

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

ובאופן כללי לחלופות פסיביות בסיכון גבוה תוך כדי פיזור הביצים לכמה סלים.

גם אני בעד מדד עולמי על פני סנופי.

ובאופן כללי... שמעתי כל הרבה נבואות זעם על בועות וקריסות שלא התגשמו

(ובכל פעם זה "מצב היסטורי שלא היה כמוהו")

שקצת איבדתי אימון בכלכלנים ומנפיקי תחזיות למיניהם

אני בעד תיאוריית השוק היעיל (יוג'ין פאמה), ולדעתי אף אחד לא באמת יודע לאן השוק הולך, מתי וכמה,

אי לכך כדאי להיכנס אל השוק בכל נקודת זמן שהיא אם זו השקעה פסיבית ולטווח זמן ארוך.זכותך לחלוק עליי כמובן.

@אפ_על_פי_כן כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

אי לכך כדאי להיכנס אל השוק בכל נקודת זמן שהיא אם זו השקעה פסיבית ולטווח זמן ארוך.

הוויכוח קצת חוזר על עצמו לכן אני לא ימשיך את המעגל הזה

אני כן אכתוב את דעתי והבנתי- תאורית השוק היעיל נכונה בהשקעה בדרך המיצוע לא בהשקעה חד פעמית.

- כל התאוריות והחישובים שמתעלמים מחלופות בטוחות להפקדת הכסף בזמן הביניים ו/או עלויות ריבית הם עיוות.

- מנתונים היסטוריים בזמנים עם סבירות ריאלית לקריסה בטווח הזמן הבינוני (שווקים גבוהים, רצף עליות ארוך, מכפילים מטורפים) חלוקה למנות עם פריסה לטווח בינוני של המנות ברוב המקרים הביא רווח יותר גבוה מאשר הפקדה חד פעמית גם אם הכסף היה זמין ללא כל עלות ושכב בבית מתחת לבלטות (מה שלא אמור לקרוא בעולם האמיתי אצל המשקיע הנבון שיש לו מספיק פתרונות בטוחים יותר).

- משפטים מפוצצים ללא אסמכתאות הם לא נתונים אלא דקלומים.

היות ואני כן עקשן אבל אני מנסה לעבוד על עצמי אז אני אשמח להגיב לנתון מוגדר שסותר את ההנחות שכתבתי או תומך בהנחות שסתרתי אבל אשתדל לא להגיב לתגובות שלא עונים על ההגדרה הנ"ל. אם מישהו אחר רוצה לעשות את זה במקומי או להצטרף לקביעות שלך אני מברך אותו בהצלחה רבה.

המטרה שלי היא שאנשים יחשבו ולא יקבלו כל דבר שנאמר על ידי כמה משקיעים בכירים בעיני עצמם בפרט אם יש להם זמן אוויר ברשת בצורה כלשהיא ו/או נותני כשרות בתחום (בדברים שלא קשורים לחלק ההלכתי ששם אני עפר תחת כפות רגליהם) ו/או על ידי סוכני ביטוח שאין להם הסמכה לייעוץ השקעות (שכולל דבר ראשון פגישת איפיון להבנת הסיכונים שהמשקיע מעוניין לקחת ולא מה שיועץ מעונין להאמין).

אני לצערי מכיר יותר מידי מקרים שקרובים להגיע לפלא התשיעי הנ"ל ופועל ככל שידי הקטנה משגת לנסות קצת להוות משקל נגד ולא רק בפורום זה אלא גם בשיח עם עסקנים ורבנים וניטרול תוכניות מסוכנות שמשווקות להמון שאינו מבין את הסיכון שאליו הוא נכנס.

יכולותי הם מועטות בפרט בתקופה של עליות רצופים שלא תמיד תואמים להגיון הכלכלי מה שגורם שכל חד כבר יודע להסביר שהכלכלנים עם המילים המסובכות מדברים שטויות. והלוואי שאתבדה.אדגיש שוב הפקדה פאסיבית קבועה לטווח ארוך זה ההשתדלות הנכונה לכל אחד ואחד. אני קורא בזאת לכל מי שהגיע עד לכאן להעביר את ההפקדות השוטפות בפנסיה ובקרנות ההשתלמות וכל הו"ק קבועה להשקעה שיש לו לסל של השקעות פסיביות כגון S&P או מדד עולמי. כל הדיבור שלי זה על צעדים נואשים לכסות פערים בריבית דריבית מה15 שנה הקודמים על ידי קיצורי דרך למיניהם

-

@אפ_על_פי_כן כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

אי לכך כדאי להיכנס אל השוק בכל נקודת זמן שהיא אם זו השקעה פסיבית ולטווח זמן ארוך.

הוויכוח קצת חוזר על עצמו לכן אני לא ימשיך את המעגל הזה

אני כן אכתוב את דעתי והבנתי- תאורית השוק היעיל נכונה בהשקעה בדרך המיצוע לא בהשקעה חד פעמית.

- כל התאוריות והחישובים שמתעלמים מחלופות בטוחות להפקדת הכסף בזמן הביניים ו/או עלויות ריבית הם עיוות.

- מנתונים היסטוריים בזמנים עם סבירות ריאלית לקריסה בטווח הזמן הבינוני (שווקים גבוהים, רצף עליות ארוך, מכפילים מטורפים) חלוקה למנות עם פריסה לטווח בינוני של המנות ברוב המקרים הביא רווח יותר גבוה מאשר הפקדה חד פעמית גם אם הכסף היה זמין ללא כל עלות ושכב בבית מתחת לבלטות (מה שלא אמור לקרוא בעולם האמיתי אצל המשקיע הנבון שיש לו מספיק פתרונות בטוחים יותר).

- משפטים מפוצצים ללא אסמכתאות הם לא נתונים אלא דקלומים.

היות ואני כן עקשן אבל אני מנסה לעבוד על עצמי אז אני אשמח להגיב לנתון מוגדר שסותר את ההנחות שכתבתי או תומך בהנחות שסתרתי אבל אשתדל לא להגיב לתגובות שלא עונים על ההגדרה הנ"ל. אם מישהו אחר רוצה לעשות את זה במקומי או להצטרף לקביעות שלך אני מברך אותו בהצלחה רבה.

המטרה שלי היא שאנשים יחשבו ולא יקבלו כל דבר שנאמר על ידי כמה משקיעים בכירים בעיני עצמם בפרט אם יש להם זמן אוויר ברשת בצורה כלשהיא ו/או נותני כשרות בתחום (בדברים שלא קשורים לחלק ההלכתי ששם אני עפר תחת כפות רגליהם) ו/או על ידי סוכני ביטוח שאין להם הסמכה לייעוץ השקעות (שכולל דבר ראשון פגישת איפיון להבנת הסיכונים שהמשקיע מעוניין לקחת ולא מה שיועץ מעונין להאמין).

אני לצערי מכיר יותר מידי מקרים שקרובים להגיע לפלא התשיעי הנ"ל ופועל ככל שידי הקטנה משגת לנסות קצת להוות משקל נגד ולא רק בפורום זה אלא גם בשיח עם עסקנים ורבנים וניטרול תוכניות מסוכנות שמשווקות להמון שאינו מבין את הסיכון שאליו הוא נכנס.

יכולותי הם מועטות בפרט בתקופה של עליות רצופים שלא תמיד תואמים להגיון הכלכלי מה שגורם שכל חד כבר יודע להסביר שהכלכלנים עם המילים המסובכות מדברים שטויות. והלוואי שאתבדה.אדגיש שוב הפקדה פאסיבית קבועה לטווח ארוך זה ההשתדלות הנכונה לכל אחד ואחד. אני קורא בזאת לכל מי שהגיע עד לכאן להעביר את ההפקדות השוטפות בפנסיה ובקרנות ההשתלמות וכל הו"ק קבועה להשקעה שיש לו לסל של השקעות פסיביות כגון S&P או מדד עולמי. כל הדיבור שלי זה על צעדים נואשים לכסות פערים בריבית דריבית מה15 שנה הקודמים על ידי קיצורי דרך למיניהם

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

תאורית השוק היעיל נכונה בהשקעה בדרך המיצוע לא בהשקעה חד פעמית.

אשמח להבין למה

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

משפטים מפוצצים ללא אסמכתאות הם לא נתונים אלא דקלומים.

לאיזה אסמכתאות בדיוק אתה מצפה? ואיזה גורם הוא מספיק "אמכתא" בשבילך?

תגיד מה חסר ואני אביא לך.@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

אדגיש שוב הפקדה פאסיבית קבועה לטווח ארוך זה ההשתדלות הנכונה לכל אחד ואחד. אני קורא בזאת לכל מי שהגיע עד לכאן להעביר את ההפקדות השוטפות בפנסיה ובקרנות ההשתלמות וכל הו"ק קבועה להשקעה שיש לו לסל של השקעות פסיביות כגון S&P או מדד עולמי. כל הדיבור שלי זה על צעדים נואשים לכסות פערים בריבית דריבית מה15 שנה הקודמים על ידי קיצורי דרך למיניהם

אז תכלס הסכמנו לגמרי...

-

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

תאורית השוק היעיל נכונה בהשקעה בדרך המיצוע לא בהשקעה חד פעמית.

אשמח להבין למה

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

משפטים מפוצצים ללא אסמכתאות הם לא נתונים אלא דקלומים.

לאיזה אסמכתאות בדיוק אתה מצפה? ואיזה גורם הוא מספיק "אמכתא" בשבילך?

תגיד מה חסר ואני אביא לך.@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

אדגיש שוב הפקדה פאסיבית קבועה לטווח ארוך זה ההשתדלות הנכונה לכל אחד ואחד. אני קורא בזאת לכל מי שהגיע עד לכאן להעביר את ההפקדות השוטפות בפנסיה ובקרנות ההשתלמות וכל הו"ק קבועה להשקעה שיש לו לסל של השקעות פסיביות כגון S&P או מדד עולמי. כל הדיבור שלי זה על צעדים נואשים לכסות פערים בריבית דריבית מה15 שנה הקודמים על ידי קיצורי דרך למיניהם

אז תכלס הסכמנו לגמרי...

@אפ_על_פי_כן כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

אשמח להבין למה

תפתח נושא חדש על תאורית השוק היעיל.

תסביר איך אתה מבין אותה ומה זה קשור לקביעה שלך שהשקעה חד פעמית היא תמיד חכמה ונבונה.

ואני אשתדל להסביר את דעתי בצירוף אסמכתאות -

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

תאורית השוק היעיל נכונה בהשקעה בדרך המיצוע לא בהשקעה חד פעמית.

אשמח להבין למה

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

משפטים מפוצצים ללא אסמכתאות הם לא נתונים אלא דקלומים.

לאיזה אסמכתאות בדיוק אתה מצפה? ואיזה גורם הוא מספיק "אמכתא" בשבילך?

תגיד מה חסר ואני אביא לך.@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

אדגיש שוב הפקדה פאסיבית קבועה לטווח ארוך זה ההשתדלות הנכונה לכל אחד ואחד. אני קורא בזאת לכל מי שהגיע עד לכאן להעביר את ההפקדות השוטפות בפנסיה ובקרנות ההשתלמות וכל הו"ק קבועה להשקעה שיש לו לסל של השקעות פסיביות כגון S&P או מדד עולמי. כל הדיבור שלי זה על צעדים נואשים לכסות פערים בריבית דריבית מה15 שנה הקודמים על ידי קיצורי דרך למיניהם

אז תכלס הסכמנו לגמרי...

@אפ_על_פי_כן כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

לאיזה אסמכתאות בדיוק אתה מצפה? ואיזה גורם הוא מספיק "אמכתא" בשבילך?

תגיד מה חסר ואני אביא לך.כל גורם מוסמך אבל לא משפט אפילו כמו

@אפ_על_פי_כן כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

"שים- את- הפנסיה- במדד- סנופי- כי- היסטורית- זה- הכי- כדאי."

בלי הבאת הקשר ואסמכתא שמביאה או מוכיחה את זה בהקשר המסויים הזה כי זה נכון בהקשרים מסויימים כמו מה ששתינו הסכמנו עליו אבל לא במקרים אחרים כמו בן אדם בגיל 62 רגע לפני הפנסיה.

או מינוף בריבית גבוהה ולדעתי גם לא בהפקדה חד פעמית מוגדלת. -

@אפ_על_פי_כן כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

לאיזה אסמכתאות בדיוק אתה מצפה? ואיזה גורם הוא מספיק "אמכתא" בשבילך?

תגיד מה חסר ואני אביא לך.כל גורם מוסמך אבל לא משפט אפילו כמו

@אפ_על_פי_כן כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

"שים- את- הפנסיה- במדד- סנופי- כי- היסטורית- זה- הכי- כדאי."

בלי הבאת הקשר ואסמכתא שמביאה או מוכיחה את זה בהקשר המסויים הזה כי זה נכון בהקשרים מסויימים כמו מה ששתינו הסכמנו עליו אבל לא במקרים אחרים כמו בן אדם בגיל 62 רגע לפני הפנסיה.

או מינוף בריבית גבוהה ולדעתי גם לא בהפקדה חד פעמית מוגדלת.נושא של הפקדה חד- פעמית או במיצוע הואנ מאד שנוי במחלוקת.

ובשאר הדברים מרגיש לי שאנחנו מסתובבים במעגל...

שיהיה לך בהצלחה רבה וכל טוב

שמחתי להכיר -

מ משקיע זהיר מידי סימן נושא זה כשאלה

מ משקיע זהיר מידי סימן נושא זה כשאלה

-

מ משקיע זהיר מידי סימן נושא זה כנושא רגיל

מ משקיע זהיר מידי סימן נושא זה כנושא רגיל

-

@בוטח-בה אני מכיר בעל מקצוע בתחום הביטוח, שלמד קורס מיוחד לתכנון פנסיוני וכו' שדנתי איתו לגבי כל מיני המלצות שלו לאנשים (בעיקר לגבי העברת פנסיות עם צבירה גדול לS&P בתקופה האחרונה) שאינם תואמות לנוסחאות הכלכליות המקובלות.

והתגובה שלו הייתה שמי שהקשיב לכלכלנים בחמש שנים האחרונות הפסיד הרבה כסף.

כשיניסיתי להגיד לו שאם הוא חלוק על כל מה שהוא למד שלפחות לא ידבר בשם הלימודים שלו הוא לא הבין מה אני רוצה ממנו.@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

לגבי העברת פנסיות עם צבירה גדול לS&P בתקופה האחרונה

לאיזה טווח מדובר?

נשמע שאתה ו @אפ_על_פי_כן כלל לא חולקים,

לטווח ארוך ובלי מינוף אתה מודה שאין סיכון כלל, לא כן? -

@משקיע-זהיר-מידי

מה לדעתך אם כבר יש לי סכום של חצי מיליון פנסיה בS&P האם צריך להוציא את זה משם? -

@אפ_על_פי_כן כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

אי לכך כדאי להיכנס אל השוק בכל נקודת זמן שהיא אם זו השקעה פסיבית ולטווח זמן ארוך.

הוויכוח קצת חוזר על עצמו לכן אני לא ימשיך את המעגל הזה

אני כן אכתוב את דעתי והבנתי- תאורית השוק היעיל נכונה בהשקעה בדרך המיצוע לא בהשקעה חד פעמית.

- כל התאוריות והחישובים שמתעלמים מחלופות בטוחות להפקדת הכסף בזמן הביניים ו/או עלויות ריבית הם עיוות.

- מנתונים היסטוריים בזמנים עם סבירות ריאלית לקריסה בטווח הזמן הבינוני (שווקים גבוהים, רצף עליות ארוך, מכפילים מטורפים) חלוקה למנות עם פריסה לטווח בינוני של המנות ברוב המקרים הביא רווח יותר גבוה מאשר הפקדה חד פעמית גם אם הכסף היה זמין ללא כל עלות ושכב בבית מתחת לבלטות (מה שלא אמור לקרוא בעולם האמיתי אצל המשקיע הנבון שיש לו מספיק פתרונות בטוחים יותר).

- משפטים מפוצצים ללא אסמכתאות הם לא נתונים אלא דקלומים.

היות ואני כן עקשן אבל אני מנסה לעבוד על עצמי אז אני אשמח להגיב לנתון מוגדר שסותר את ההנחות שכתבתי או תומך בהנחות שסתרתי אבל אשתדל לא להגיב לתגובות שלא עונים על ההגדרה הנ"ל. אם מישהו אחר רוצה לעשות את זה במקומי או להצטרף לקביעות שלך אני מברך אותו בהצלחה רבה.

המטרה שלי היא שאנשים יחשבו ולא יקבלו כל דבר שנאמר על ידי כמה משקיעים בכירים בעיני עצמם בפרט אם יש להם זמן אוויר ברשת בצורה כלשהיא ו/או נותני כשרות בתחום (בדברים שלא קשורים לחלק ההלכתי ששם אני עפר תחת כפות רגליהם) ו/או על ידי סוכני ביטוח שאין להם הסמכה לייעוץ השקעות (שכולל דבר ראשון פגישת איפיון להבנת הסיכונים שהמשקיע מעוניין לקחת ולא מה שיועץ מעונין להאמין).

אני לצערי מכיר יותר מידי מקרים שקרובים להגיע לפלא התשיעי הנ"ל ופועל ככל שידי הקטנה משגת לנסות קצת להוות משקל נגד ולא רק בפורום זה אלא גם בשיח עם עסקנים ורבנים וניטרול תוכניות מסוכנות שמשווקות להמון שאינו מבין את הסיכון שאליו הוא נכנס.

יכולותי הם מועטות בפרט בתקופה של עליות רצופים שלא תמיד תואמים להגיון הכלכלי מה שגורם שכל חד כבר יודע להסביר שהכלכלנים עם המילים המסובכות מדברים שטויות. והלוואי שאתבדה.אדגיש שוב הפקדה פאסיבית קבועה לטווח ארוך זה ההשתדלות הנכונה לכל אחד ואחד. אני קורא בזאת לכל מי שהגיע עד לכאן להעביר את ההפקדות השוטפות בפנסיה ובקרנות ההשתלמות וכל הו"ק קבועה להשקעה שיש לו לסל של השקעות פסיביות כגון S&P או מדד עולמי. כל הדיבור שלי זה על צעדים נואשים לכסות פערים בריבית דריבית מה15 שנה הקודמים על ידי קיצורי דרך למיניהם

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

אדגיש שוב הפקדה פאסיבית קבועה לטווח ארוך זה ההשתדלות הנכונה לכל אחד ואחד. אני קורא בזאת לכל מי שהגיע עד לכאן להעביר את ההפקדות השוטפות בפנסיה ובקרנות ההשתלמות וכל הו"ק קבועה להשקעה שיש לו לסל של השקעות פסיביות כגון S&P או מדד עולמי. כל הדיבור שלי זה על צעדים נואשים לכסות פערים בריבית דריבית מה15 שנה הקודמים על ידי קיצורי דרך למיניהם

אני מסכים, אבל... יש מצב שזה גבולי לכתוב את זה ככה מבחינה חוקית אם אינך יועץ השקעות לא?

וחוץ מזה תלוי כמובן בן כמה החוסך וכו' וכו'.. -

חשוב לשים לב שיש 2 נתונים

- טווח זמן מנימלי שבהיסטוריה לא הסתיים בהפסד

- ממוצע היסטורי 10%

ממוצע כשמו כן הוא לפעמים גבוה לפעמים נמוך

וגם אם בטווח מסוים אין סיכון להפסד

עדיין יש סיכון לתשואה חסרההיסטורית גם אחרי 15 ואפילו 20 שנה יש כמעט 45% שלא הגיעו לממוצע

וכל שנה נוספת ממשיך ההתכנסות לממוצע (אגב, כמובן גם של תשואה עודפת)למשקיע הממוצע זה לא רלוונטי

כי עדיין לטווח של 15 וק״ו 20 התשואה המינימלית היא יותר טובה מהחלופותאבל למשקיע ע״י מינוף

זה קריטי להבין ולקחת בחשבון תרחישי הפסד…

פירטתי בעבר כאןמצד שני

הטענה על מיצוע נכונה רק לטווח של שנה אולי שנתיים

בהשקעה לטווח ארוך, מיצוע על כל התקופה לא יועיל לתיק

לשם המחשה, האם כל מי שמחזיק היום סכום גבוה במדדים

עדיף לו למשוך ולעשות מיצוע על פני העשרים שנה הקרובות (בהנחה ולא יהיה אירוע מס)?

אם לא, מה ההבדל? -

@משקיע-זהיר-מידי

מה לדעתך אם כבר יש לי סכום של חצי מיליון פנסיה בS&P האם צריך להוציא את זה משם?@אבי-ר. כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

מה לדעתך אם כבר יש לי סכום של חצי מיליון פנסיה בS&P האם צריך להוציא את זה משם?

אם יש לך חצי מליון ואתה ממשיך להשקיע כל חודש?

אז התשובה היא לא.עכשיו אם תשאל מה זה שונה ממי שמעביר עכשיו חצי מליון וממשיך להפקיד?

התשובה היא שאם אתה חושב שתוציא עכשיו ותחזיר בירידות ותוציא שוב בעליות זה בדיוק מה שנקרא לתזמן את השוק ואת זה אף אחד לא יכול לעשות בצורה הנכונה (בהנחה שהוא לא בעל רוח הקודש).

אתה מתנהל כמשקיע פסיבי ובשביל זה באמת הרווחת כמה שהרווחת עד היום ברוב הזמן והיה לך תיקונים בעבר וגם יהיו לך הפסדים בהמשך (שיתקזזו עם הרווחים שכבר הרווחת) וככל שתמשיך להפקיד גם בירידות (בהנחה שאתה ממשיך לעבוד ולהפקיד לפנסיה) אז ההפסדים גם יהוו עבורך הזדמנות כיוון שאתה תקנה יחידות נוספות במחיר מוזל.מצד שני להכניס היום סכום כסף גדול שלא הניב רווחים מהS&P בשנים האחרונות ובמקביל גם לא תהיה הפקדה חודשית מספיק גבוהה בשביל לאזן אותו במקרה ירידות זה מעין נסיון לתזמן את השוק להפסד (ובדר"כ גם אלו שמפסידים הכי הרבה נווטים לברוח יותר מהר בירידות אבל זה לא הסיבה זה בונוס).

לסיכום:

בעיקרון אני סבור שבתאוריה (בלבד ובשום פנים ואופן לא למעשה) ייתכן והיה שווה לברוח מהS&P במצב השוק היום אבל אז אתה כבר לא משקיע פסיבי והסיכון שמגיע לאדם הממוצע מלהפוך למשקיע אקטיבי, הוא יותר גדול מהסיכון להפסד מירידות.גם לך אני עדיין ימליץ לשקול פיזור השקעות באופן כללי בשווקים נוספים (כולל חשיפה לשוק הישראלי) וזה בהתייעצות עם יועץ השקעות שמוסמך לכך לפי רמת הסיכון הרצויה והצרכים שלך. אבל בהנחה שאתה מאמין שלא יהיה שינוי משמעותי מאד במבנה הכלכלי העולמי גם הS&P בפני עצמו זה מסלול שיש הגיון כלכלי להישאר בו.

כמו כן חשוב כחמש שנים לפני גיל הפנסיה (או בסכום שנצרך בוודאות לחתונות הילדים כחיסכון לכל ילד או קרן השתלמות שמיועדת למטרה זו ואין לכם תוכנית להוציא הלוואה ולהשאיר את הכסף מושקע 4-5 שנים לפני הזמן המשוער לחתונת הילד) לשקול להעביר לאפיק יותר יציב (ניתן לפתוח על זה נושא חדש אם יש למישהו שאלות בענין).

-

@משקיע-זהיר-מידי כדלעיל

אתה טועה עובדתית בתועלת של מיצוע לטווח ארוך (סביבות 20 שנה) -

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

אדגיש שוב הפקדה פאסיבית קבועה לטווח ארוך זה ההשתדלות הנכונה לכל אחד ואחד. אני קורא בזאת לכל מי שהגיע עד לכאן להעביר את ההפקדות השוטפות בפנסיה ובקרנות ההשתלמות וכל הו"ק קבועה להשקעה שיש לו לסל של השקעות פסיביות כגון S&P או מדד עולמי. כל הדיבור שלי זה על צעדים נואשים לכסות פערים בריבית דריבית מה15 שנה הקודמים על ידי קיצורי דרך למיניהם

אני מסכים, אבל... יש מצב שזה גבולי לכתוב את זה ככה מבחינה חוקית אם אינך יועץ השקעות לא?

וחוץ מזה תלוי כמובן בן כמה החוסך וכו' וכו'..@מחשב-מסלול-מחדש כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

אני מסכים, אבל... יש מצב שזה גבולי לכתוב את זה ככה מבחינה חוקית אם אינך יועץ השקעות לא?

וחוץ מזה תלוי כמובן בן כמה החוסך וכו' וכו'..לגבי הראשון יש את הdisclaimer הכללי של האתר אבל אני באמת יוסיף את זה לחתימה (המתארכת) שלי.

לגבי השני אם מדובר באדם בן 55+ יש לו את כל הקרן פנסיה הצבורה שלו בשביל לאזן את ההשקעה בS&P בפרט עם החישוב של אג"ח מייועדות (או התחליפים שלהם שמבטיחם תשואת מינימום) -

@משקיע-זהיר-מידי כדלעיל

אתה טועה עובדתית בתועלת של מיצוע לטווח ארוך (סביבות 20 שנה)@שמח-לעזור כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

כדלעיל

אתה טועה עובדתית בתועלת של מיצוע לטווח ארוך (סביבות 20 שנה)לא הבנתי.

אם אתה רוצה שאבין את דבריך אשמח שתציין על איזה נקודה אתה מגיב.

איזה כדלעיל קשור אליה.

ואם תרחם עלי אז גם שתסביר לי מה הטעות העובדתית שלי (ייתכן שבהינתן ותמלא את הבקשות הקודמות זה יהיה מובן גם לאדם קשה הבנה כמוני ואז זה כבר לא נצרך)אתה לא חייב לעשות זאת אבל אני מאמין שאתה מגיב כדי שאני או הקוראים האחרים יבינו נקודה מסויימת.