הפלא התשיעי: הצד האפל של הריבית דריבית

-

או: למה השקעה פסיבית נכונה הופכת למסוכנת כשמכניסים למשוואה כסף שאין לכם

רבים מאיתנו מכירים את האמרה המיוחסת לאלברט איינשטיין: "ריבית דריבית היא הפלא השמיני של תבל. מי שמבין זאת – מרוויח; מי שלא – משלם".

מבלי להיכנס לנכונות הייחוס, זוהי אמת מתמטית מוכחת: הכסף עושה כסף, והזמן הוא הכלי החזק ביותר לצבירת הון. בפורומים פיננסיים, וגם בפורום שלנו, המסקנה מכך לרוב אחידה וברורה: השקיעו במדד רחב (כדוגמת S&P 500), והזמן יעשה את שלו. המצדדים בגישה זו נוהגים להציג – ובצדק – גרפים היסטוריים המראים כיצד השוק התאושש מכל משבר לאורך 100 השנים האחרונות.

אך בצל ההתלהבות המוצדקת והגרפים הירוקים, אורב לעיתים מה שניתן לכנות "הפלא התשיעי".

בניגוד לביקורת הנשמעת לעיתים, "הפלא התשיעי" אינו ניסיון לנבא מתי תהיה המפולת הבאה, וגם לא ערעור על כוחו של השוק לעלות בטווח הארוך. זהו תרחיש כואב שבו משקיעים מאבדים את כספם, לא בגלל שהבורסה קרסה לאפס (תרחיש יום הדין שאינו סביר), אלא בגלל הניסיון "לדחוק את השעה" באמצעות מינוף פיננסי (הלוואות). אותם משקיעים מגלים בדרך הקשה שהסטטיסטיקה ארוכת הטווח אינה עוזרת למי שחנוק תזרימית בטווח הקצר.להלן הסבר מדוע הגישה הזו מסוכנת ועלולה להוביל חלילה לאובדן הקרן כולה – גם אם המדד עצמו לעולם לא יתקרב לאפס; וכיצד הטענות הנכונות כשלעצמן ("השוק תמיד עולה בטווח הארוך") הופכות למלכודת כשמיישמים אותן לא נכון.

1. המתמטיקה המתעתעת של המינוף: ממוצע מול תזרים

הטענה הרווחת בדיונים היא: "אם הריבית על ההלוואה היא 6% והשוק עושה בממוצע 10%, יש לי רווח בטוח".

זוהי אשליה סטטיסטית הנובעת מבלבול בין שני עולמות. הממוצע של השוק נמדד על פני עשורים, אך הריבית לבנק משולמת בכל חודש.ניקח לדוגמה משקיע בשם יעקב. יעקב לווה 500,000 ש"ח והשקיע בשיא, מתוך ביטחון שהשוק יעלה.

- התרחיש המאתגר: חודש לאחר ההשקעה, השוק יורד ב-20% ונשאר שם שנתיים.

- ההתנגשות עם המציאות: יעקב אמנם מכיר את הגרפים שמראים שהשוק יתקן בעתיד, אבל הבנק לא חי את העתיד אלא את ההווה.

- תזרים מזומנים שלילי: בניגוד לטענה ש"כל עוד לא מכרת זה רק הפסד על הנייר", במינוף ההפסד הוא מוחשי מאוד: יעקב נדרש להביא מהבית כ-2,500 ש"ח מידי חודש לכיסוי הריבית, בזמן שהקרן שלו שחוקה. אין כאן "נייר", יש כאן תשלום מזומן וכואב שהופך את ההמתנה לבלתי אפשרית.

2. סיכון העיתוי: כשהכלל "זמן בשוק" עובד לרעתכם

משפט מפתח בהשקעות הוא: "זמן בשוק עדיף על תזמון השוק". המבקרים טוענים שמי שמחכה לירידות מפסיד את העליות ("נביאי זעם" ששעונם המקולקל מציג את הזמן הנכון פעמיים ביום).

טענה זו נכונה ומדויקת להפליא לגבי הוראת קבע חודשית (שיטת מיצוע ערך[^3]), שם ירידות הן הזדמנות.אך כלל זה הופך למסוכן כשהוא מיושם על הפקדה חד-פעמית גדולה ("בוחטה") מכספי חוב.

כאן נכנס לתמונה סיכון רצף התשואות[^1]. כשהכסף מושקע בבת-אחת בנקודת שיא:- ירידה של 30% בתחילת הדרך מחייבת עליה של כ-43% רק כדי לחזור לנקודת האפס.

- בעוד שמשקיע רגיל יכול להמתין "עשור אבוד" עד שהתיק יחזור לעצמו, המשקיע הממונף משלם ריבית דריבית הפוכה (לבנק) לאורך כל התקופה הזו. עבורו, ה"זמן בשוק" פועל לרעתו, כי הזמן עולה כסף.

3. הכשל הפסיכולוגי: למה אנשים מוכרים בתחתית?

טענת הנגד הנפוצה היא: "צריך פשוט להיות חזקים ולא למכור", או "האינפלציה שוחקת את הכסף, אז חייבים להסתכן". אלו טיעונים רציונליים באקסל, אך במציאות, בני אדם אינם רובוטים.

כאשר משקיע רואה ירידה של 50% בתיק השקעות רגיל, הוא מרגיש לא נעים.

כאשר משקיע רואה ירידה של 50% על כסף שלקח כהלוואה, הוא חווה אירוע המאיים על היציבות הכלכלית של משפחתו.- הלחץ: הבנק לוחץ לסגירת ההלוואה (Margin Call[^2]) או דורש בטחונות נוספים.

- השבירה: בנקודת השפל, כשהחדשות הכי מפחידות, המשקיע הממונף נשבר. הוא לא מוכר כי הוא "טיפש" או כי הוא "ניסה לתזמן", אלא כי הבנק או הלחץ הנפשי כפו עליו למכור.

ברגע המכירה, ההפסד התיאורטי הופך לאובדן הון אמיתי. זהו הפלא התשיעי: היכולת למחוק הון עצמי דווקא בנכס שבטווח הארוך נחשב בטוח.

סיכום: הזהירות היא אסטרטגיה, לא נבואת זעם

הדיון אינו עוסק בשאלה "האם השוק יעלה או ירד מחר" (שאלה לנביאים), אלא בשאלה "האם אוכל לשרוד אם הוא ירד".

שוק ההון הוא כלי מצוין, והמדדים אכן עולים לאורך זמן. אבל מי שמנסה להאיץ את התהליך באמצעות כסף שאינו שלו, מהמר על כך שלא יהיו "בורות" בדרך. "הפלא התשיעי" הוא תזכורת לכך שהשוק הוא מכשיר להעברת הון מאנשים חסרי סבלנות (וממונפים) לאנשים סבלניים בעלי אורך נשימה.

השורה התחתונה: נצלו את כוחה של הריבית דריבית, אך עשו זאת רק עם כסף פנוי. אל תתנו לגרפים של הטווח הארוך לסנוור אתכם בפני הסיכונים של הטווח הקצר.

ביאור מושגים והערות:

[^1]: סיכון רצף התשואות (Sequence of Returns Risk): הסיכון שהשוק ירד דווקא בתחילת תקופת ההשקעה. עבור משקיע עם הלוואה, ירידות בתחילת הדרך הן הרסניות כי הריבית ממשיכה להצטבר על הקרן המקורית הגבוהה, בעוד שווי התיק מצטמק.

[^2]: קריאת ביטחונות (Margin Call): מצב שבו שווי התיק יורד מתחת לרמה שהגוף המלווה מוכן לקבל כבטוחה. במצב זה, המלווה מוכר את ניירות הערך בתיק באופן כפוי, לרוב במחירי הפסד, ללא שיקול דעת של המשקיע.

[^3]: מיצוע ערך (Dollar Cost Averaging - DCA): שיטת השקעה של סכום קבוע בפרקי זמן קבועים. בשיטה זו, ירידות בשוק הן יתרון כי הן מאפשרות לקנות יותר "סחורה" בזול, בניגוד להשקעה חד-פעמית שבה ירידה היא נזק נטו. -

@בוטח-בה אני מכיר בעל מקצוע בתחום הביטוח, שלמד קורס מיוחד לתכנון פנסיוני וכו' שדנתי איתו לגבי כל מיני המלצות שלו לאנשים (בעיקר לגבי העברת פנסיות עם צבירה גדול לS&P בתקופה האחרונה) שאינם תואמות לנוסחאות הכלכליות המקובלות.

והתגובה שלו הייתה שמי שהקשיב לכלכלנים בחמש שנים האחרונות הפסיד הרבה כסף.

כשיניסיתי להגיד לו שאם הוא חלוק על כל מה שהוא למד שלפחות לא ידבר בשם הלימודים שלו הוא לא הבין מה אני רוצה ממנו. -

אני מאמין שעדיף להיות משקיע זהיר מידי - מאשר להיות משקיע פזיז מידי.

זכותך להאמין.(בשם המציאות העגומה).

אולי תוכיח אותה עם טבלאות ונתונים?@אבי-ר. הטבלאות קיימות בשנת 2000 ובשנת 2007

השקעה במינוף גבוה עם סביבת הריבית של היום תביא סיפורים כאלו.

אני אישית מכיר אברכים שההשקעות שלהם משנת 2022-2023 היו מביאים להם חורבן כלכלי אם התשואה הייתה רק 4% חיובי.

הבעיה העוד יותר גדולה היא שעכשיון הם כבר "הוכיחו" לכל העולם ובעיקר לעצמם שהם מבינים יותר טוב מכולם. -

@אבי-ר. הטבלאות קיימות בשנת 2000 ובשנת 2007

השקעה במינוף גבוה עם סביבת הריבית של היום תביא סיפורים כאלו.

אני אישית מכיר אברכים שההשקעות שלהם משנת 2022-2023 היו מביאים להם חורבן כלכלי אם התשואה הייתה רק 4% חיובי.

הבעיה העוד יותר גדולה היא שעכשיון הם כבר "הוכיחו" לכל העולם ובעיקר לעצמם שהם מבינים יותר טוב מכולם.@משקיע-זהיר-מידי

אתה מדבר על מינופים? -

אני מדבר על כל פעולה שמכניסה סכום גדול חד פעמי לקרן בסיכון גבוה במקום הפקדה חודשית קבועה לאורך זמן.

בפרט אם היא כוללת גם תשלום ריבית. -

פוסט זה נמחק!

-

@בוטח-בה אני מכיר בעל מקצוע בתחום הביטוח, שלמד קורס מיוחד לתכנון פנסיוני וכו' שדנתי איתו לגבי כל מיני המלצות שלו לאנשים (בעיקר לגבי העברת פנסיות עם צבירה גדול לS&P בתקופה האחרונה) שאינם תואמות לנוסחאות הכלכליות המקובלות.

והתגובה שלו הייתה שמי שהקשיב לכלכלנים בחמש שנים האחרונות הפסיד הרבה כסף.

כשיניסיתי להגיד לו שאם הוא חלוק על כל מה שהוא למד שלפחות לא ידבר בשם הלימודים שלו הוא לא הבין מה אני רוצה ממנו.@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

@בוטח-בה אני מכיר בעל מקצוע בתחום הביטוח, שלמד קורס מיוחד לתכנון פנסיוני וכו' שדנתי איתו לגבי כל מיני המלצות שלו לאנשים (בעיקר לגבי העברת פנסיות עם צבירה גדול לS&P בתקופה האחרונה) שאינם תואמות לנוסחאות הכלכליות המקובלות.

והתגובה שלו הייתה שמי שהקשיב לכלכלנים בחמש שנים האחרונות הפסיד הרבה כסף.

כשיניסיתי להגיד לו שאם הוא חלוק על כל מה שהוא למד שלפחות לא ידבר בשם הלימודים שלו הוא לא הבין מה אני רוצה ממנו.אתה חושב שלהאמין לתחזיות כלכלנים בעיניים עיוורות

יותר חכם מלהקשיב למישהו שמקצועו הוא תכנון פנסיוני ועבודתו לסייע לאדם הקטן להרוויח את המקסימום?

נראה שאתה מאד מתרשם מהמילה "כלכלן" ומהתואר האקדמי. כאילו לימודים ארוכים וגבוהים יותר מפיקים תובנות נכונות יותר.

סוג של תמימות.יש איזו הטיה (והטעיה) קוגנטיבית,

שאם מישהו מדבר במילים גבוהות ומונחים מקצועיים,

כנראה שההמלצות שלו יותר מקצועיות וכדאיות ממי שאומר במילים פשוטות:

"שים- את- הפנסיה- במדד- סנופי- כי- היסטורית- זה- הכי- כדאי."

לפעמים הפשוט והקל הוא גם צודק... -

@אפ_על_פי_כן כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

אתה חושב שלהאמין לתחזיות כלכלנים בעיניים עיוורות

יותר חכם מלהקשיב למישהו שמקצועו הוא תכנון פנסיוני ועבודתו לסייע לאדם הקטן להרוויח את המקסימום?

נראה שאתה מאד מתרשם מהמילה "כלכלן" ומהתואר האקדמי. כאילו לימודים ארוכים וגבוהים יותר מפיקים תובנות נכונות יותר.

סוג של תמימות.אני מבין מילה או שתיים בכלכלה (ובזה אותו אחד גם מודה)

יש לי פחות נגיעות ממנו (וגם בזה הוא מודה)

הדבר היחיד שיש לו יותר ממני זה הלימודים שבהם הוא כופר.

אני חושב שלהתייחס לזה בצורה כלשהיא בגלל שבשנה שנתיים שלש האחרונים משהו עבד למרות שיש הרבה דברים בעייתיים כרגע בתימחור של הS&P זה הימור נחמד.

אבל לשווק את זה לציבור הרחב בלי האזהרות הנצרכות זה כבר לפני עיוור ממש.

ואם אתה מושפע בישיר או בעקיפין מבלי ענין מובהק בהשקעות כאלו (כולל נותני כשרות שמקבלים אחוזים מהתיקים שבכשרותם) זה כבר שאלה של הונאה (שלא בכוונה). -

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

@בוטח-בה אני מכיר בעל מקצוע בתחום הביטוח, שלמד קורס מיוחד לתכנון פנסיוני וכו' שדנתי איתו לגבי כל מיני המלצות שלו לאנשים (בעיקר לגבי העברת פנסיות עם צבירה גדול לS&P בתקופה האחרונה) שאינם תואמות לנוסחאות הכלכליות המקובלות.

והתגובה שלו הייתה שמי שהקשיב לכלכלנים בחמש שנים האחרונות הפסיד הרבה כסף.

כשיניסיתי להגיד לו שאם הוא חלוק על כל מה שהוא למד שלפחות לא ידבר בשם הלימודים שלו הוא לא הבין מה אני רוצה ממנו.אתה חושב שלהאמין לתחזיות כלכלנים בעיניים עיוורות

יותר חכם מלהקשיב למישהו שמקצועו הוא תכנון פנסיוני ועבודתו לסייע לאדם הקטן להרוויח את המקסימום?

נראה שאתה מאד מתרשם מהמילה "כלכלן" ומהתואר האקדמי. כאילו לימודים ארוכים וגבוהים יותר מפיקים תובנות נכונות יותר.

סוג של תמימות.יש איזו הטיה (והטעיה) קוגנטיבית,

שאם מישהו מדבר במילים גבוהות ומונחים מקצועיים,

כנראה שההמלצות שלו יותר מקצועיות וכדאיות ממי שאומר במילים פשוטות:

"שים- את- הפנסיה- במדד- סנופי- כי- היסטורית- זה- הכי- כדאי."

לפעמים הפשוט והקל הוא גם צודק...@אפ_על_פי_כן כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

כנראה שההמלצות שלו יותר מקצועיות וכדאיות ממי שאומר במילים פשוטות:

"שים- את- הפנסיה- במדד- סנופי- כי- היסטורית- זה- הכי- כדאי."

לפעמים הפשוט והקל הוא גם צודק...מאיפה אתה לוקח שהיסטורית כדאי להעביר פנסיה של חצי מליון שקל לS&P בזמן של שוק בספק בועה, ואחרי 18 שנה בלי מיתון עולמי (דבר שהוא שיא די היסטורי)

זה ששווקים מגיעים בסוף לתיקון זה מציאות היסטורית וגם דבר עם הסבר כלכלי.

זה שהמצב היום בחברות הAI מזכיר את בועת ה.com אחד לאחד מבחינת כל הנתונים המקרו כלכליים זה יהיה ברור גם לך ברגע שתעשה השוואה אמיתית. -

@אפ_על_פי_כן כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

כנראה שההמלצות שלו יותר מקצועיות וכדאיות ממי שאומר במילים פשוטות:

"שים- את- הפנסיה- במדד- סנופי- כי- היסטורית- זה- הכי- כדאי."

לפעמים הפשוט והקל הוא גם צודק...מאיפה אתה לוקח שהיסטורית כדאי להעביר פנסיה של חצי מליון שקל לS&P בזמן של שוק בספק בועה, ואחרי 18 שנה בלי מיתון עולמי (דבר שהוא שיא די היסטורי)

זה ששווקים מגיעים בסוף לתיקון זה מציאות היסטורית וגם דבר עם הסבר כלכלי.

זה שהמצב היום בחברות הAI מזכיר את בועת ה.com אחד לאחד מבחינת כל הנתונים המקרו כלכליים זה יהיה ברור גם לך ברגע שתעשה השוואה אמיתית.@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

מאיפה אתה לוקח שהיסטורית כדאי להעביר פנסיה של חצי מליון שקל לS&P בזמן של שוק בספק בועה, ואחרי 18 שנה בלי מיתון עולמי (דבר שהוא שיא די היסטורי)

זה ששווקים מגיעים בסוף לתיקון זה מציאות היסטורית וגם דבר עם הסבר כלכלי.

זה שהמצב היום בחברות הAI מזכיר את בועת ה.com אחד לאחד מבחינת כל הנתונים המקרו כלכליים זה יהיה ברור גם לך ברגע שתעשה השוואה אמיתית.כי אין שום 18 שנה בשוק ההון,

שמשקיע פסיבי במדד S&P יצא בהפסד.

לא משנה באיזה מחיר שיא נכנסת, ובאיזה משבר יצאת

(וכן היו כבר בועות - והרבה. )

תבדוק איך שאתה רוצה, ותחזור אליי עם המסקנות... נתונים מדוייקים בבקשה(התחושה שהשארת כאן שאתה מדבר מתוך תחושות בטן ופחות מתוך נתונים ... וסליחה )

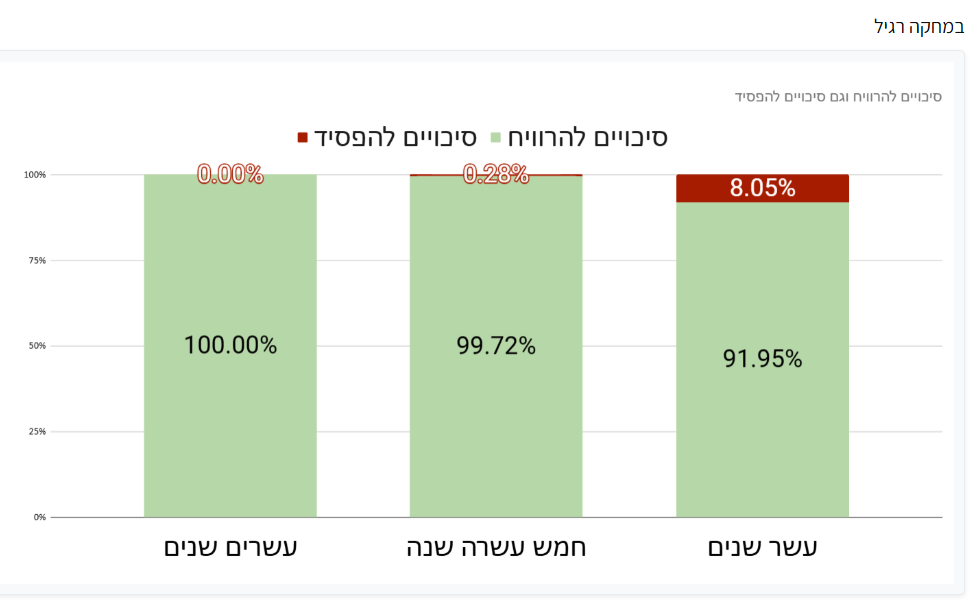

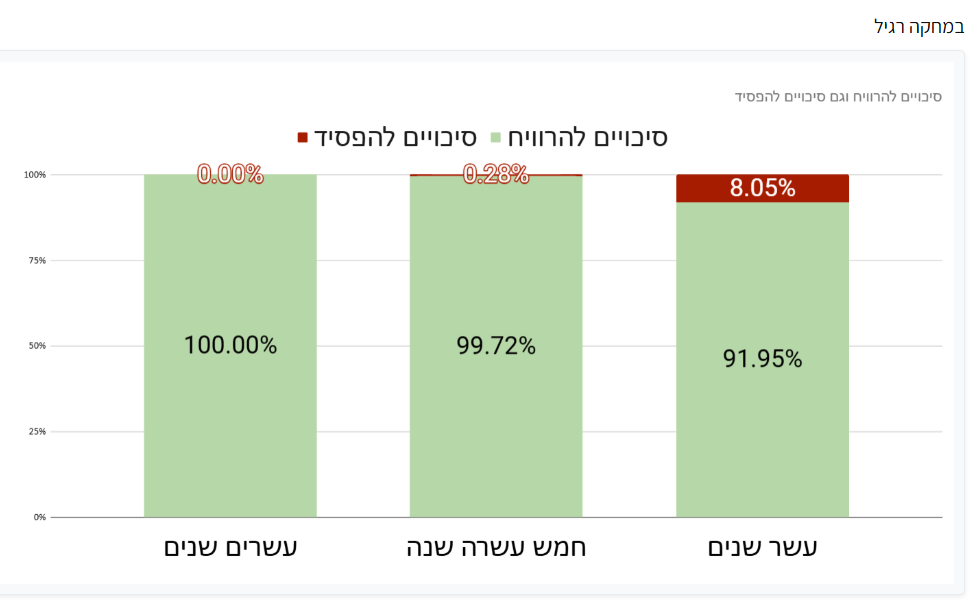

הנה גרף נחמד שהביא @בואו-חשבון. באחד האשכולות.

סיכויי רווח והפסד במדד S&P לפי טווח השקעה:

-

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

מאיפה אתה לוקח שהיסטורית כדאי להעביר פנסיה של חצי מליון שקל לS&P בזמן של שוק בספק בועה, ואחרי 18 שנה בלי מיתון עולמי (דבר שהוא שיא די היסטורי)

זה ששווקים מגיעים בסוף לתיקון זה מציאות היסטורית וגם דבר עם הסבר כלכלי.

זה שהמצב היום בחברות הAI מזכיר את בועת ה.com אחד לאחד מבחינת כל הנתונים המקרו כלכליים זה יהיה ברור גם לך ברגע שתעשה השוואה אמיתית.כי אין שום 18 שנה בשוק ההון,

שמשקיע פסיבי במדד S&P יצא בהפסד.

לא משנה באיזה מחיר שיא נכנסת, ובאיזה משבר יצאת

(וכן היו כבר בועות - והרבה. )

תבדוק איך שאתה רוצה, ותחזור אליי עם המסקנות... נתונים מדוייקים בבקשה(התחושה שהשארת כאן שאתה מדבר מתוך תחושות בטן ופחות מתוך נתונים ... וסליחה )

הנה גרף נחמד שהביא @בואו-חשבון. באחד האשכולות.

סיכויי רווח והפסד במדד S&P לפי טווח השקעה:

@אפ_על_פי_כן כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

כי אין שום 18 שנה בשוק ההון,

שמשקיע פסיבי במדד S&P יצא בהפסד.מה שאתה כתבת זה דיקלום.

לא צריך שהוא ייצא בהפסד על הקרן צריך שהפנסיה שלו עוד 18 שנה תהיה באותו גודל של עכשיו ולא יותר.

כשאם הוא ישאיר את זה איפה שזה נמצא היום אז לפי נתונים היסטוריים אין 18 שנה שזה לא עשה 50 אחוז רווח.

זה בהנחה שהוא לא יעשה טעויות נוספות בדרך.

אגב ההתייחסות שלך ל18 שנה לא מובנת הבאתי את ה18 שנה כסיבה למה הסיכון לקריסה בנקודת הזמן הזו היא גבוהה הרבה יותר.ספציפית במקרה שלו הוא מעודד אנשים לקחת הלוואת גרייס מלא בשביל להשקיע בשוק ההון היום את כל מה שהם מתכננים להשקיע ב18 שנה הבאים ולהרוויח את הפלא השמיני שזה וודאי לא כלול בדקלומים שלך אלא יותר סיכוי שהם יגיעו לפלא התשיעי.

-

@אפ_על_פי_כן כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

כי אין שום 18 שנה בשוק ההון,

שמשקיע פסיבי במדד S&P יצא בהפסד.מה שאתה כתבת זה דיקלום.

לא צריך שהוא ייצא בהפסד על הקרן צריך שהפנסיה שלו עוד 18 שנה תהיה באותו גודל של עכשיו ולא יותר.

כשאם הוא ישאיר את זה איפה שזה נמצא היום אז לפי נתונים היסטוריים אין 18 שנה שזה לא עשה 50 אחוז רווח.

זה בהנחה שהוא לא יעשה טעויות נוספות בדרך.

אגב ההתייחסות שלך ל18 שנה לא מובנת הבאתי את ה18 שנה כסיבה למה הסיכון לקריסה בנקודת הזמן הזו היא גבוהה הרבה יותר.ספציפית במקרה שלו הוא מעודד אנשים לקחת הלוואת גרייס מלא בשביל להשקיע בשוק ההון היום את כל מה שהם מתכננים להשקיע ב18 שנה הבאים ולהרוויח את הפלא השמיני שזה וודאי לא כלול בדקלומים שלך אלא יותר סיכוי שהם יגיעו לפלא התשיעי.

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

ספציפית במקרה שלו הוא מעודד אנשים לקחת הלוואת גרייס מלא בשביל להשקיע בשוק ההון היום את כל מה שהם מתכננים להשקיע ב18 שנה הבאים ולהרוויח את הפלא השמיני שזה וודאי לא כלול בדקלומים שלך אלא יותר סיכוי שהם יגיעו לפלא התשיעי.

הדוגמא שלך הייתה התרעמות על סוכן פנסיה שייעץ ללקוח לשים פנסיה, לטווח של 18 שנה, על מדד S&P, ולכך התייחסתי.

אדרבא בוא תביא את הנתונים שלך מאיפה ידוע לך שפנסיה במדד S&P תישאר 18 שנה באותו גודל.

שוב נתונים (השנואים עלייך):

מדד S&P עושה רווח של 7% בשנה (אחרי ניכוי אינפלציה) לפי ממוצעים היסטוריים.

וסוכן הפנסיה שייעץ לשים פנסיה לטווח 18 במדד S&P- נתן עצה מעולה.

https://www.hamichlol.org.il/S%26P_500אלא מה, אתה בטוח שאנחנו במצב שלא היה כמוהו מעולם.

על סף קריסה חסרת תקדים.

אולי.

אם לצטט את תומר מנדובסקי - בכל נקודת זמן שבה תיכנס לשוק- כלכלנים יזהירו ש"עכשיו השוק יקר מדי."

נכון יש גם משברים- שהרי גם שעון מקולקל מראה את השעה המדוייקת פעמיים ביום...בקיצור ידידי... לך ללמוד קצת את החומר. נדבר אחר כך.

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

ספציפית במקרה שלו הוא מעודד אנשים לקחת הלוואת גרייס מלא בשביל להשקיע בשוק ההון היום את כל מה שהם מתכננים להשקיע ב18 שנה הבאים ולהרוויח את הפלא השמיני שזה וודאי לא כלול בדקלומים שלך אלא יותר סיכוי שהם יגיעו לפלא התשיעי.

גם לדעתי זו הסתכנות, בלשון המעטה.

אבל לא צריך לשפוך את התינוק עם המים, כמו שאומרים. -

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

ספציפית במקרה שלו הוא מעודד אנשים לקחת הלוואת גרייס מלא בשביל להשקיע בשוק ההון היום את כל מה שהם מתכננים להשקיע ב18 שנה הבאים ולהרוויח את הפלא השמיני שזה וודאי לא כלול בדקלומים שלך אלא יותר סיכוי שהם יגיעו לפלא התשיעי.

הדוגמא שלך הייתה התרעמות על סוכן פנסיה שייעץ ללקוח לשים פנסיה, לטווח של 18 שנה, על מדד S&P, ולכך התייחסתי.

אדרבא בוא תביא את הנתונים שלך מאיפה ידוע לך שפנסיה במדד S&P תישאר 18 שנה באותו גודל.

שוב נתונים (השנואים עלייך):

מדד S&P עושה רווח של 7% בשנה (אחרי ניכוי אינפלציה) לפי ממוצעים היסטוריים.

וסוכן הפנסיה שייעץ לשים פנסיה לטווח 18 במדד S&P- נתן עצה מעולה.

https://www.hamichlol.org.il/S%26P_500אלא מה, אתה בטוח שאנחנו במצב שלא היה כמוהו מעולם.

על סף קריסה חסרת תקדים.

אולי.

אם לצטט את תומר מנדובסקי - בכל נקודת זמן שבה תיכנס לשוק- כלכלנים יזהירו ש"עכשיו השוק יקר מדי."

נכון יש גם משברים- שהרי גם שעון מקולקל מראה את השעה המדוייקת פעמיים ביום...בקיצור ידידי... לך ללמוד קצת את החומר. נדבר אחר כך.

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

ספציפית במקרה שלו הוא מעודד אנשים לקחת הלוואת גרייס מלא בשביל להשקיע בשוק ההון היום את כל מה שהם מתכננים להשקיע ב18 שנה הבאים ולהרוויח את הפלא השמיני שזה וודאי לא כלול בדקלומים שלך אלא יותר סיכוי שהם יגיעו לפלא התשיעי.

גם לדעתי זו הסתכנות, בלשון המעטה.

אבל לא צריך לשפוך את התינוק עם המים, כמו שאומרים.@אפ_על_פי_כן כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

הדוגמא שלך הייתה התרעמות על סוכן פנסיה שייעץ ללקוח לשים פנסיה, לטווח של 18 שנה, על מדד S&P, ולכך התייחסתי.

תקרא שוב את הדוגמה שלי

-

@אפ_על_פי_כן כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

כי אין שום 18 שנה בשוק ההון,

שמשקיע פסיבי במדד S&P יצא בהפסד.מה שאתה כתבת זה דיקלום.

לא צריך שהוא ייצא בהפסד על הקרן צריך שהפנסיה שלו עוד 18 שנה תהיה באותו גודל של עכשיו ולא יותר.

כשאם הוא ישאיר את זה איפה שזה נמצא היום אז לפי נתונים היסטוריים אין 18 שנה שזה לא עשה 50 אחוז רווח.

זה בהנחה שהוא לא יעשה טעויות נוספות בדרך.

אגב ההתייחסות שלך ל18 שנה לא מובנת הבאתי את ה18 שנה כסיבה למה הסיכון לקריסה בנקודת הזמן הזו היא גבוהה הרבה יותר.ספציפית במקרה שלו הוא מעודד אנשים לקחת הלוואת גרייס מלא בשביל להשקיע בשוק ההון היום את כל מה שהם מתכננים להשקיע ב18 שנה הבאים ולהרוויח את הפלא השמיני שזה וודאי לא כלול בדקלומים שלך אלא יותר סיכוי שהם יגיעו לפלא התשיעי.

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

תקרא שוב את הדוגמה שלי

אני רואה את הדוגמא בהודעה הראשונה באשכול.

יש כמה פוסטים שנמחקו, האם זה שם? -

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

תקרא שוב את הדוגמה שלי

אני רואה את הדוגמא בהודעה הראשונה באשכול.

יש כמה פוסטים שנמחקו, האם זה שם?@אפ_על_פי_כן כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

אני רואה את הדוגמא בהודעה הראשונה באשכול.

אם אני מסתכל בדוגמאות שהבאתי

כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

בעיקר לגבי העברת פנסיות עם צבירה גדול לS&P בתקופה האחרונה

כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

מאיפה אתה לוקח שהיסטורית כדאי להעביר פנסיה של חצי מליון שקל לS&P בזמן של שוק בספק בועה

אני מבין שאני דיברתי על להעביר סכום גדול חד פעמי היום לקרן S&P במקום להשאיר אותו כרגע במקום שהוא מרוויח קצת יותר או קצת פחות כרגע (לדוגמה המסלולים ההלכתיים שיש לי ב3 חברות שונות וב5 קרנות השקעה שונות בתוך החברות {פנסיה * 2 , פנסיה משלימה, קרן השתלמות * 2} עשו בשנתיים האחרונות כולם ללא יוצא מן הכלל משמעותית יותר מהS&P ו/או מדד עולמי) זה עצה שעלולה להיות לא חכמה בלשון המעטה.

אני לא חלוק על זה שכדאי ומומלץ להכניס הפקדה חודשית שוטפת לפנסיה או כל חיסכון אחר לטווח 18 שנה בין השאר לS&P ובאופן כללי לחלופות פסיביות בסיכון גבוה תוך כדי פיזור הביצים לכמה סלים.אני לא רואה איפה אתה מבין אחרת ומבין שנתונים שנואים עלי ושאני מדקלם סיסמאות ועוד כל מיני משפטים שכתבת.

-

@אפ_על_פי_כן כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

אני רואה את הדוגמא בהודעה הראשונה באשכול.

אם אני מסתכל בדוגמאות שהבאתי

כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

בעיקר לגבי העברת פנסיות עם צבירה גדול לS&P בתקופה האחרונה

כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

מאיפה אתה לוקח שהיסטורית כדאי להעביר פנסיה של חצי מליון שקל לS&P בזמן של שוק בספק בועה

אני מבין שאני דיברתי על להעביר סכום גדול חד פעמי היום לקרן S&P במקום להשאיר אותו כרגע במקום שהוא מרוויח קצת יותר או קצת פחות כרגע (לדוגמה המסלולים ההלכתיים שיש לי ב3 חברות שונות וב5 קרנות השקעה שונות בתוך החברות {פנסיה * 2 , פנסיה משלימה, קרן השתלמות * 2} עשו בשנתיים האחרונות כולם ללא יוצא מן הכלל משמעותית יותר מהS&P ו/או מדד עולמי) זה עצה שעלולה להיות לא חכמה בלשון המעטה.

אני לא חלוק על זה שכדאי ומומלץ להכניס הפקדה חודשית שוטפת לפנסיה או כל חיסכון אחר לטווח 18 שנה בין השאר לS&P ובאופן כללי לחלופות פסיביות בסיכון גבוה תוך כדי פיזור הביצים לכמה סלים.אני לא רואה איפה אתה מבין אחרת ומבין שנתונים שנואים עלי ושאני מדקלם סיסמאות ועוד כל מיני משפטים שכתבת.

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

אני לא רואה איפה אתה מבין אחרת ומבין שנתונים שנואים עלי ושאני מדקלם סיסמאות ועוד כל מיני משפטים שכתבת.

מאד לא רוצה לרדת לוויכוח בפסים אישיים,

אבל מי שמזלזל בנתונים שמובאים ומכנה אותם "דקלום" זה אתה.

וחבל, אני בעד ללבן דברים באופן עינייני.

אני לא יודע הכל ואשמח ללמוד ממך אם אתה צודק, אז בוא תשכנע אותי , אני לא עקשן.

, אני לא עקשן.@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

אני לא חלוק על זה שכדאי ומומלץ להכניס הפקדה חודשית שוטפת לפנסיה או כל חיסכון אחר לטווח 18 שנה בין השאר לS&P ובאופן כללי לחלופות פסיביות בסיכון גבוה תוך כדי פיזור הביצים לכמה סלים.

שוב עובדות-

מנתונים היסטוריים, אם אתה מעוניין לשים סכום X במחקה מדד סנופי, ריווחי יותר לשים אותו בפעם אחת בהתחלה מאשר לחלק למנות (מיצוע יש לו יתרונות אחרים. אבל לא הרווח.)@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

עשו בשנתיים האחרונות כולם ללא יוצא מן הכלל משמעותית יותר מהS&P ו/או מדד עולמי

רציני אתה מדבר על שנתיים?!?!?!....

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

ובאופן כללי לחלופות פסיביות בסיכון גבוה תוך כדי פיזור הביצים לכמה סלים.

גם אני בעד מדד עולמי על פני סנופי.

ובאופן כללי... שמעתי כל הרבה נבואות זעם על בועות וקריסות שלא התגשמו

(ובכל פעם זה "מצב היסטורי שלא היה כמוהו")

שקצת איבדתי אימון בכלכלנים ומנפיקי תחזיות למיניהם

אני בעד תיאוריית השוק היעיל (יוג'ין פאמה), ולדעתי אף אחד לא באמת יודע לאן השוק הולך, מתי וכמה,

אי לכך כדאי להיכנס אל השוק בכל נקודת זמן שהיא אם זו השקעה פסיבית ולטווח זמן ארוך.זכותך לחלוק עליי כמובן.

-

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

אני לא רואה איפה אתה מבין אחרת ומבין שנתונים שנואים עלי ושאני מדקלם סיסמאות ועוד כל מיני משפטים שכתבת.

מאד לא רוצה לרדת לוויכוח בפסים אישיים,

אבל מי שמזלזל בנתונים שמובאים ומכנה אותם "דקלום" זה אתה.

וחבל, אני בעד ללבן דברים באופן עינייני.

אני לא יודע הכל ואשמח ללמוד ממך אם אתה צודק, אז בוא תשכנע אותי , אני לא עקשן.

, אני לא עקשן.@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

אני לא חלוק על זה שכדאי ומומלץ להכניס הפקדה חודשית שוטפת לפנסיה או כל חיסכון אחר לטווח 18 שנה בין השאר לS&P ובאופן כללי לחלופות פסיביות בסיכון גבוה תוך כדי פיזור הביצים לכמה סלים.

שוב עובדות-

מנתונים היסטוריים, אם אתה מעוניין לשים סכום X במחקה מדד סנופי, ריווחי יותר לשים אותו בפעם אחת בהתחלה מאשר לחלק למנות (מיצוע יש לו יתרונות אחרים. אבל לא הרווח.)@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

עשו בשנתיים האחרונות כולם ללא יוצא מן הכלל משמעותית יותר מהS&P ו/או מדד עולמי

רציני אתה מדבר על שנתיים?!?!?!....

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

ובאופן כללי לחלופות פסיביות בסיכון גבוה תוך כדי פיזור הביצים לכמה סלים.

גם אני בעד מדד עולמי על פני סנופי.

ובאופן כללי... שמעתי כל הרבה נבואות זעם על בועות וקריסות שלא התגשמו

(ובכל פעם זה "מצב היסטורי שלא היה כמוהו")

שקצת איבדתי אימון בכלכלנים ומנפיקי תחזיות למיניהם

אני בעד תיאוריית השוק היעיל (יוג'ין פאמה), ולדעתי אף אחד לא באמת יודע לאן השוק הולך, מתי וכמה,

אי לכך כדאי להיכנס אל השוק בכל נקודת זמן שהיא אם זו השקעה פסיבית ולטווח זמן ארוך.זכותך לחלוק עליי כמובן.

@אפ_על_פי_כן כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

אז בוא תשכנע אותי , אני לא עקשן.

אז בוא נראה אם אצליח לשכנע אותך שאתה כן עקשן...

-

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

אני לא רואה איפה אתה מבין אחרת ומבין שנתונים שנואים עלי ושאני מדקלם סיסמאות ועוד כל מיני משפטים שכתבת.

מאד לא רוצה לרדת לוויכוח בפסים אישיים,

אבל מי שמזלזל בנתונים שמובאים ומכנה אותם "דקלום" זה אתה.

וחבל, אני בעד ללבן דברים באופן עינייני.

אני לא יודע הכל ואשמח ללמוד ממך אם אתה צודק, אז בוא תשכנע אותי , אני לא עקשן.

, אני לא עקשן.@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

אני לא חלוק על זה שכדאי ומומלץ להכניס הפקדה חודשית שוטפת לפנסיה או כל חיסכון אחר לטווח 18 שנה בין השאר לS&P ובאופן כללי לחלופות פסיביות בסיכון גבוה תוך כדי פיזור הביצים לכמה סלים.

שוב עובדות-

מנתונים היסטוריים, אם אתה מעוניין לשים סכום X במחקה מדד סנופי, ריווחי יותר לשים אותו בפעם אחת בהתחלה מאשר לחלק למנות (מיצוע יש לו יתרונות אחרים. אבל לא הרווח.)@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

עשו בשנתיים האחרונות כולם ללא יוצא מן הכלל משמעותית יותר מהS&P ו/או מדד עולמי

רציני אתה מדבר על שנתיים?!?!?!....

@משקיע-זהיר-מידי כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

ובאופן כללי לחלופות פסיביות בסיכון גבוה תוך כדי פיזור הביצים לכמה סלים.

גם אני בעד מדד עולמי על פני סנופי.

ובאופן כללי... שמעתי כל הרבה נבואות זעם על בועות וקריסות שלא התגשמו

(ובכל פעם זה "מצב היסטורי שלא היה כמוהו")

שקצת איבדתי אימון בכלכלנים ומנפיקי תחזיות למיניהם

אני בעד תיאוריית השוק היעיל (יוג'ין פאמה), ולדעתי אף אחד לא באמת יודע לאן השוק הולך, מתי וכמה,

אי לכך כדאי להיכנס אל השוק בכל נקודת זמן שהיא אם זו השקעה פסיבית ולטווח זמן ארוך.זכותך לחלוק עליי כמובן.

@אפ_על_פי_כן כתב בהפלא התשיעי יהיה כשיום אחד אנשים יאבדו את כל הקרן שלהם כי הם ניסו לתפוס את הפלא השמיני:

אי לכך כדאי להיכנס אל השוק בכל נקודת זמן שהיא אם זו השקעה פסיבית ולטווח זמן ארוך.

הוויכוח קצת חוזר על עצמו לכן אני לא ימשיך את המעגל הזה

אני כן אכתוב את דעתי והבנתי- תאורית השוק היעיל נכונה בהשקעה בדרך המיצוע לא בהשקעה חד פעמית.

- כל התאוריות והחישובים שמתעלמים מחלופות בטוחות להפקדת הכסף בזמן הביניים ו/או עלויות ריבית הם עיוות.

- מנתונים היסטוריים בזמנים עם סבירות ריאלית לקריסה בטווח הזמן הבינוני (שווקים גבוהים, רצף עליות ארוך, מכפילים מטורפים) חלוקה למנות עם פריסה לטווח בינוני של המנות ברוב המקרים הביא רווח יותר גבוה מאשר הפקדה חד פעמית גם אם הכסף היה זמין ללא כל עלות ושכב בבית מתחת לבלטות (מה שלא אמור לקרוא בעולם האמיתי אצל המשקיע הנבון שיש לו מספיק פתרונות בטוחים יותר).

- משפטים מפוצצים ללא אסמכתאות הם לא נתונים אלא דקלומים.

היות ואני כן עקשן אבל אני מנסה לעבוד על עצמי אז אני אשמח להגיב לנתון מוגדר שסותר את ההנחות שכתבתי או תומך בהנחות שסתרתי אבל אשתדל לא להגיב לתגובות שלא עונים על ההגדרה הנ"ל. אם מישהו אחר רוצה לעשות את זה במקומי או להצטרף לקביעות שלך אני מברך אותו בהצלחה רבה.

המטרה שלי היא שאנשים יחשבו ולא יקבלו כל דבר שנאמר על ידי כמה משקיעים בכירים בעיני עצמם בפרט אם יש להם זמן אוויר ברשת בצורה כלשהיא ו/או נותני כשרות בתחום (בדברים שלא קשורים לחלק ההלכתי ששם אני עפר תחת כפות רגליהם) ו/או על ידי סוכני ביטוח שאין להם הסמכה לייעוץ השקעות (שכולל דבר ראשון פגישת איפיון להבנת הסיכונים שהמשקיע מעוניין לקחת ולא מה שיועץ מעונין להאמין).

אני לצערי מכיר יותר מידי מקרים שקרובים להגיע לפלא התשיעי הנ"ל ופועל ככל שידי הקטנה משגת לנסות קצת להוות משקל נגד ולא רק בפורום זה אלא גם בשיח עם עסקנים ורבנים וניטרול תוכניות מסוכנות שמשווקות להמון שאינו מבין את הסיכון שאליו הוא נכנס.

יכולותי הם מועטות בפרט בתקופה של עליות רצופים שלא תמיד תואמים להגיון הכלכלי מה שגורם שכל חד כבר יודע להסביר שהכלכלנים עם המילים המסובכות מדברים שטויות. והלוואי שאתבדה.אדגיש שוב הפקדה פאסיבית קבועה לטווח ארוך זה ההשתדלות הנכונה לכל אחד ואחד. אני קורא בזאת לכל מי שהגיע עד לכאן להעביר את ההפקדות השוטפות בפנסיה ובקרנות ההשתלמות וכל הו"ק קבועה להשקעה שיש לו לסל של השקעות פסיביות כגון S&P או מדד עולמי. כל הדיבור שלי זה על צעדים נואשים לכסות פערים בריבית דריבית מה15 שנה הקודמים על ידי קיצורי דרך למיניהם