התייעצויות בנוגע למיחזורי משכנתא

-

@משכנתא-בקצב-שלך שאלה שאולי לא בדיוק קשורה לנושא השרשור אבל בערך....

לקחתי משכנתא מבנק מרכנתיל מסניף רחוק מביתי בעיר אחרת (כי בסניף הספציפי הזה היועץ מכיר וכו') ולכן גם פתחתי שם חשבון עו"ש.

השאלה האם אני יכול עכשיו לפתוח חשבון באותו בנק בסניף ליד הבית והמשכנתא תעבור לטיפול הסניף החדש או שבכל אופן אצטרך לפנות לסניף שבו פתחתי כדי לנהל את מה שקשור למשכנתא? תודה רבה!!@בית-שמש כתב בהתייעצויות בנוגע למיחזורי משכנתא:

השאלה האם אני יכול עכשיו לפתוח חשבון באותו בנק בסניף ליד הבית והמשכנתא תעבור לטיפול הסניף החדש או שבכל אופן אצטרך לפנות לסניף שבו פתחתי כדי לנהל את מה שקשור למשכנתא? תודה רבה!!

להעביר פעילות עו"ש מסניף לסניף זה ודאי אפשרי.

להעביר את סניף הביצוע של המשכנתא אין לי מושג, נראה לי קצת יותר מסובך. -

@משכנתא-בקצב-שלך

קיבלתי הצעה של מל"צ פלוס 0.7 לפני כחודש.

כאשר זה למשך שנתיים.

אבל חשבתי שזה לא משתלם כי ברגע שהיו 2 ירידות ריבית אז הפריים שלי עדיף.

ובנתיים היה אחת ולפי החתזית צפויות עוד 2 השנה אז לכאו' גם אם יציעו לי מל"צ פלוס 0.4 זה לא יהיה לי שווה בגלל שבשנה הקרובה הפריים שלי יהיה זול יותר,

אני לא צודק?@חיסכון-לחתונה יש הגיון לקחת מלצ ,למרות שבמקרה שהנגיד יוריד ריבית הפריים יותר ישתלם לך

כי המרווחים שהבנק היום נותן הם מאד נמוכים והמרווח מתקבע לאורך כל חיי המשכנתא -

שאלה מעניינת !

האם יש כדאיות למחזר משכנתא אפילו שלא מורידים כלל ריביות באותה מיחזור?

תשובה!

כן בריבית משתנה

ונסביר יש עוגן שזה משהו חיצוני מבנק שבנק ישראל מפרסם (וקוראים לזה ריבית עקום האפס)

ויש המרווח שזה בעצם הרווחיות של הבנק באותו עסקה וזה משיגים במשא ומתן

ולכן מי שיש לו ריבית משתנה עם מרווח גבוה

כי אז ב2020 שהריביות היו זולות הבנקים הרביצו מרווחים (כי למה לא אם יכולים להרוויח על חשבון הציבור אז למה לא)

ועכשיו העוגנים יותר גבוהים והבנקים נותנים מרווחים הרבה יותר נמוכים ולכן כשיגיע התחנת יציאה הריביות שלו יקפצו אוטומטית ולכן עם

יש מרווח גבוה עם ריביות גבוהות שווה למחזר.

אם יש למישהו שאלה או אי הבנה שישאל -

-

אלא א"כ מדובר על אותו עוגן ולפני תחנת השינוי ואז בעצם זה נחשב שאתה מקבל ריבית יותר נמוכה ביחס לאחרי השינוי.

זה הכוונה מה שכתבת שהעוגן יהיה לכל אורך התקופה זה לא נכון כי העוגנים משתנים

כל תיק התמחור שלו המרווח ויש לפעמים שיהיה שווה לקחת טיפה ריבית יותר גבוהה אם המרווח הוא יותר נמוך -

שאלה מעניינת !

האם יש כדאיות למחזר משכנתא אפילו שלא מורידים כלל ריביות באותה מיחזור?

תשובה!

כן בריבית משתנה

ונסביר יש עוגן שזה משהו חיצוני מבנק שבנק ישראל מפרסם (וקוראים לזה ריבית עקום האפס)

ויש המרווח שזה בעצם הרווחיות של הבנק באותו עסקה וזה משיגים במשא ומתן

ולכן מי שיש לו ריבית משתנה עם מרווח גבוה

כי אז ב2020 שהריביות היו זולות הבנקים הרביצו מרווחים (כי למה לא אם יכולים להרוויח על חשבון הציבור אז למה לא)

ועכשיו העוגנים יותר גבוהים והבנקים נותנים מרווחים הרבה יותר נמוכים ולכן כשיגיע התחנת יציאה הריביות שלו יקפצו אוטומטית ולכן עם

יש מרווח גבוה עם ריביות גבוהות שווה למחזר.

אם יש למישהו שאלה או אי הבנה שישאל@yg058322 כתב בעדכוני משכנתאות:

האם יש כדאיות למחזר משכנתא אפילו שלא מורידים כלל ריביות באותה מיחזור?

תשובה נוספת---

גם אם נשארים באותה הריבית, אם מקצרים תקופה [ומגדילים קצת את ההחזר החודשי] זה גם יכול להיות חיסכון משמעותי לאורך חיי ההלוואה -

שאלה מעניינת !

האם יש כדאיות למחזר משכנתא אפילו שלא מורידים כלל ריביות באותה מיחזור?

תשובה!

כן בריבית משתנה

ונסביר יש עוגן שזה משהו חיצוני מבנק שבנק ישראל מפרסם (וקוראים לזה ריבית עקום האפס)

ויש המרווח שזה בעצם הרווחיות של הבנק באותו עסקה וזה משיגים במשא ומתן

ולכן מי שיש לו ריבית משתנה עם מרווח גבוה

כי אז ב2020 שהריביות היו זולות הבנקים הרביצו מרווחים (כי למה לא אם יכולים להרוויח על חשבון הציבור אז למה לא)

ועכשיו העוגנים יותר גבוהים והבנקים נותנים מרווחים הרבה יותר נמוכים ולכן כשיגיע התחנת יציאה הריביות שלו יקפצו אוטומטית ולכן עם

יש מרווח גבוה עם ריביות גבוהות שווה למחזר.

אם יש למישהו שאלה או אי הבנה שישאל -

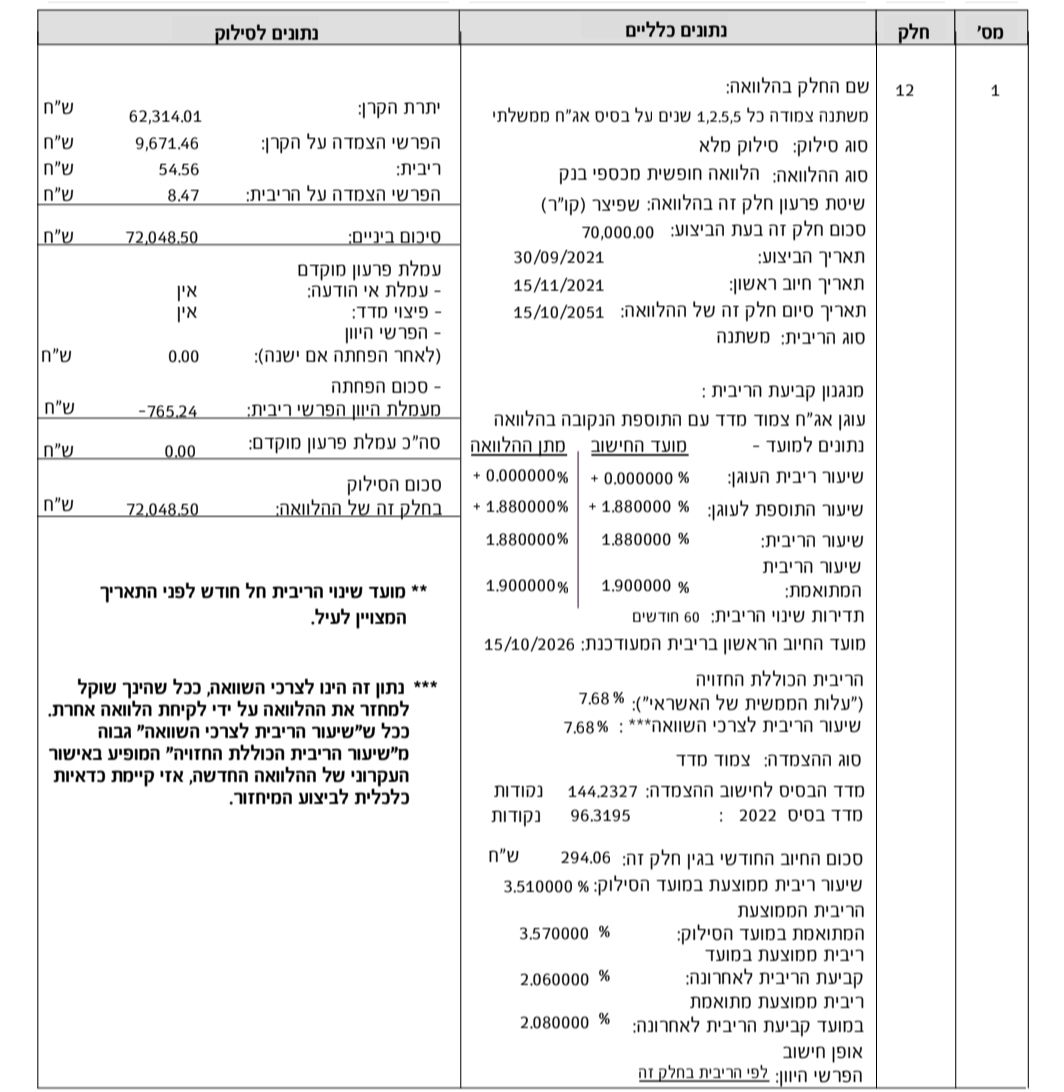

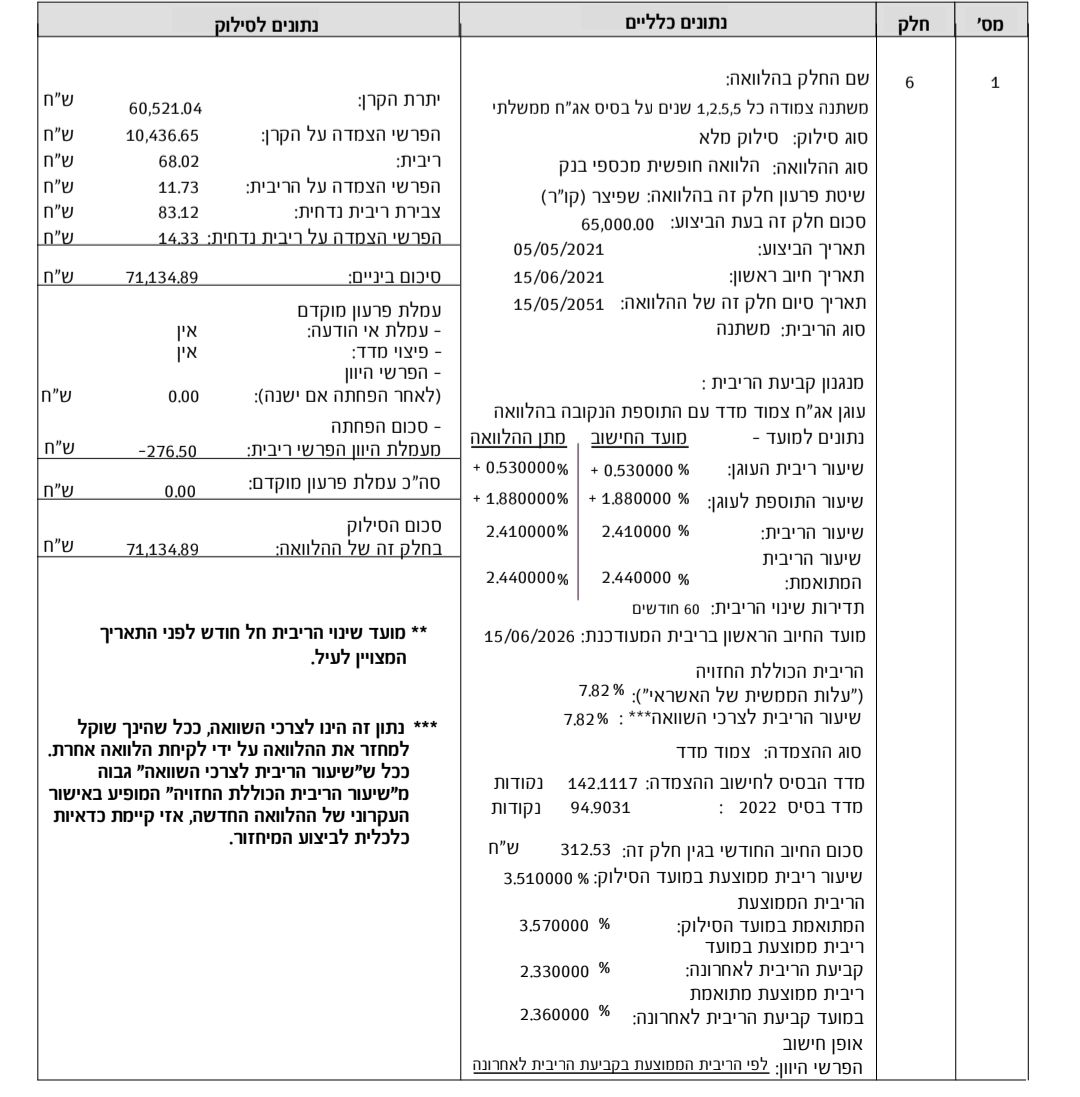

יש לי סכום מכובד במשתנה צמודה כל 5 שנים

חלק ממנו ב-2.44% עם תאריך שינוי 6/26

חלק ממנו ב-1.88% עם תאריך שינוי 11/26

לא יודע מה העוגניםכדאי לי כבר עכשיו להתעסק עם זה?

אם לא עכשיו אז מתי?

מה יקרה אם לא אתעסק לפני תאריך השינוי?תודה מראש

@מ.ר.-דרור בתאריך השינוי זה יזנק לך משמעותית

אם תעלה דוח יתרות כמו שכתבו כאן תהיה לך תשובה מדוייקת גם לגבי יתר המסלולים

בהצלחה -

@yg058322 כתב בעדכוני משכנתאות:

זה הכוונה מה שכתבת שהעוגן יהיה לכל אורך התקופה זה לא נכון כי העוגנים משתנים

כנראה שאמור להיות "," אחרי "זה הכוונה"

ולגבי זה "זה לא נכון כי העוגנים משתנים" כיון שכוונתי היתה על מצב עכשווי (ולא כשידוע שהריבית אמורה לעלות שא"כ נחשב שיש כאן הורדה של הריבית) וזה אין הבדל בין אם תיקח ריבית של5% ש4.5% מתוכה זה עוגן וחצי אחוז מרווח לבין אם 4% עוגן ו1% מרווח, כיון שכמו שעכשיו העוגן הוא חצי אחוז יותר יש להניח שגם בתחנת השינוי יהיה בערך כך.

אלא שכשקרובים לתחנת השינוי אתה צודק שכדאי למחזר באם תהיה עליה, רק שמבחינתי זה נחשב להורדת ריבית.

-

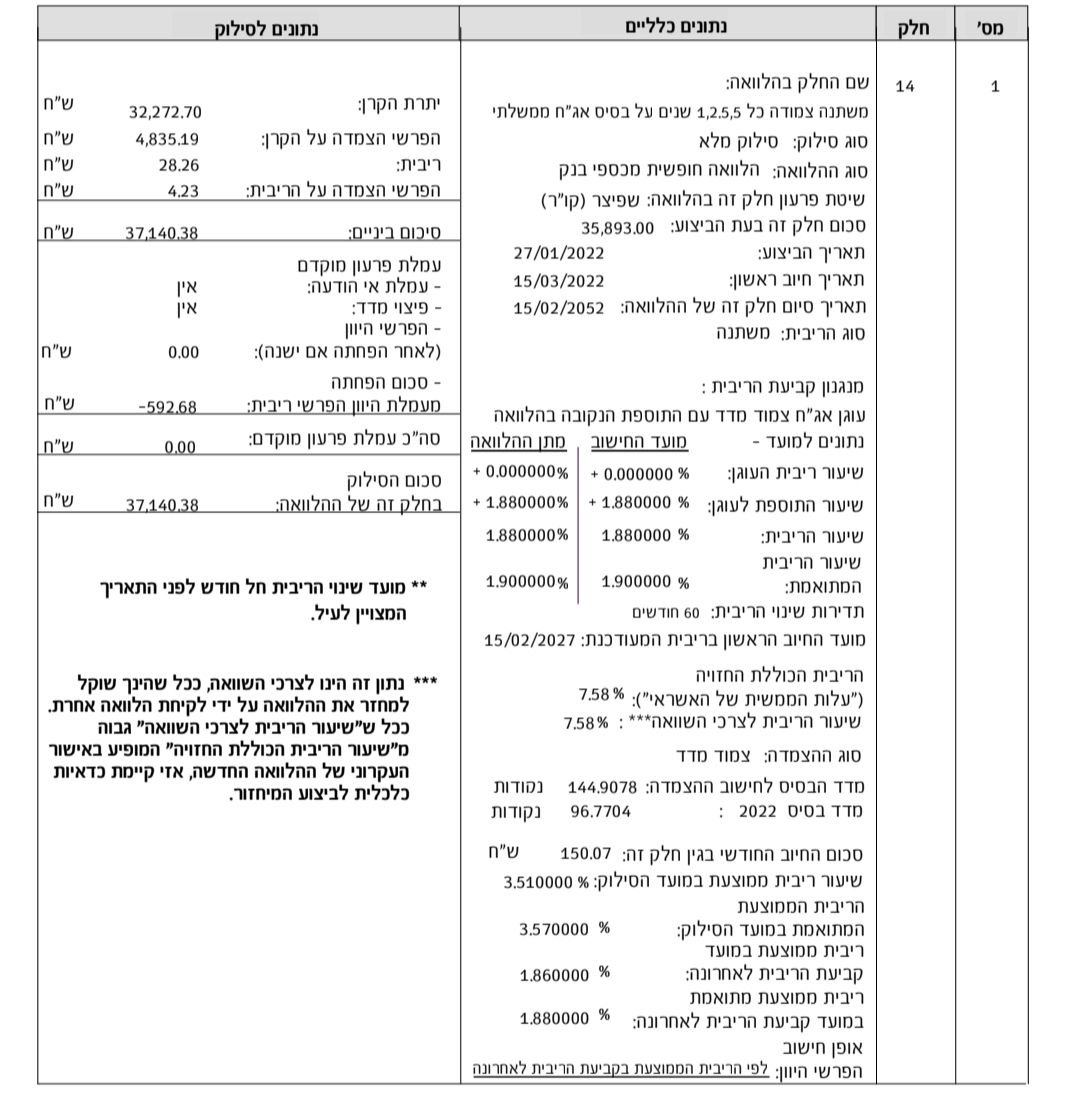

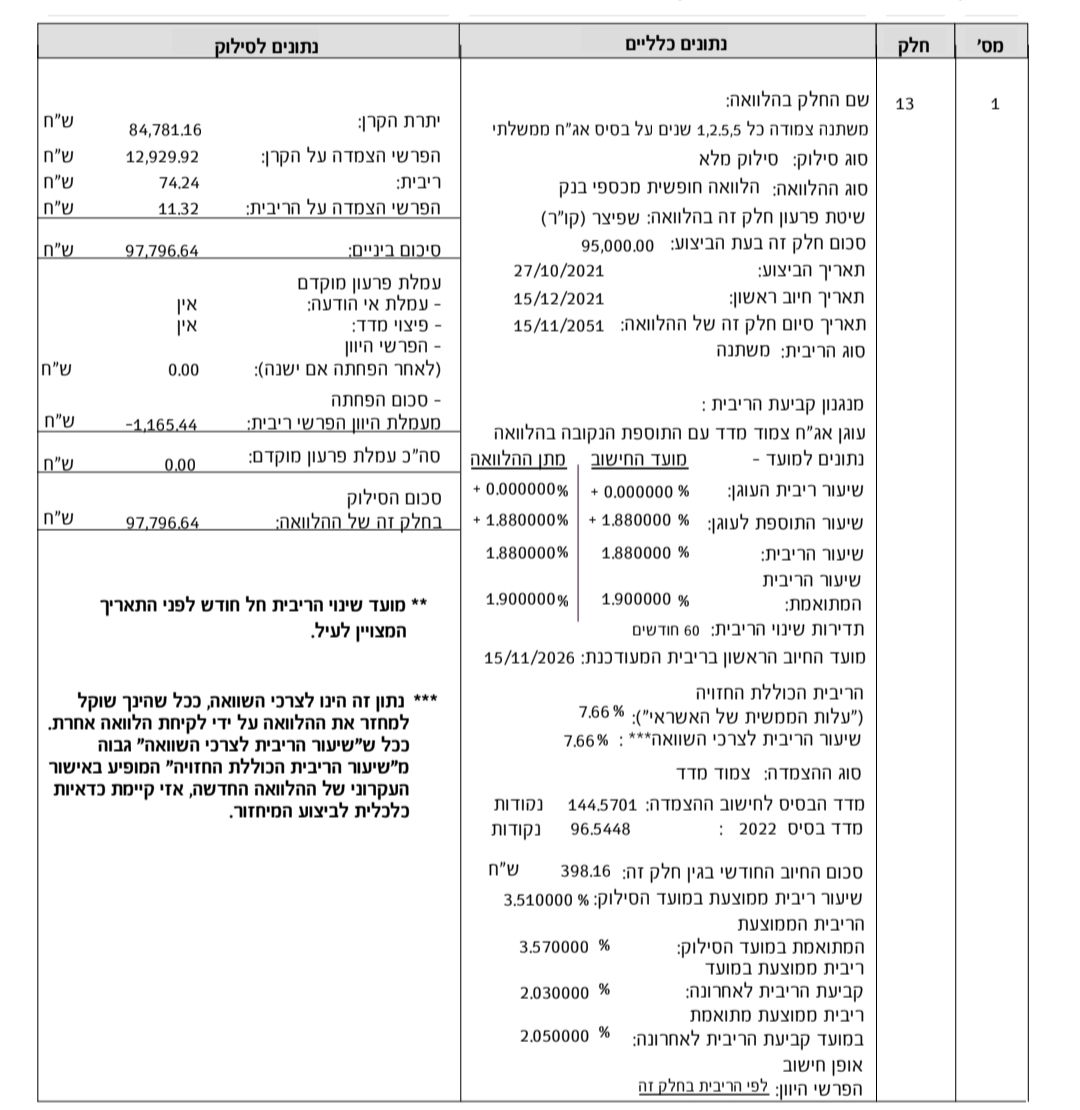

@אבי-ר. @משכנתא-בקצב-שלך

אני משער שזה הדו"ח שהתכוונתם@מ.ר.-דרור

דבר ראשון כדאי שתשים לב שאתה חייב היום לבנק יותר כסף ממה שלקחת לפני כשלש שנים עקב ההצמדה למדד.

במועד השינוי הקרוב הריבית שלך תקפוץ לכיוון 3.5-4%

מומלץ למחזר

בהצלחה -

@משכנתא-בקצב-שלך

גם אני נבהלתי פעם מזה שהחוב לבנק גבוה מההלוואה שלקחתי (גם בעקבות תקופה ארוכה של גרייס בהתחלה), אבל לאחר ששמעתי את הצעקות של משווקי שוק ההון "לא להיבהל מירידות" הסקתי שגם כאן לא צריך להיבהל, שהרי לפי המחשבון בסוף ההפרש לא כ"כ משמעותי.@אבי-ר.

אני משער שאתה בכלל נגד צמוד מדד - מה התחליף שלך להלוואה בריבית 1.88?עיקר הבעיה כרגע שזה משתנה צמודה, וכעת או בעוד כמה חודשים הזמן להתמודד עם זה.

אגב, כשאני אהיה יועץ משכנתאות (יש לי 0 הכשרה) אבחן מה הפריסה הארוכה ביותר שניתן לקחת, כאשר גם בעליית מדד של 3% שנתי, עדיין יראו שההחזר מפחית את החוב - הובנתי?

-

@משכנתא-בקצב-שלך

גם אני נבהלתי פעם מזה שהחוב לבנק גבוה מההלוואה שלקחתי (גם בעקבות תקופה ארוכה של גרייס בהתחלה), אבל לאחר ששמעתי את הצעקות של משווקי שוק ההון "לא להיבהל מירידות" הסקתי שגם כאן לא צריך להיבהל, שהרי לפי המחשבון בסוף ההפרש לא כ"כ משמעותי.@אבי-ר.

אני משער שאתה בכלל נגד צמוד מדד - מה התחליף שלך להלוואה בריבית 1.88?עיקר הבעיה כרגע שזה משתנה צמודה, וכעת או בעוד כמה חודשים הזמן להתמודד עם זה.

אגב, כשאני אהיה יועץ משכנתאות (יש לי 0 הכשרה) אבחן מה הפריסה הארוכה ביותר שניתן לקחת, כאשר גם בעליית מדד של 3% שנתי, עדיין יראו שההחזר מפחית את החוב - הובנתי?

@מ.ר.-דרור כתב בהתייעצויות בנוגע למיחזורי משכנתא:

(גם בעקבות תקופה ארוכה של גרייס בהתחלה)

גרייס מלא או חלקי?

@מ.ר.-דרור כתב בהתייעצויות בנוגע למיחזורי משכנתא:

אבל לאחר ששמעתי את הצעקות של משווקי שוק ההון "לא להיבהל מירידות" הסקתי שגם כאן לא צריך להיבהל,

בשוק ההון מי שנבהל מירידות מקבע הפסד, כאן מי שלא נבהל מקבע הפסד, כך שזה לא כ"כ דומה.

@מ.ר.-דרור כתב בהתייעצויות בנוגע למיחזורי משכנתא:

שהרי לפי המחשבון בסוף ההפרש לא כ"כ משמעותי.

כל זה בהנחה פשוטה של 4% ריבית מול 2% ריבית ו2% אינפלציה, כך שאפי' ש"לכאורה" אין הבדל בכ"א אתה רואה שיש,

אלא שבמהלך ה30 שנה הקרובות מאד יתכן שיהיו שנים כמו השנים האחרונות בהם האינפלציה היתה גבוהה יותר, ואת זה לא שיקללת.@מ.ר.-דרור כתב בהתייעצויות בנוגע למיחזורי משכנתא:

אני משער שאתה בכלל נגד צמוד מדד

דווקא לא, תראה מה שכתבתי

כתב בהתייעצויות בנוגע למיחזורי משכנתא:

כיון שלא מומלץ להחזיק כזה סכום ולכזו תקופה צמוד מדד,

@מ.ר.-דרור כתב בהתייעצויות בנוגע למיחזורי משכנתא:

מה התחליף שלך להלוואה בריבית 1.88?

ומה התחליף לאי הצמדה למדד??

@מ.ר.-דרור כתב בהתייעצויות בנוגע למיחזורי משכנתא:

אבחן מה הפריסה הארוכה ביותר שניתן לקחת, כאשר גם בעליית מדד של 3% שנתי, עדיין יראו שההחזר מפחית את החוב - הובנתי?

לזה התכוונתי במה שכתבתי לעיל "ולכזו תקופה".

@מ.ר.-דרור כתב בהתייעצויות בנוגע למיחזורי משכנתא:

(יש לי 0 הכשרה)

עכשיו נראה לי שזה קצת יותר מ0...