שוק ההון מול נדל"ן

-

@רואה-את-הנולד כתב בחדשות שוק ההון- עדכונים בלבד:

׳ידיעות׳: לראשונה מתוך רשימת 10 האנשים העשירים בעולם, לא פחות משישה הם יהודים. כולם יהודים אמריקאים וכולם עסוקים בתחום ההייטק.

עוד מיתוס שמתנפץ, פעם חשבו שהעשירים הגדולים זה מנדל"ן.

צריך רק לקוות שככל התמימים לא ירוצו עכשיו להשקיע בסטארטאפים... רק להשקיע בשוק ההון לטווח ארוך באופן פאסיבי. -

@רואה-את-הנולד כתב בחדשות שוק ההון- עדכונים בלבד:

׳ידיעות׳: לראשונה מתוך רשימת 10 האנשים העשירים בעולם, לא פחות משישה הם יהודים. כולם יהודים אמריקאים וכולם עסוקים בתחום ההייטק.

עוד מיתוס שמתנפץ, פעם חשבו שהעשירים הגדולים זה מנדל"ן.

צריך רק לקוות שככל התמימים לא ירוצו עכשיו להשקיע בסטארטאפים... רק להשקיע בשוק ההון לטווח ארוך באופן פאסיבי.@פושט-רגל-מרמה-ד כתב בשוק ההון מול נדל"ן:

רק להשקיע בשוק ההון לטווח ארוך באופן פאסיבי.

וככה יהיו מעשירי העולם.....

-

@פושט-רגל-מרמה-ד כתב בשוק ההון מול נדל"ן:

רק להשקיע בשוק ההון לטווח ארוך באופן פאסיבי.

וככה יהיו מעשירי העולם.....

@אבי-ר. מצאת את הנוסחה להפריד את הסיכון מהסיכוי?

אנשים מתעשרים מסיעתא דשמיא (מזל בלע"ז), אין נוסחה להתעשרות. -

@אבי-ר. מצאת את הנוסחה להפריד את הסיכון מהסיכוי?

אנשים מתעשרים מסיעתא דשמיא (מזל בלע"ז), אין נוסחה להתעשרות.@פושט-רגל-מרמה-ד

שלא תחשוב ח"ו שאני נגד השקעה בשוק ההון רק על שממה שכתבתעוד מיתוס שמתנפץ, פעם חשבו שהעשירים הגדולים זה מנדל"ן.

צריך רק לקוות שככל התמימים לא ירוצו עכשיו להשקיע בסטארטאפים... רק להשקיע בשוק ההון לטווח ארוך באופן פאסיבי.היה נשמע שע"י יהיו עשירים.

ע"ז כתבתי שאי"ז מספיק כי כולם משקיעים והמרוויח הגדול מזה הוא בעל החברה, שהוא לא רק משקיע פאסיבי.

ומה שאנחנו מחפשים זה איך להיות אברך ששקוע בלימוד ומחתן את ילדיו בנקל שזה וודאי נכון ע"י השקעה פאסיבית לטווח ארוך. -

חשוב שתדעו שיש כאלו שחושבים אחרת מרוב הציבור כאן בפורום.

רק בשביל הידיעה....

מייל שקיבלתי היום מהגב' חיה ברדנווין:"אולי עדיף לשים את הכסף בשוק ההון?"

ככה התחילה השיחה עם ר’ שמעון ואסתר.

זוג חכם, חרוץ, שמנסה לעשות סדר בחיים הכלכליים.

יש להם חסכונות – ש300,000 ש"ח.

והם מתלבטים, כמוך, כמוני, כמו כולם.

מה עדיף בעצם? שוק ההון או נדל״ן?חייכתי. אמרתי להם:

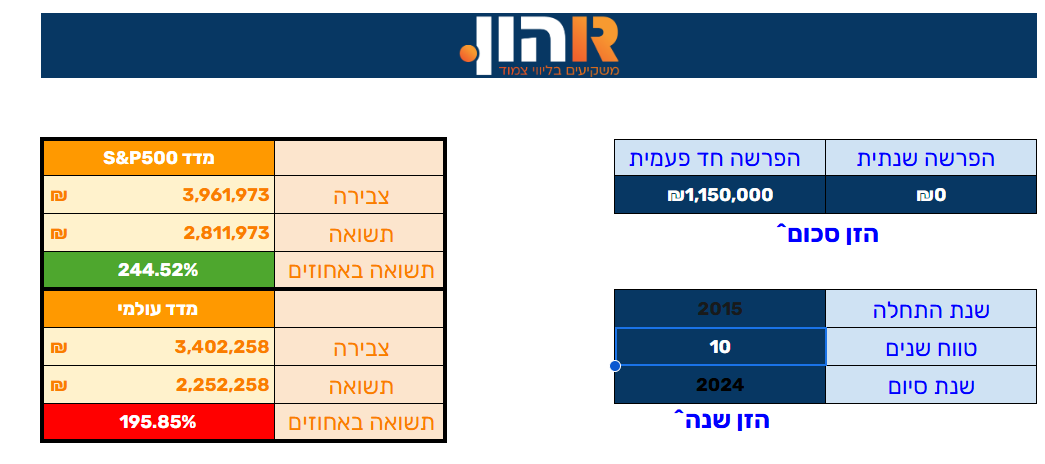

“בואו נסתכל על עובדות, לא על תחושות.”לפני עשר שנים היה לי זוג בדיוק כמותכם,

הם קנו דירה קטנה בשכונה צדדית בירושלים.

שילמו אז, כולל כל ההוצאות, 1.15 מיליון ₪.

הביאו 300 אלף ₪ הון עצמי.

את השאר – משכנתא.והיום?

אותה דירה נמכרת בכ-2.3 מיליון ₪.

שזה רווח של בערך 1.15 מיליון ₪.

על ההון העצמי בלבד – זו תשואה של כמעט 380% בעשור.בואו נשווה:

אם אותם 300,000 ₪ היו מושקעים בשוק ההון,

עם תשואה ממוצעת של 7.5% לשנה,

הם היו שווים היום בערך 600 אלף ₪.רווח יפה, אבל רחוק מהתוצאה של נדל״ן.

אחד ההבדלים בין שוק ההון לשוק הנדל"ן הוא המינוף.

או במילים פשוטות- האפשרות לקחת משכנתא.

בנדל״ן – אתם מרוויחים על עליית ערך של מיליון שקל, לא על 300,000 ש"ח.

והנכס מוחשי, מושכר, עובד בשבילך.

גם אם יש האטה, גם אם יש משבר – הדירה שם.

הקרן לא נעלמת חלילה עם משבר כלכלי, כמו שקרה לי לצערי.

תמיד ניתן להשכיר אותה.אסתר הסתכלה עלי ואמרה:

“אבל גברת ברנדויין, אומרים שהשוק של היום זה לא כמו של פעם.”חייכתי שוב.

“אסתר, גם לפני עשר שנים אמרו לי את זה.

אותם אנשים, אותן מילים, רק תאריך שונה.

מי שפעל אז – הרוויח.

ומי שחיכה… עדיין מחכה.”מה כן?

מינוף, משכנתא הוא כלי מאד מאד חזק.

או שהוא מעיף אתכם קדימה, או חלילה, מרסק אתכם.

לכן, צריך להשתמש בו מאד בזהירות.

בפרט בתקופה הזו צריך לקחת רק משכנתא שמותאמת ליכולות שלכם.

לזמן בו אתם צריכים את הכסף ולסיכונים שאתם יכולים לקחת על עצמכם.

ההחלטה הנכונה מתחילה בשלב של הבירור.

אם אתם רוצים להבין כמה באמת נכון לכם לקחת,

ואיך להפוך משכנתא לכלי שמקדם אתכם ולא מכביד .

מוזמנים לפגישת ייעוץ אישית שבה נעשה יחד סדר, מספרים וראייה קדימה.

בצורה אחראית, רגועה, וחכמה. -

חשוב שתדעו שיש כאלו שחושבים אחרת מרוב הציבור כאן בפורום.

רק בשביל הידיעה....

מייל שקיבלתי היום מהגב' חיה ברדנווין:"אולי עדיף לשים את הכסף בשוק ההון?"

ככה התחילה השיחה עם ר’ שמעון ואסתר.

זוג חכם, חרוץ, שמנסה לעשות סדר בחיים הכלכליים.

יש להם חסכונות – ש300,000 ש"ח.

והם מתלבטים, כמוך, כמוני, כמו כולם.

מה עדיף בעצם? שוק ההון או נדל״ן?חייכתי. אמרתי להם:

“בואו נסתכל על עובדות, לא על תחושות.”לפני עשר שנים היה לי זוג בדיוק כמותכם,

הם קנו דירה קטנה בשכונה צדדית בירושלים.

שילמו אז, כולל כל ההוצאות, 1.15 מיליון ₪.

הביאו 300 אלף ₪ הון עצמי.

את השאר – משכנתא.והיום?

אותה דירה נמכרת בכ-2.3 מיליון ₪.

שזה רווח של בערך 1.15 מיליון ₪.

על ההון העצמי בלבד – זו תשואה של כמעט 380% בעשור.בואו נשווה:

אם אותם 300,000 ₪ היו מושקעים בשוק ההון,

עם תשואה ממוצעת של 7.5% לשנה,

הם היו שווים היום בערך 600 אלף ₪.רווח יפה, אבל רחוק מהתוצאה של נדל״ן.

אחד ההבדלים בין שוק ההון לשוק הנדל"ן הוא המינוף.

או במילים פשוטות- האפשרות לקחת משכנתא.

בנדל״ן – אתם מרוויחים על עליית ערך של מיליון שקל, לא על 300,000 ש"ח.

והנכס מוחשי, מושכר, עובד בשבילך.

גם אם יש האטה, גם אם יש משבר – הדירה שם.

הקרן לא נעלמת חלילה עם משבר כלכלי, כמו שקרה לי לצערי.

תמיד ניתן להשכיר אותה.אסתר הסתכלה עלי ואמרה:

“אבל גברת ברנדויין, אומרים שהשוק של היום זה לא כמו של פעם.”חייכתי שוב.

“אסתר, גם לפני עשר שנים אמרו לי את זה.

אותם אנשים, אותן מילים, רק תאריך שונה.

מי שפעל אז – הרוויח.

ומי שחיכה… עדיין מחכה.”מה כן?

מינוף, משכנתא הוא כלי מאד מאד חזק.

או שהוא מעיף אתכם קדימה, או חלילה, מרסק אתכם.

לכן, צריך להשתמש בו מאד בזהירות.

בפרט בתקופה הזו צריך לקחת רק משכנתא שמותאמת ליכולות שלכם.

לזמן בו אתם צריכים את הכסף ולסיכונים שאתם יכולים לקחת על עצמכם.

ההחלטה הנכונה מתחילה בשלב של הבירור.

אם אתם רוצים להבין כמה באמת נכון לכם לקחת,

ואיך להפוך משכנתא לכלי שמקדם אתכם ולא מכביד .

מוזמנים לפגישת ייעוץ אישית שבה נעשה יחד סדר, מספרים וראייה קדימה.

בצורה אחראית, רגועה, וחכמה. -

חשוב שתדעו שיש כאלו שחושבים אחרת מרוב הציבור כאן בפורום.

רק בשביל הידיעה....

מייל שקיבלתי היום מהגב' חיה ברדנווין:"אולי עדיף לשים את הכסף בשוק ההון?"

ככה התחילה השיחה עם ר’ שמעון ואסתר.

זוג חכם, חרוץ, שמנסה לעשות סדר בחיים הכלכליים.

יש להם חסכונות – ש300,000 ש"ח.

והם מתלבטים, כמוך, כמוני, כמו כולם.

מה עדיף בעצם? שוק ההון או נדל״ן?חייכתי. אמרתי להם:

“בואו נסתכל על עובדות, לא על תחושות.”לפני עשר שנים היה לי זוג בדיוק כמותכם,

הם קנו דירה קטנה בשכונה צדדית בירושלים.

שילמו אז, כולל כל ההוצאות, 1.15 מיליון ₪.

הביאו 300 אלף ₪ הון עצמי.

את השאר – משכנתא.והיום?

אותה דירה נמכרת בכ-2.3 מיליון ₪.

שזה רווח של בערך 1.15 מיליון ₪.

על ההון העצמי בלבד – זו תשואה של כמעט 380% בעשור.בואו נשווה:

אם אותם 300,000 ₪ היו מושקעים בשוק ההון,

עם תשואה ממוצעת של 7.5% לשנה,

הם היו שווים היום בערך 600 אלף ₪.רווח יפה, אבל רחוק מהתוצאה של נדל״ן.

אחד ההבדלים בין שוק ההון לשוק הנדל"ן הוא המינוף.

או במילים פשוטות- האפשרות לקחת משכנתא.

בנדל״ן – אתם מרוויחים על עליית ערך של מיליון שקל, לא על 300,000 ש"ח.

והנכס מוחשי, מושכר, עובד בשבילך.

גם אם יש האטה, גם אם יש משבר – הדירה שם.

הקרן לא נעלמת חלילה עם משבר כלכלי, כמו שקרה לי לצערי.

תמיד ניתן להשכיר אותה.אסתר הסתכלה עלי ואמרה:

“אבל גברת ברנדויין, אומרים שהשוק של היום זה לא כמו של פעם.”חייכתי שוב.

“אסתר, גם לפני עשר שנים אמרו לי את זה.

אותם אנשים, אותן מילים, רק תאריך שונה.

מי שפעל אז – הרוויח.

ומי שחיכה… עדיין מחכה.”מה כן?

מינוף, משכנתא הוא כלי מאד מאד חזק.

או שהוא מעיף אתכם קדימה, או חלילה, מרסק אתכם.

לכן, צריך להשתמש בו מאד בזהירות.

בפרט בתקופה הזו צריך לקחת רק משכנתא שמותאמת ליכולות שלכם.

לזמן בו אתם צריכים את הכסף ולסיכונים שאתם יכולים לקחת על עצמכם.

ההחלטה הנכונה מתחילה בשלב של הבירור.

אם אתם רוצים להבין כמה באמת נכון לכם לקחת,

ואיך להפוך משכנתא לכלי שמקדם אתכם ולא מכביד .

מוזמנים לפגישת ייעוץ אישית שבה נעשה יחד סדר, מספרים וראייה קדימה.

בצורה אחראית, רגועה, וחכמה.@משהמשה

אתה מדבר רק על אחד שיש לו הון עצמי של 300 K (לפני 10 שנים)

ושיכול לקבל משכנתא של 75% מערך הנכס.

וכן אופציה להחזיר משכנתא גבוהה (אא"כ זה בנוי ומושכר)כ"כ מהר משבר...

@צמיחה כתב בשוק ההון מול נדל"ן:

אם את אותו מליון שקל שהם שילמו על הדירה הם היו מכניסים לסנופי,

איך יהיה להם את ה650,000 שמעל ההון העצמי?

-

@משהמשה

אתה מדבר רק על אחד שיש לו הון עצמי של 300 K (לפני 10 שנים)

ושיכול לקבל משכנתא של 75% מערך הנכס.

וכן אופציה להחזיר משכנתא גבוהה (אא"כ זה בנוי ומושכר)כ"כ מהר משבר...

@צמיחה כתב בשוק ההון מול נדל"ן:

אם את אותו מליון שקל שהם שילמו על הדירה הם היו מכניסים לסנופי,

איך יהיה להם את ה650,000 שמעל ההון העצמי?

-

@צמיחה

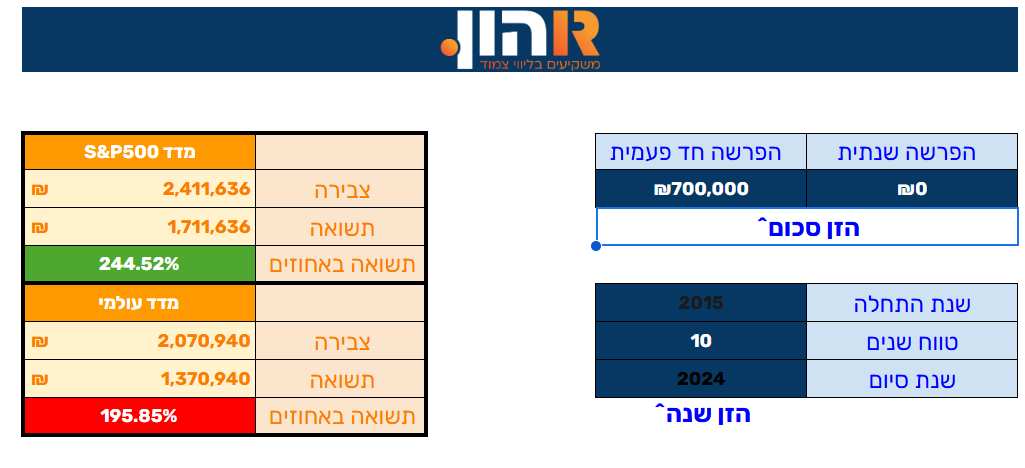

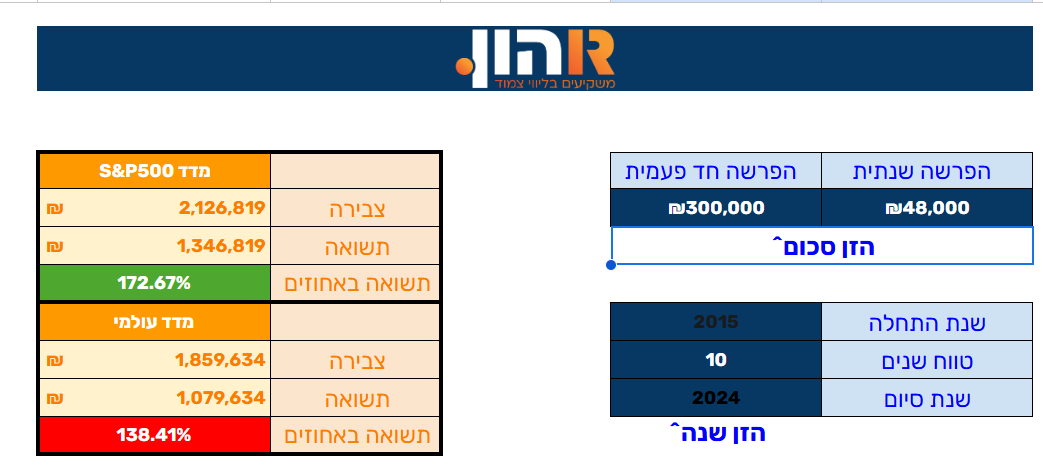

אני חושב שהצורה הנכונה להשוות ולבדוק מה יותר ריווחי זה כשתחשב סכום חד פעמי של 300,000 K ש"ח

ואח"כ הפקדה חודשית בסכום שהזוג ההוא היה צריך לשלם על המשכנתא (במשכנתא ל20 שנה כ4,000 K לחודש) -

חשוב שתדעו שיש כאלו שחושבים אחרת מרוב הציבור כאן בפורום.

רק בשביל הידיעה....

מייל שקיבלתי היום מהגב' חיה ברדנווין:"אולי עדיף לשים את הכסף בשוק ההון?"

ככה התחילה השיחה עם ר’ שמעון ואסתר.

זוג חכם, חרוץ, שמנסה לעשות סדר בחיים הכלכליים.

יש להם חסכונות – ש300,000 ש"ח.

והם מתלבטים, כמוך, כמוני, כמו כולם.

מה עדיף בעצם? שוק ההון או נדל״ן?חייכתי. אמרתי להם:

“בואו נסתכל על עובדות, לא על תחושות.”לפני עשר שנים היה לי זוג בדיוק כמותכם,

הם קנו דירה קטנה בשכונה צדדית בירושלים.

שילמו אז, כולל כל ההוצאות, 1.15 מיליון ₪.

הביאו 300 אלף ₪ הון עצמי.

את השאר – משכנתא.והיום?

אותה דירה נמכרת בכ-2.3 מיליון ₪.

שזה רווח של בערך 1.15 מיליון ₪.

על ההון העצמי בלבד – זו תשואה של כמעט 380% בעשור.בואו נשווה:

אם אותם 300,000 ₪ היו מושקעים בשוק ההון,

עם תשואה ממוצעת של 7.5% לשנה,

הם היו שווים היום בערך 600 אלף ₪.רווח יפה, אבל רחוק מהתוצאה של נדל״ן.

אחד ההבדלים בין שוק ההון לשוק הנדל"ן הוא המינוף.

או במילים פשוטות- האפשרות לקחת משכנתא.

בנדל״ן – אתם מרוויחים על עליית ערך של מיליון שקל, לא על 300,000 ש"ח.

והנכס מוחשי, מושכר, עובד בשבילך.

גם אם יש האטה, גם אם יש משבר – הדירה שם.

הקרן לא נעלמת חלילה עם משבר כלכלי, כמו שקרה לי לצערי.

תמיד ניתן להשכיר אותה.אסתר הסתכלה עלי ואמרה:

“אבל גברת ברנדויין, אומרים שהשוק של היום זה לא כמו של פעם.”חייכתי שוב.

“אסתר, גם לפני עשר שנים אמרו לי את זה.

אותם אנשים, אותן מילים, רק תאריך שונה.

מי שפעל אז – הרוויח.

ומי שחיכה… עדיין מחכה.”מה כן?

מינוף, משכנתא הוא כלי מאד מאד חזק.

או שהוא מעיף אתכם קדימה, או חלילה, מרסק אתכם.

לכן, צריך להשתמש בו מאד בזהירות.

בפרט בתקופה הזו צריך לקחת רק משכנתא שמותאמת ליכולות שלכם.

לזמן בו אתם צריכים את הכסף ולסיכונים שאתם יכולים לקחת על עצמכם.

ההחלטה הנכונה מתחילה בשלב של הבירור.

אם אתם רוצים להבין כמה באמת נכון לכם לקחת,

ואיך להפוך משכנתא לכלי שמקדם אתכם ולא מכביד .

מוזמנים לפגישת ייעוץ אישית שבה נעשה יחד סדר, מספרים וראייה קדימה.

בצורה אחראית, רגועה, וחכמה.@משהמשה כתב בשוק ההון מול נדל"ן:

חשוב שתדעו שיש כאלו שחושבים אחרת מרוב הציבור כאן בפורום.

רק בשביל הידיעה....

מייל שקיבלתי היום מהגב' חיה ברדנווין:ממש מסכים איתך שיש לנדל"ן הרבה יתרונות

אבל זה שהרוח כאן בפורום בעד השקעה פאסיבית בשוק ההון

פשוט כי מסתכלים על זה כתחליף להפקדות בגמחי"םאתה לא יכול לבוא ולהשוות הו"ק חודשית להשקעה אקטיבית בנדל"ן

התעסקות מול מוכרים/מתווכים /עו"ד/שוכרים וכו'

נכון שכלכלית זה יותר חכם (למי שיש הון עצמי)

אבל זה ממש לא דומהאגב בקשר לגב' ח. ברנדויין

אני גם מנוי לניוזלטר שלה

ולא הצלחתי עדין להבין אם היא שייכת למשווקי נדל"ן שיודעים לדחוף לך עסקאות לפי האינטרסים שלהם

או שהיא שייכת ליועצים אמיתיים שהם עובדים נטו אצלך

אשמח אם תוכל להחכים אותי בהתרשמות/היכרות שלך -

@משהמשה כתב בשוק ההון מול נדל"ן:

חשוב שתדעו שיש כאלו שחושבים אחרת מרוב הציבור כאן בפורום.

רק בשביל הידיעה....

מייל שקיבלתי היום מהגב' חיה ברדנווין:ממש מסכים איתך שיש לנדל"ן הרבה יתרונות

אבל זה שהרוח כאן בפורום בעד השקעה פאסיבית בשוק ההון

פשוט כי מסתכלים על זה כתחליף להפקדות בגמחי"םאתה לא יכול לבוא ולהשוות הו"ק חודשית להשקעה אקטיבית בנדל"ן

התעסקות מול מוכרים/מתווכים /עו"ד/שוכרים וכו'

נכון שכלכלית זה יותר חכם (למי שיש הון עצמי)

אבל זה ממש לא דומהאגב בקשר לגב' ח. ברנדויין

אני גם מנוי לניוזלטר שלה

ולא הצלחתי עדין להבין אם היא שייכת למשווקי נדל"ן שיודעים לדחוף לך עסקאות לפי האינטרסים שלהם

או שהיא שייכת ליועצים אמיתיים שהם עובדים נטו אצלך

אשמח אם תוכל להחכים אותי בהתרשמות/היכרות שלך@בוטח-בה מן הסתם כדאי לפתוח אשכול נפרד על הגב' חיה ברדנווין

-

@משהמשה כתב בשוק ההון מול נדל"ן:

חשוב שתדעו שיש כאלו שחושבים אחרת מרוב הציבור כאן בפורום.

רק בשביל הידיעה....

מייל שקיבלתי היום מהגב' חיה ברדנווין:ממש מסכים איתך שיש לנדל"ן הרבה יתרונות

אבל זה שהרוח כאן בפורום בעד השקעה פאסיבית בשוק ההון

פשוט כי מסתכלים על זה כתחליף להפקדות בגמחי"םאתה לא יכול לבוא ולהשוות הו"ק חודשית להשקעה אקטיבית בנדל"ן

התעסקות מול מוכרים/מתווכים /עו"ד/שוכרים וכו'

נכון שכלכלית זה יותר חכם (למי שיש הון עצמי)

אבל זה ממש לא דומהאגב בקשר לגב' ח. ברנדויין

אני גם מנוי לניוזלטר שלה

ולא הצלחתי עדין להבין אם היא שייכת למשווקי נדל"ן שיודעים לדחוף לך עסקאות לפי האינטרסים שלהם

או שהיא שייכת ליועצים אמיתיים שהם עובדים נטו אצלך

אשמח אם תוכל להחכים אותי בהתרשמות/היכרות שלך -

-

מפנה את תשומת ליבכם למסמך ששלח לי חבר, (הוא ללא גישה לאינטרנט..)

הוא ישמח לתגובתכם.השוואה: שוק ההון לעומת דירה על הנייר בנתיבות

דירה:

הנחות יסוד:- ללא מס רכישה ושבח (ע"ש ילד)

- מחירי הנדל"ן יעלו. (לצורך העניין נחשב עלייה של 3% לשנה. הרבה פחות ממה שהיינו

רגילים עד היום). - עלות ריבית 5%. (מניחים לחומרא שהריבית לא תרד, למרות שכנראה שכן).

בימים אלו מציעים לי לרכוש דירה על הנייר בנתיבות בסכום של 1,210,000 ₪. בתנאים של 10

– 90 . מחיר של דירה חדשה בנויה באזור עומד על 1300000 כבר עכשיו. (ואל תתחילו להתווכח

איתי על הנתונים הספציפיים של נתיבות, כי אם לא נתיבות אז זה נכון לכל מקום אחר בארץ שדירות בו

שוות בערך כך, עם קצת מאמץ תמיד אפשר למצוא על הנייר ב100,000 פחות ממחיר של דירה בנויה).

אין לי שקל פנוי להון עצמי. אני לוקח משכנתא מהשקל הראשון. ממשכן את הדירה שלי, ולוקח

משכנתא של 150000 ₪. 120000 לקבלן, ועוד 30000 למתווך ולעו"ד.

הדירה תהיה מוכנה עוד 4 שנים. (מקווה שייקח יותר זמן, אבל זה מה שהקבלן מתחייב).

על משכנתא של 150000 משלמים היום 825 ₪ לחודש. סה"כ ב-4 שנים 39,600. מתוכם

בחישוב גס, 20,000 קרן, ו19,600 ריביות.

לאחר 4 שנים, אני מקבל את הדירה ומשלם 990000 נוספים לקבלן. ומכיון שאפשר לקבל

משכנתא רק עד 75% מעסקת הקנייה, דהיינו 825,000, אז את השאר, 165,000 אני לוקח

מגמחי"ם.

כרגע אני מחזיק את הדירה עוד 3 שנים, (כדי לעבור בשלום את היצף ההיצע באזור וביסוס

המחירים). ואני משלם לבנק כל חודש בערך 5500 ₪. (על משכנתא כוללת של 975,000).

במקביל, אני מקבל שכירות (נמוכה מאד) מהדירה, לצורך העניין נחשב שאני משכיר אותה

ב2500 ₪ לחודש. כך שאני נדרש להשלים מכיסי 3000 ₪ למשך 3 שנים.

אחרי 3 שנים, יוצא ששילמתי לבנק 198,000 ₪. מתוכם 100,000 קרן ו98,000 ריביות.

(חישוב עגול וגס לצורך העניין).

בהנחה שמחירי הנדל"ן עולים ב 3% לשנה, אני מוכר את הדירה ב 1,550,000 ₪. (מי שקצת

מכיר את שוק הנדל"ן יודע בוודאי שההנחה שהנחתי כאן, שדירה ששווה היום על הנייר

1,200,000 תהיה שווה בעוד 7 שנים רק 1,550,000, היא הנחה סולידית מאד מאד).

מתוכם אני מחזיר לבנק 855000 ₪, הקרן שנשארה. ועוד 165000 לגמחי"ם. סה"כ.

1020000.

נשארתי עם 530,000 ₪ ביד.

כמה הוצאתי עד עכשיו מהכיס? בערך 148,000. ז"א רווח של 382,000 בתוך 7 שנים בלבד!

(בעצם נגיד 350,000, כי צריך לחשבן גם תיווך מכירה +עו"ד + יעוץ משכנתאות.)

מה בעצם נדרש ממני?- יכולת החזר חדשית של 825 ₪ ב4 שנים ראשונות.

- יכולת החזר חדשית של 3000 ₪ ל3 שנים נוספות.

- יכולת גלגול גמחי"ם של 165000 ₪ ל3 שנים.

עכשיו, עם יכולות אלו, ננסה להשקיע בשוק ההון, כולל מינוף מקסימלי: (שאף אחד מהמומחים

לא ימליץ לכם עליו בשום פנים ואופן).

לקחתי משכנתא של 150,000 ₪. ושמתי אותם ישר ב S&P.

אני משלם לבנק כל חודש 825 ₪ למשך 4 שנים.

בעבור 4 שנים, כיון שאין לי מאיפה לקבל שכירות, ויכולת ההחזר שלי היא רק 3000 ₪ בחודש,

אני לוקח משכנתא של 420,000 ₪ נוספים, (מי יתן לי משכנתא בשביל השקעה בשוק ההון?

אולי הגמ"ח המרכזי בשיתוף בנקל....) כך שבסה"כ המשכנתא היא 550,000 ₪ (כי מהקרן

הקודמת נשאר לי 130,000). + גמחי"ם של 165000. ומכניס גם אותם לקופ"ג.

בתום 3 שנים נוספות, בהם החזרתי לבנק כל חודש 3000 ₪. סה"כ: 108,000 ₪. מתוכם נניח

ש58,000 קרן ו50,000 ריביות. סה"כ בתום 7 שנים סכום קרן ההלוואה עומד על 492,000 ₪.

בהנחה ש S&P עושה 10% שנתי. (הנחה נדיבה מאד, אני לא מחשב דמי ניהול). הרי שבסוף 7

שנות הרעב, יש לי בקופה 1,044,000. (מעוגל). מתוכם אני מחזיר לבנק 492,000, ולגמחי"ם

עוד 165,000 . סה"כ נשארתי עם 387,000 ₪.

כמה הוצאתי מהכיס? בדיוק כמו בדוגמא הקודמת של הדירה: 148,000.

כמה הרווחתי? 239,000 רווח נקי, שהוא לא כזה נקי כי מס הכנסה עוד לא אמר את דברו, והוא

לא מחשב את הריביות ששילמתי כהוצאה!

בקיצור הפרש של 100,000 ₪ לטובת האפשרות של דירה!

ניתוח:- יכולות המינוף בנדל"ן גבוהות בהרבה, גם מכיון שיש הלוואות נדיבות לדיור, משא"כ לשוק

ההון, וגם מכיון שיש אפשרות לשלם חלק מההחזר מתוך השכירות. - השקעה בנדל"ן מניבה את עיקר הרווח שלה בשנים הראשונות (7 שנים במקרה שלנו),

משא"כ השקעה בשוק ההון שצריכה טווח ארוך הרבה יותר. - פטור ממס שבח לדירה ראשונה!!! כמובן בהנחה שגב' מיארה לא תחליט שחרדים צריכים

לשלם כפול... משא"כ בשוק ההון אין שום פטור ממס הכנסה. (למתקדמים: גם מי שאין לו פטור ממס שבח,

יכול לפרוס את ההשבחה ל4 שנים אחורה, ולהשתמש בנקודות זיכוי של כל שנה, משא"כ בשוק ההון אין פריסה אחורה).

מסקנה: אם יש לכם יכולות החזר טובות, ואתם לא מפחדים מלגלגל קצת חובות, תקנו דירה!

(שימו לב, שבמקרה דנן, גם אם אין לכם יכולת החזר של 3000 ₪ בחודש, אתם יכולים לגלגל גם אותם בגמחי"ם, זה

סה"כ 108,000 ₪ ב3 שנים. + 165000. סה"כ 270,000 שלא כולם כל הזמן, (כי חלק מזה הוא חוב שמצטבר רק

במשך הזמן), כמי שגלגל ב7 השנים האחרונות 200,000 ₪, אני יכול להעיד שעיקר הקושי הוא נפשי, ומי שיודע

שהגלגול הזה הוא ביזנס משתלם, זה מקל עליו מאד).

אבל אם אתם רועדים מהמושג משכנתא ולא ראיתם צורת גמ"ח מימיכם, שימו כל חודש בשוק

ההון. בסוף תצליחו לכסות את שחיקת ערך הכסף + רווח נחמד שיספיק לכם לשלם לצלם

ולתזמורת... בהצלחה!!!

-

מפנה את תשומת ליבכם למסמך ששלח לי חבר, (הוא ללא גישה לאינטרנט..)

הוא ישמח לתגובתכם.השוואה: שוק ההון לעומת דירה על הנייר בנתיבות

דירה:

הנחות יסוד:- ללא מס רכישה ושבח (ע"ש ילד)

- מחירי הנדל"ן יעלו. (לצורך העניין נחשב עלייה של 3% לשנה. הרבה פחות ממה שהיינו

רגילים עד היום). - עלות ריבית 5%. (מניחים לחומרא שהריבית לא תרד, למרות שכנראה שכן).

בימים אלו מציעים לי לרכוש דירה על הנייר בנתיבות בסכום של 1,210,000 ₪. בתנאים של 10

– 90 . מחיר של דירה חדשה בנויה באזור עומד על 1300000 כבר עכשיו. (ואל תתחילו להתווכח

איתי על הנתונים הספציפיים של נתיבות, כי אם לא נתיבות אז זה נכון לכל מקום אחר בארץ שדירות בו

שוות בערך כך, עם קצת מאמץ תמיד אפשר למצוא על הנייר ב100,000 פחות ממחיר של דירה בנויה).

אין לי שקל פנוי להון עצמי. אני לוקח משכנתא מהשקל הראשון. ממשכן את הדירה שלי, ולוקח

משכנתא של 150000 ₪. 120000 לקבלן, ועוד 30000 למתווך ולעו"ד.

הדירה תהיה מוכנה עוד 4 שנים. (מקווה שייקח יותר זמן, אבל זה מה שהקבלן מתחייב).

על משכנתא של 150000 משלמים היום 825 ₪ לחודש. סה"כ ב-4 שנים 39,600. מתוכם

בחישוב גס, 20,000 קרן, ו19,600 ריביות.

לאחר 4 שנים, אני מקבל את הדירה ומשלם 990000 נוספים לקבלן. ומכיון שאפשר לקבל

משכנתא רק עד 75% מעסקת הקנייה, דהיינו 825,000, אז את השאר, 165,000 אני לוקח

מגמחי"ם.

כרגע אני מחזיק את הדירה עוד 3 שנים, (כדי לעבור בשלום את היצף ההיצע באזור וביסוס

המחירים). ואני משלם לבנק כל חודש בערך 5500 ₪. (על משכנתא כוללת של 975,000).

במקביל, אני מקבל שכירות (נמוכה מאד) מהדירה, לצורך העניין נחשב שאני משכיר אותה

ב2500 ₪ לחודש. כך שאני נדרש להשלים מכיסי 3000 ₪ למשך 3 שנים.

אחרי 3 שנים, יוצא ששילמתי לבנק 198,000 ₪. מתוכם 100,000 קרן ו98,000 ריביות.

(חישוב עגול וגס לצורך העניין).

בהנחה שמחירי הנדל"ן עולים ב 3% לשנה, אני מוכר את הדירה ב 1,550,000 ₪. (מי שקצת

מכיר את שוק הנדל"ן יודע בוודאי שההנחה שהנחתי כאן, שדירה ששווה היום על הנייר

1,200,000 תהיה שווה בעוד 7 שנים רק 1,550,000, היא הנחה סולידית מאד מאד).

מתוכם אני מחזיר לבנק 855000 ₪, הקרן שנשארה. ועוד 165000 לגמחי"ם. סה"כ.

1020000.

נשארתי עם 530,000 ₪ ביד.

כמה הוצאתי עד עכשיו מהכיס? בערך 148,000. ז"א רווח של 382,000 בתוך 7 שנים בלבד!

(בעצם נגיד 350,000, כי צריך לחשבן גם תיווך מכירה +עו"ד + יעוץ משכנתאות.)

מה בעצם נדרש ממני?- יכולת החזר חדשית של 825 ₪ ב4 שנים ראשונות.

- יכולת החזר חדשית של 3000 ₪ ל3 שנים נוספות.

- יכולת גלגול גמחי"ם של 165000 ₪ ל3 שנים.

עכשיו, עם יכולות אלו, ננסה להשקיע בשוק ההון, כולל מינוף מקסימלי: (שאף אחד מהמומחים

לא ימליץ לכם עליו בשום פנים ואופן).

לקחתי משכנתא של 150,000 ₪. ושמתי אותם ישר ב S&P.

אני משלם לבנק כל חודש 825 ₪ למשך 4 שנים.

בעבור 4 שנים, כיון שאין לי מאיפה לקבל שכירות, ויכולת ההחזר שלי היא רק 3000 ₪ בחודש,

אני לוקח משכנתא של 420,000 ₪ נוספים, (מי יתן לי משכנתא בשביל השקעה בשוק ההון?

אולי הגמ"ח המרכזי בשיתוף בנקל....) כך שבסה"כ המשכנתא היא 550,000 ₪ (כי מהקרן

הקודמת נשאר לי 130,000). + גמחי"ם של 165000. ומכניס גם אותם לקופ"ג.

בתום 3 שנים נוספות, בהם החזרתי לבנק כל חודש 3000 ₪. סה"כ: 108,000 ₪. מתוכם נניח

ש58,000 קרן ו50,000 ריביות. סה"כ בתום 7 שנים סכום קרן ההלוואה עומד על 492,000 ₪.

בהנחה ש S&P עושה 10% שנתי. (הנחה נדיבה מאד, אני לא מחשב דמי ניהול). הרי שבסוף 7

שנות הרעב, יש לי בקופה 1,044,000. (מעוגל). מתוכם אני מחזיר לבנק 492,000, ולגמחי"ם

עוד 165,000 . סה"כ נשארתי עם 387,000 ₪.

כמה הוצאתי מהכיס? בדיוק כמו בדוגמא הקודמת של הדירה: 148,000.

כמה הרווחתי? 239,000 רווח נקי, שהוא לא כזה נקי כי מס הכנסה עוד לא אמר את דברו, והוא

לא מחשב את הריביות ששילמתי כהוצאה!

בקיצור הפרש של 100,000 ₪ לטובת האפשרות של דירה!

ניתוח:- יכולות המינוף בנדל"ן גבוהות בהרבה, גם מכיון שיש הלוואות נדיבות לדיור, משא"כ לשוק

ההון, וגם מכיון שיש אפשרות לשלם חלק מההחזר מתוך השכירות. - השקעה בנדל"ן מניבה את עיקר הרווח שלה בשנים הראשונות (7 שנים במקרה שלנו),

משא"כ השקעה בשוק ההון שצריכה טווח ארוך הרבה יותר. - פטור ממס שבח לדירה ראשונה!!! כמובן בהנחה שגב' מיארה לא תחליט שחרדים צריכים

לשלם כפול... משא"כ בשוק ההון אין שום פטור ממס הכנסה. (למתקדמים: גם מי שאין לו פטור ממס שבח,

יכול לפרוס את ההשבחה ל4 שנים אחורה, ולהשתמש בנקודות זיכוי של כל שנה, משא"כ בשוק ההון אין פריסה אחורה).

מסקנה: אם יש לכם יכולות החזר טובות, ואתם לא מפחדים מלגלגל קצת חובות, תקנו דירה!

(שימו לב, שבמקרה דנן, גם אם אין לכם יכולת החזר של 3000 ₪ בחודש, אתם יכולים לגלגל גם אותם בגמחי"ם, זה

סה"כ 108,000 ₪ ב3 שנים. + 165000. סה"כ 270,000 שלא כולם כל הזמן, (כי חלק מזה הוא חוב שמצטבר רק

במשך הזמן), כמי שגלגל ב7 השנים האחרונות 200,000 ₪, אני יכול להעיד שעיקר הקושי הוא נפשי, ומי שיודע

שהגלגול הזה הוא ביזנס משתלם, זה מקל עליו מאד).

אבל אם אתם רועדים מהמושג משכנתא ולא ראיתם צורת גמ"ח מימיכם, שימו כל חודש בשוק

ההון. בסוף תצליחו לכסות את שחיקת ערך הכסף + רווח נחמד שיספיק לכם לשלם לצלם

ולתזמורת... בהצלחה!!!

@שואף-לדעת כתב בשוק ההון מול נדל"ן:

ללא מס רכישה ושבח (ע"ש ילד)

@שואף-לדעת כתב בשוק ההון מול נדל"ן:

לאחר 4 שנים, אני מקבל את הדירה

@שואף-לדעת כתב בשוק ההון מול נדל"ן:

כרגע אני מחזיק את הדירה עוד 3 שנים, (כדי לעבור בשלום את היצף ההיצע באזור וביסוס

המחירים).@שואף-לדעת כתב בשוק ההון מול נדל"ן:

אני מוכר את הדירה ב 1,550,000 ₪.

לפני חישוב עליות הנדלן והריביות ולפני ההשוואה לשוק ההון.

שאלה פשוטה.

אם רושמים ע"ש ילד, ז"א שהוא בן 18

הכוונה להחזיק את הדירה לעוד 7 שנים כשהילד בן 25....

אם מדובר בבת אני מניח שהכוונה שהבת תמכור את הדירה בגיל 25 ותקבל ביד לפי החשבון שנכתב כאן:@שואף-לדעת כתב בשוק ההון מול נדל"ן:

נשארתי עם 530,000 ₪ ביד.

בהנחה שהמחותן לעתיד יסכים עם זה.

ובהנחה נוספת שהחתן לעתיד לא ירצה למכור את הדירה שנה וחצי לאחר האיכלוס, גם אם אתה חושב שצריך להמתין כפי שכתבת@שואף-לדעת כתב בשוק ההון מול נדל"ן:

כרגע אני מחזיק את הדירה עוד 3 שנים, (כדי לעבור בשלום את היצף ההיצע באזור וביסוס

המחירים).לא בטוח שהחתן שלך יחשוב כך, ויכול להיות שהזוצ ירצה למכו קודם לקנות משהו משלהם, או שהם לא ירצו למכור....

כל זה אם מדובר ברישום ע"ש בת בגיל 18.

אם מדובר בבן לא הבנתי את התוכנית. -

מפנה את תשומת ליבכם למסמך ששלח לי חבר, (הוא ללא גישה לאינטרנט..)

הוא ישמח לתגובתכם.השוואה: שוק ההון לעומת דירה על הנייר בנתיבות

דירה:

הנחות יסוד:- ללא מס רכישה ושבח (ע"ש ילד)

- מחירי הנדל"ן יעלו. (לצורך העניין נחשב עלייה של 3% לשנה. הרבה פחות ממה שהיינו

רגילים עד היום). - עלות ריבית 5%. (מניחים לחומרא שהריבית לא תרד, למרות שכנראה שכן).

בימים אלו מציעים לי לרכוש דירה על הנייר בנתיבות בסכום של 1,210,000 ₪. בתנאים של 10

– 90 . מחיר של דירה חדשה בנויה באזור עומד על 1300000 כבר עכשיו. (ואל תתחילו להתווכח

איתי על הנתונים הספציפיים של נתיבות, כי אם לא נתיבות אז זה נכון לכל מקום אחר בארץ שדירות בו

שוות בערך כך, עם קצת מאמץ תמיד אפשר למצוא על הנייר ב100,000 פחות ממחיר של דירה בנויה).

אין לי שקל פנוי להון עצמי. אני לוקח משכנתא מהשקל הראשון. ממשכן את הדירה שלי, ולוקח

משכנתא של 150000 ₪. 120000 לקבלן, ועוד 30000 למתווך ולעו"ד.

הדירה תהיה מוכנה עוד 4 שנים. (מקווה שייקח יותר זמן, אבל זה מה שהקבלן מתחייב).

על משכנתא של 150000 משלמים היום 825 ₪ לחודש. סה"כ ב-4 שנים 39,600. מתוכם

בחישוב גס, 20,000 קרן, ו19,600 ריביות.

לאחר 4 שנים, אני מקבל את הדירה ומשלם 990000 נוספים לקבלן. ומכיון שאפשר לקבל

משכנתא רק עד 75% מעסקת הקנייה, דהיינו 825,000, אז את השאר, 165,000 אני לוקח

מגמחי"ם.

כרגע אני מחזיק את הדירה עוד 3 שנים, (כדי לעבור בשלום את היצף ההיצע באזור וביסוס

המחירים). ואני משלם לבנק כל חודש בערך 5500 ₪. (על משכנתא כוללת של 975,000).

במקביל, אני מקבל שכירות (נמוכה מאד) מהדירה, לצורך העניין נחשב שאני משכיר אותה

ב2500 ₪ לחודש. כך שאני נדרש להשלים מכיסי 3000 ₪ למשך 3 שנים.

אחרי 3 שנים, יוצא ששילמתי לבנק 198,000 ₪. מתוכם 100,000 קרן ו98,000 ריביות.

(חישוב עגול וגס לצורך העניין).

בהנחה שמחירי הנדל"ן עולים ב 3% לשנה, אני מוכר את הדירה ב 1,550,000 ₪. (מי שקצת

מכיר את שוק הנדל"ן יודע בוודאי שההנחה שהנחתי כאן, שדירה ששווה היום על הנייר

1,200,000 תהיה שווה בעוד 7 שנים רק 1,550,000, היא הנחה סולידית מאד מאד).

מתוכם אני מחזיר לבנק 855000 ₪, הקרן שנשארה. ועוד 165000 לגמחי"ם. סה"כ.

1020000.

נשארתי עם 530,000 ₪ ביד.

כמה הוצאתי עד עכשיו מהכיס? בערך 148,000. ז"א רווח של 382,000 בתוך 7 שנים בלבד!

(בעצם נגיד 350,000, כי צריך לחשבן גם תיווך מכירה +עו"ד + יעוץ משכנתאות.)

מה בעצם נדרש ממני?- יכולת החזר חדשית של 825 ₪ ב4 שנים ראשונות.

- יכולת החזר חדשית של 3000 ₪ ל3 שנים נוספות.

- יכולת גלגול גמחי"ם של 165000 ₪ ל3 שנים.

עכשיו, עם יכולות אלו, ננסה להשקיע בשוק ההון, כולל מינוף מקסימלי: (שאף אחד מהמומחים

לא ימליץ לכם עליו בשום פנים ואופן).

לקחתי משכנתא של 150,000 ₪. ושמתי אותם ישר ב S&P.

אני משלם לבנק כל חודש 825 ₪ למשך 4 שנים.

בעבור 4 שנים, כיון שאין לי מאיפה לקבל שכירות, ויכולת ההחזר שלי היא רק 3000 ₪ בחודש,

אני לוקח משכנתא של 420,000 ₪ נוספים, (מי יתן לי משכנתא בשביל השקעה בשוק ההון?

אולי הגמ"ח המרכזי בשיתוף בנקל....) כך שבסה"כ המשכנתא היא 550,000 ₪ (כי מהקרן

הקודמת נשאר לי 130,000). + גמחי"ם של 165000. ומכניס גם אותם לקופ"ג.

בתום 3 שנים נוספות, בהם החזרתי לבנק כל חודש 3000 ₪. סה"כ: 108,000 ₪. מתוכם נניח

ש58,000 קרן ו50,000 ריביות. סה"כ בתום 7 שנים סכום קרן ההלוואה עומד על 492,000 ₪.

בהנחה ש S&P עושה 10% שנתי. (הנחה נדיבה מאד, אני לא מחשב דמי ניהול). הרי שבסוף 7

שנות הרעב, יש לי בקופה 1,044,000. (מעוגל). מתוכם אני מחזיר לבנק 492,000, ולגמחי"ם

עוד 165,000 . סה"כ נשארתי עם 387,000 ₪.

כמה הוצאתי מהכיס? בדיוק כמו בדוגמא הקודמת של הדירה: 148,000.

כמה הרווחתי? 239,000 רווח נקי, שהוא לא כזה נקי כי מס הכנסה עוד לא אמר את דברו, והוא

לא מחשב את הריביות ששילמתי כהוצאה!

בקיצור הפרש של 100,000 ₪ לטובת האפשרות של דירה!

ניתוח:- יכולות המינוף בנדל"ן גבוהות בהרבה, גם מכיון שיש הלוואות נדיבות לדיור, משא"כ לשוק

ההון, וגם מכיון שיש אפשרות לשלם חלק מההחזר מתוך השכירות. - השקעה בנדל"ן מניבה את עיקר הרווח שלה בשנים הראשונות (7 שנים במקרה שלנו),

משא"כ השקעה בשוק ההון שצריכה טווח ארוך הרבה יותר. - פטור ממס שבח לדירה ראשונה!!! כמובן בהנחה שגב' מיארה לא תחליט שחרדים צריכים

לשלם כפול... משא"כ בשוק ההון אין שום פטור ממס הכנסה. (למתקדמים: גם מי שאין לו פטור ממס שבח,

יכול לפרוס את ההשבחה ל4 שנים אחורה, ולהשתמש בנקודות זיכוי של כל שנה, משא"כ בשוק ההון אין פריסה אחורה).

מסקנה: אם יש לכם יכולות החזר טובות, ואתם לא מפחדים מלגלגל קצת חובות, תקנו דירה!

(שימו לב, שבמקרה דנן, גם אם אין לכם יכולת החזר של 3000 ₪ בחודש, אתם יכולים לגלגל גם אותם בגמחי"ם, זה

סה"כ 108,000 ₪ ב3 שנים. + 165000. סה"כ 270,000 שלא כולם כל הזמן, (כי חלק מזה הוא חוב שמצטבר רק

במשך הזמן), כמי שגלגל ב7 השנים האחרונות 200,000 ₪, אני יכול להעיד שעיקר הקושי הוא נפשי, ומי שיודע

שהגלגול הזה הוא ביזנס משתלם, זה מקל עליו מאד).

אבל אם אתם רועדים מהמושג משכנתא ולא ראיתם צורת גמ"ח מימיכם, שימו כל חודש בשוק

ההון. בסוף תצליחו לכסות את שחיקת ערך הכסף + רווח נחמד שיספיק לכם לשלם לצלם

ולתזמורת... בהצלחה!!!

@שואף-לדעת כתב בשוק ההון מול נדל"ן:

בהנחה שמחירי הנדל"ן עולים ב 3% לשנה, אני מוכר את הדירה ב 1,550,000 ₪. (מי שקצת

מכיר את שוק הנדל"ן יודע בוודאי שההנחה שהנחתי כאן, שדירה ששווה היום על הנייר

1,200,000 תהיה שווה בעוד 7 שנים רק 1,550,000, היא הנחה סולידית מאד מאד).@שואף-לדעת כתב בשוק ההון מול נדל"ן:

(ואל תתחילו להתווכח

איתי על הנתונים הספציפיים של נתיבות, כי אם לא נתיבות אז זה נכון לכל מקום אחר בארץ שדירות בו

שוות בערך כך, עם קצת מאמץ תמיד אפשר למצוא על הנייר ב100,000 פחות ממחיר של דירה בנויה).@שואף-לדעת כתב בשוק ההון מול נדל"ן:

כרגע אני מחזיק את הדירה עוד 3 שנים, (כדי לעבור בשלום את היצף ההיצע באזור וביסוס

המחירים).לגופה של עיסקה:

עיסקה טובה לא בונה רק על העלייה הכללית של מחירי הנדלן.

וגם הנחה ממחיר שוק זה לא מספיק בכלל

צריך משהו בעיסקה עצמה שיש בו רווח טמון לעתיד, עם חישוב ודאי של נתונים של העיסקה עצמה מול דברים אחרים בסביבה, או בעקבות פיתוח צפוי.

יש המון דברים שיודעים שיתייקרו בהמשך, אבל בתחילת הבנייה הם זולים יותר מכל הסביבה.

כמו שכונת יוקרה ענקית שנבנית בבת אחת, ומכיון שהיא באמצע בנייה ויש תחרות כולם מוכרים הרבה פחות מהמחיר של שכונת יוקרה סמוכה קיימת, ויש עוד הרבה דוגמאות.

מי שבנה רק על עליית מחירי הנדלן, ובפרט באיזור הדרום, כבר היו המון מקרים של הפסדים רח"ל.

אני מאמין שגם הם אם ימתינו ירוויחו בסוף ואם ידעו לכלכל את צעדיהם היטב יכול להיות רווח גדול בעוד כמה שנים.

אבל אם אתה מחפש לעשות סיבוב ולצאת עם רווח.

בעיסקה הזו חסר הדבר המרכזי.

עליית המחירים הכללית יכולה להיות מכפיל כח לעיסקה אבל אסור בשום אופן לבסס עליה את העיסקה.

למשל מה יקרה אם בעוד שנה המדינה תחליט לספח שטחים של מושבים לנתיבות ותכפיל את גודלה וההצפה שם תהיה ענקית???

כשיש בסיס טוב לעיסקה ואיש מקצוע טוב בודק את האופציות בסביבה ויודע שאי אפשר להציף שם בנייה ויש ודאות לעליית מחיר גם בלי קשר למחיר השוק, אז אפשר להתחשב גם במחיר השוק.

בהצלחה במציאת עיסקה טובה באמת. -

מפנה את תשומת ליבכם למסמך ששלח לי חבר, (הוא ללא גישה לאינטרנט..)

הוא ישמח לתגובתכם.השוואה: שוק ההון לעומת דירה על הנייר בנתיבות

דירה:

הנחות יסוד:- ללא מס רכישה ושבח (ע"ש ילד)

- מחירי הנדל"ן יעלו. (לצורך העניין נחשב עלייה של 3% לשנה. הרבה פחות ממה שהיינו

רגילים עד היום). - עלות ריבית 5%. (מניחים לחומרא שהריבית לא תרד, למרות שכנראה שכן).

בימים אלו מציעים לי לרכוש דירה על הנייר בנתיבות בסכום של 1,210,000 ₪. בתנאים של 10

– 90 . מחיר של דירה חדשה בנויה באזור עומד על 1300000 כבר עכשיו. (ואל תתחילו להתווכח

איתי על הנתונים הספציפיים של נתיבות, כי אם לא נתיבות אז זה נכון לכל מקום אחר בארץ שדירות בו

שוות בערך כך, עם קצת מאמץ תמיד אפשר למצוא על הנייר ב100,000 פחות ממחיר של דירה בנויה).

אין לי שקל פנוי להון עצמי. אני לוקח משכנתא מהשקל הראשון. ממשכן את הדירה שלי, ולוקח

משכנתא של 150000 ₪. 120000 לקבלן, ועוד 30000 למתווך ולעו"ד.

הדירה תהיה מוכנה עוד 4 שנים. (מקווה שייקח יותר זמן, אבל זה מה שהקבלן מתחייב).

על משכנתא של 150000 משלמים היום 825 ₪ לחודש. סה"כ ב-4 שנים 39,600. מתוכם

בחישוב גס, 20,000 קרן, ו19,600 ריביות.

לאחר 4 שנים, אני מקבל את הדירה ומשלם 990000 נוספים לקבלן. ומכיון שאפשר לקבל

משכנתא רק עד 75% מעסקת הקנייה, דהיינו 825,000, אז את השאר, 165,000 אני לוקח

מגמחי"ם.

כרגע אני מחזיק את הדירה עוד 3 שנים, (כדי לעבור בשלום את היצף ההיצע באזור וביסוס

המחירים). ואני משלם לבנק כל חודש בערך 5500 ₪. (על משכנתא כוללת של 975,000).

במקביל, אני מקבל שכירות (נמוכה מאד) מהדירה, לצורך העניין נחשב שאני משכיר אותה

ב2500 ₪ לחודש. כך שאני נדרש להשלים מכיסי 3000 ₪ למשך 3 שנים.

אחרי 3 שנים, יוצא ששילמתי לבנק 198,000 ₪. מתוכם 100,000 קרן ו98,000 ריביות.

(חישוב עגול וגס לצורך העניין).

בהנחה שמחירי הנדל"ן עולים ב 3% לשנה, אני מוכר את הדירה ב 1,550,000 ₪. (מי שקצת

מכיר את שוק הנדל"ן יודע בוודאי שההנחה שהנחתי כאן, שדירה ששווה היום על הנייר

1,200,000 תהיה שווה בעוד 7 שנים רק 1,550,000, היא הנחה סולידית מאד מאד).

מתוכם אני מחזיר לבנק 855000 ₪, הקרן שנשארה. ועוד 165000 לגמחי"ם. סה"כ.

1020000.

נשארתי עם 530,000 ₪ ביד.

כמה הוצאתי עד עכשיו מהכיס? בערך 148,000. ז"א רווח של 382,000 בתוך 7 שנים בלבד!

(בעצם נגיד 350,000, כי צריך לחשבן גם תיווך מכירה +עו"ד + יעוץ משכנתאות.)

מה בעצם נדרש ממני?- יכולת החזר חדשית של 825 ₪ ב4 שנים ראשונות.

- יכולת החזר חדשית של 3000 ₪ ל3 שנים נוספות.

- יכולת גלגול גמחי"ם של 165000 ₪ ל3 שנים.

עכשיו, עם יכולות אלו, ננסה להשקיע בשוק ההון, כולל מינוף מקסימלי: (שאף אחד מהמומחים

לא ימליץ לכם עליו בשום פנים ואופן).

לקחתי משכנתא של 150,000 ₪. ושמתי אותם ישר ב S&P.

אני משלם לבנק כל חודש 825 ₪ למשך 4 שנים.

בעבור 4 שנים, כיון שאין לי מאיפה לקבל שכירות, ויכולת ההחזר שלי היא רק 3000 ₪ בחודש,

אני לוקח משכנתא של 420,000 ₪ נוספים, (מי יתן לי משכנתא בשביל השקעה בשוק ההון?

אולי הגמ"ח המרכזי בשיתוף בנקל....) כך שבסה"כ המשכנתא היא 550,000 ₪ (כי מהקרן

הקודמת נשאר לי 130,000). + גמחי"ם של 165000. ומכניס גם אותם לקופ"ג.

בתום 3 שנים נוספות, בהם החזרתי לבנק כל חודש 3000 ₪. סה"כ: 108,000 ₪. מתוכם נניח

ש58,000 קרן ו50,000 ריביות. סה"כ בתום 7 שנים סכום קרן ההלוואה עומד על 492,000 ₪.

בהנחה ש S&P עושה 10% שנתי. (הנחה נדיבה מאד, אני לא מחשב דמי ניהול). הרי שבסוף 7

שנות הרעב, יש לי בקופה 1,044,000. (מעוגל). מתוכם אני מחזיר לבנק 492,000, ולגמחי"ם

עוד 165,000 . סה"כ נשארתי עם 387,000 ₪.

כמה הוצאתי מהכיס? בדיוק כמו בדוגמא הקודמת של הדירה: 148,000.

כמה הרווחתי? 239,000 רווח נקי, שהוא לא כזה נקי כי מס הכנסה עוד לא אמר את דברו, והוא

לא מחשב את הריביות ששילמתי כהוצאה!

בקיצור הפרש של 100,000 ₪ לטובת האפשרות של דירה!

ניתוח:- יכולות המינוף בנדל"ן גבוהות בהרבה, גם מכיון שיש הלוואות נדיבות לדיור, משא"כ לשוק

ההון, וגם מכיון שיש אפשרות לשלם חלק מההחזר מתוך השכירות. - השקעה בנדל"ן מניבה את עיקר הרווח שלה בשנים הראשונות (7 שנים במקרה שלנו),

משא"כ השקעה בשוק ההון שצריכה טווח ארוך הרבה יותר. - פטור ממס שבח לדירה ראשונה!!! כמובן בהנחה שגב' מיארה לא תחליט שחרדים צריכים

לשלם כפול... משא"כ בשוק ההון אין שום פטור ממס הכנסה. (למתקדמים: גם מי שאין לו פטור ממס שבח,

יכול לפרוס את ההשבחה ל4 שנים אחורה, ולהשתמש בנקודות זיכוי של כל שנה, משא"כ בשוק ההון אין פריסה אחורה).

מסקנה: אם יש לכם יכולות החזר טובות, ואתם לא מפחדים מלגלגל קצת חובות, תקנו דירה!

(שימו לב, שבמקרה דנן, גם אם אין לכם יכולת החזר של 3000 ₪ בחודש, אתם יכולים לגלגל גם אותם בגמחי"ם, זה

סה"כ 108,000 ₪ ב3 שנים. + 165000. סה"כ 270,000 שלא כולם כל הזמן, (כי חלק מזה הוא חוב שמצטבר רק

במשך הזמן), כמי שגלגל ב7 השנים האחרונות 200,000 ₪, אני יכול להעיד שעיקר הקושי הוא נפשי, ומי שיודע

שהגלגול הזה הוא ביזנס משתלם, זה מקל עליו מאד).

אבל אם אתם רועדים מהמושג משכנתא ולא ראיתם צורת גמ"ח מימיכם, שימו כל חודש בשוק

ההון. בסוף תצליחו לכסות את שחיקת ערך הכסף + רווח נחמד שיספיק לכם לשלם לצלם

ולתזמורת... בהצלחה!!!

@שואף-לדעת כתב בשוק ההון מול נדל"ן:

בקיצור הפרש של 100,000 ₪ לטובת האפשרות של דירה!

אתה מדבר על 7 שנים.

שים לב, כמעט אף אחד לא ממליץ להשקיע בשוק ההון לטווח קטן מ- 10 שנים.

הרווחים הגדולים בשוק ההון הם בטווח 10 שנים והלאה - מכיוון שהתשואות הן בריבית דריבית, 10% בשנה, לעומת ה- 3% שדיברת על הדירה.

כלומר גידול רגיל לעומת גידול אקספוננציאלי: גידול רגיל מנצח בשנים הראשונות, אבל בהמשך והלאה - הגידול האקספוננציאלי ינצח בגדול.