השקעה פשוטה, חיסכון מניב – כך עושים את זה נכון!

-

קופת גמל להשקעה- למי זה כדאי?

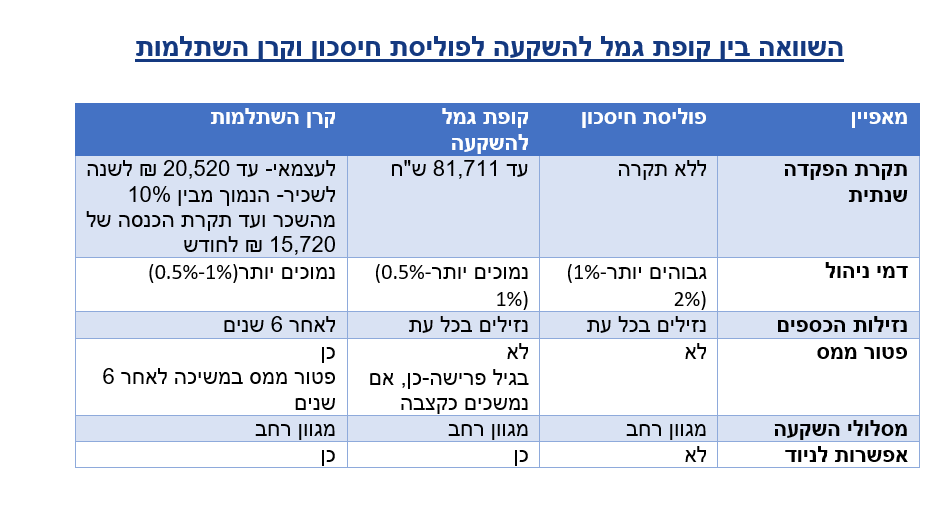

קופת גמל להשקעה היא אחת מאפשרויות החיסכון הגמישים והיעילים ביותר שהוצגו בשנים האחרונות בשוק הפיננסי. היא משלבת יתרונות של חיסכון לטווח קצר, בינוני וארוך, תוך אפשרות ליהנות מרווחים גבוהים בשוק ההון. עם זאת, היא לא מתאימה לכל אחד באותה מידה.

מהי קופת גמל להשקעה?

קופת גמל להשקעה הינה חיסכון פיננסי שמאפשר להפקיד עד 81,711 ש"ח בשנת מס (נכון ל-2025) לכל אדם, כולל ילדים.

כספי הקופה מנוהלים בשוק ההון במסלולי השקעה שונים לפי בחירת החוסך, והם נזילים לחלוטין – כלומר, ניתן למשוך אותם בכל עת ללא קנסות, בכפוף לתשלום מס רווחי הון בגובה 25% על הרווחים,

המס הינו ריאלי, 25% מס על הרווחים לאחר קיזוז האינפלציה (המס הוא 25% על הרווחים שנשארים אחרי שמחשבים את עליית המחירים במשך הזמן).

עם זאת, מי שישאיר את הכספים בקופה עד גיל הפרישה (60 ומעלה) ויבחר לקבלם כקצבה חודשית, יהנה מפטור ממס על הרווחים.

למי קופת גמל להשקעה מתאימה?

- הורים המעוניינים לחסוך לילדיהם ניתן לפתוח קופת גמל להשקעה, וליהנות מניהול מקצועי של החיסכון. הכספים נזילים בכל עת, כך שאם יש צורך בכספים ללימודים, חתונה או רכישת דירה, ניתן למשוך אותם ללא מגבלות (מלבד מס רווחי הון).

- משקיעים לטווח בינוני-ארוך מי שמעוניין להשקיע כספים בחיסכון נזיל ובמקביל להגדיל את החיסכון העתידי לפנסיה, יוכל להשתמש בקופת גמל להשקעה כאפיק משלים.

- עבור אלו שמתכננים פרישה, קופת גמל להשקעה מספקת הזדמנות ליהנות מפטור ממס על הרווחים אם הכספים נמשכים כקצבה חודשית- כדאי לשקול אפשרות זאת למול הפקדה לקרן פנסיה.

- שכירים שממלאים את התקרות בקרן ההשתלמות ובקופות פנסיה, ועדיין מחפשים אפיק השקעה נוסף הוני, ימצאו בקופת גמל להשקעה אפשרות גמישה ונוחה.

- אם אתם בעלי עסק עצמאי, חשוב למצות תחילה את תקרת ההפקדה לקרן השתלמות, שהיא מכשיר חיסכון ייחודי עם פטור ממס רווחי הון והטבות מס נוספות.

יתרונות של קופת גמל להשקעה

- נזילות מלאה: ניתן למשוך את הכספים בכל עת.

- גמישות בהפקדות: אין חובה להפקיד סכום קבוע – ניתן להפקיד באופן חד פעמי או בהוראת קבע חודשית.

- מגוון מסלולי השקעה: אפשר לעבור בין מסלולים (למשל, מסלול סיכון גבוה או מסלול סולידי) ללא אירוע מס.

- פטור ממס בגיל פרישה: רווחי ההשקעה פטורים ממס אם הכספים נמשכים כקצבה חודשית החל מגיל

חסרונות של קופת גמל להשקעה

- תקרת הפקדה שנתית: יש מגבלה על הסכום שניתן להפקיד בשנה.

- מס רווחי הון בעת משיכה: במשיכת הכספים תשלמו 25% מס ריאלי על הרווחים.

- אין הטבות מס לעצמאים: בניגוד לקרן השתלמות, ההפקדה אינה מזכה בהטבת מס.

לסיכום

קופת גמל להשקעה היא מכשיר חיסכון והשקעה שמתאים למי שמחפש גמישות, נזילות, ותשואה פוטנציאלית גבוהה בשוק ההון. עם זאת, עבור עצמאים, חשוב למצות קודם את התקרות לקרן השתלמות.רוצים לדעת האם קופת גמל להשקעה מתאימה לכם? לבחור מסלול השקעה? אני כאן כדי לעזור לכם לבנות אסטרטגיה פיננסית מותאמת אישית שתמקסם את הפוטנציאל הכלכלי שלכם ותבטיח חיסכון יעיל לעתיד.

הזדמנויות השקעה חכמות לפניכם

בדיוור הבא נפרט על סוגי השקעות נוספות ונספק פתרונות שיאפשרו לכם להשקיע בצורה חכמה ומניבה.

הכותבת הינה יועצת פנסיונית מורשית ומתכננת פרישה

-

קופת גמל להשקעה- למי זה כדאי?

קופת גמל להשקעה היא אחת מאפשרויות החיסכון הגמישים והיעילים ביותר שהוצגו בשנים האחרונות בשוק הפיננסי. היא משלבת יתרונות של חיסכון לטווח קצר, בינוני וארוך, תוך אפשרות ליהנות מרווחים גבוהים בשוק ההון. עם זאת, היא לא מתאימה לכל אחד באותה מידה.

מהי קופת גמל להשקעה?

קופת גמל להשקעה הינה חיסכון פיננסי שמאפשר להפקיד עד 81,711 ש"ח בשנת מס (נכון ל-2025) לכל אדם, כולל ילדים.

כספי הקופה מנוהלים בשוק ההון במסלולי השקעה שונים לפי בחירת החוסך, והם נזילים לחלוטין – כלומר, ניתן למשוך אותם בכל עת ללא קנסות, בכפוף לתשלום מס רווחי הון בגובה 25% על הרווחים,

המס הינו ריאלי, 25% מס על הרווחים לאחר קיזוז האינפלציה (המס הוא 25% על הרווחים שנשארים אחרי שמחשבים את עליית המחירים במשך הזמן).

עם זאת, מי שישאיר את הכספים בקופה עד גיל הפרישה (60 ומעלה) ויבחר לקבלם כקצבה חודשית, יהנה מפטור ממס על הרווחים.

למי קופת גמל להשקעה מתאימה?

- הורים המעוניינים לחסוך לילדיהם ניתן לפתוח קופת גמל להשקעה, וליהנות מניהול מקצועי של החיסכון. הכספים נזילים בכל עת, כך שאם יש צורך בכספים ללימודים, חתונה או רכישת דירה, ניתן למשוך אותם ללא מגבלות (מלבד מס רווחי הון).

- משקיעים לטווח בינוני-ארוך מי שמעוניין להשקיע כספים בחיסכון נזיל ובמקביל להגדיל את החיסכון העתידי לפנסיה, יוכל להשתמש בקופת גמל להשקעה כאפיק משלים.

- עבור אלו שמתכננים פרישה, קופת גמל להשקעה מספקת הזדמנות ליהנות מפטור ממס על הרווחים אם הכספים נמשכים כקצבה חודשית- כדאי לשקול אפשרות זאת למול הפקדה לקרן פנסיה.

- שכירים שממלאים את התקרות בקרן ההשתלמות ובקופות פנסיה, ועדיין מחפשים אפיק השקעה נוסף הוני, ימצאו בקופת גמל להשקעה אפשרות גמישה ונוחה.

- אם אתם בעלי עסק עצמאי, חשוב למצות תחילה את תקרת ההפקדה לקרן השתלמות, שהיא מכשיר חיסכון ייחודי עם פטור ממס רווחי הון והטבות מס נוספות.

יתרונות של קופת גמל להשקעה

- נזילות מלאה: ניתן למשוך את הכספים בכל עת.

- גמישות בהפקדות: אין חובה להפקיד סכום קבוע – ניתן להפקיד באופן חד פעמי או בהוראת קבע חודשית.

- מגוון מסלולי השקעה: אפשר לעבור בין מסלולים (למשל, מסלול סיכון גבוה או מסלול סולידי) ללא אירוע מס.

- פטור ממס בגיל פרישה: רווחי ההשקעה פטורים ממס אם הכספים נמשכים כקצבה חודשית החל מגיל

חסרונות של קופת גמל להשקעה

- תקרת הפקדה שנתית: יש מגבלה על הסכום שניתן להפקיד בשנה.

- מס רווחי הון בעת משיכה: במשיכת הכספים תשלמו 25% מס ריאלי על הרווחים.

- אין הטבות מס לעצמאים: בניגוד לקרן השתלמות, ההפקדה אינה מזכה בהטבת מס.

לסיכום

קופת גמל להשקעה היא מכשיר חיסכון והשקעה שמתאים למי שמחפש גמישות, נזילות, ותשואה פוטנציאלית גבוהה בשוק ההון. עם זאת, עבור עצמאים, חשוב למצות קודם את התקרות לקרן השתלמות.רוצים לדעת האם קופת גמל להשקעה מתאימה לכם? לבחור מסלול השקעה? אני כאן כדי לעזור לכם לבנות אסטרטגיה פיננסית מותאמת אישית שתמקסם את הפוטנציאל הכלכלי שלכם ותבטיח חיסכון יעיל לעתיד.

הזדמנויות השקעה חכמות לפניכם

בדיוור הבא נפרט על סוגי השקעות נוספות ונספק פתרונות שיאפשרו לכם להשקיע בצורה חכמה ומניבה.

הכותבת הינה יועצת פנסיונית מורשית ומתכננת פרישה

@רחל-עומסי כתב בהשקעה פשוטה, חיסכון מניב – כך עושים את זה נכון!:

קופת גמל להשקעה הינה חיסכון פיננסי שמאפשר להפקיד עד 81,711 ש"ח בשנת מס (נכון ל-2025) לכל אדם, כולל ילדים.

יש גם עדכון לקרן השתלמות ל2025?

-

@רחל-עומסי כתב בהשקעה פשוטה, חיסכון מניב – כך עושים את זה נכון!:

קופת גמל להשקעה הינה חיסכון פיננסי שמאפשר להפקיד עד 81,711 ש"ח בשנת מס (נכון ל-2025) לכל אדם, כולל ילדים.

יש גם עדכון לקרן השתלמות ל2025?

@רואה-את-הנולד

לא התפרסם, כנראה נשאר על 20,520 ש"ח לעצמאי ושכיר 10% משכר של 15,712 ש"ח -

@רחל-עומסי כתב בהשקעה פשוטה, חיסכון מניב – כך עושים את זה נכון!:

קופת גמל להשקעה הינה חיסכון פיננסי שמאפשר להפקיד עד 81,711 ש"ח בשנת מס (נכון ל-2025) לכל אדם, כולל ילדים.

יש גם עדכון לקרן השתלמות ל2025?

@רואה-את-הנולד

התקרה לעצמאי 20,520 ש"ח

לשכיר- גובה השכר שלו עד 15,712 ש"ח הנמוך מביניהם- הפקדה של 10% -

ר רחל עומסי התייחס לנושא זה ב

ר רחל עומסי התייחס לנושא זה ב

-

מ מונטיפיורי העביר נושא זה מ-תכנון וליווי פרישה עם רחל עומסי ב-

מ מונטיפיורי העביר נושא זה מ-תכנון וליווי פרישה עם רחל עומסי ב-