מס ההצטיינות: האם יש "תקרה" שמעליה לא כדאי לחסוך?

-

בכל המאמרים הקודמים דיברנו על הכוח המופלא של הריבית דריבית ועל החשיבות של דחיית סיפוקים. אבל כשאנחנו מתכננים את העתיד הרחוק, עלינו לשאול שאלה אחת חתרנית:

האם ייתכן שנגיע לקו סיום שבו המדינה מחכה לנו עם מספריים גדולים מדי?הפחד ממס הוא לא רק פסיכולוגי – הוא מתמטי. במדינת ישראל, כמו ברוב העולם המערבי, שיטת המיסוי היא פרוגרסיבית. ככל שאתם מרוויחים יותר, האחוז שהמדינה לוקחת מכל שקל נוסף הולך ועולה.

1. השותף השקט בתיק הפנסיה שלכם

כשאתם חוסכים לפנסיה, אתם לא חוסכים לבד. המדינה היא "שותפה שקטה". היא נותנת לכם פטור ממס עכשיו, אבל היא מצפה לקבל את חלקה כשתצאו לפרישה.הבעיה מתחילה כשהחיסכון שלכם הופך מ"מכובד" ל"עצום". בעוד שעל קצבה בסיסית של 8,000 או 10,000 ש"ח כמעט ולא תשלמו מס (בזכות נקודות זיכוי ופטורים), על השקלים שמעבר לכך המס מתחיל לטפס במהירות.

2. חישוב של קצבה גבוהה: איפה עובר הגבול?

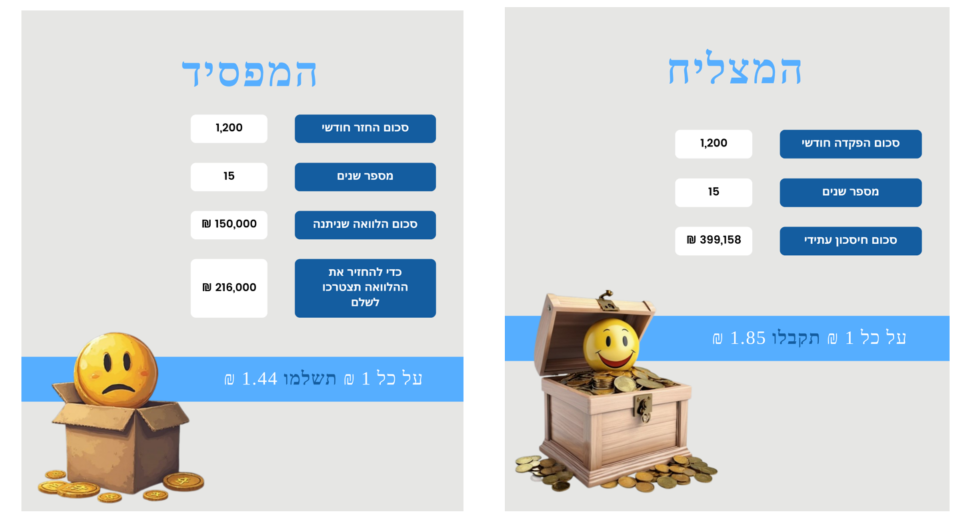

בואו נשווה בין שני חוסכים דמיוניים:חוסך א' (המאוזן): הגיע לקצבה של 12,000 ש"ח. לאחר פטורים ונקודות זיכוי, הוא ישלם מס זניח של כמה מאות שקלים. הנטו שלו יהיה קרוב מאוד לברוטו.

חוסך ב' (השאפתן): חסך באגרסיביות והגיע לקצבה של 32,000 ש"ח.

כאן התמונה משתנה. בואו נראה מה קורה ל"שקל האחרון" של חוסך ב': על הקצבה שמעבר לתקרה (אחרי ניצול כל הפטורים), חוסך ב' עלול למצוא את עצמו במדרגות מס של 31%, 35% ואפילו 47% (אם הוא מגיע לרמות שכר גבוהות מאוד).

המשמעות במספרים: אם חוסך ב' התאמץ מאוד כדי להגדיל את הקצבה שלו מ-30,000 ש"ח ל-31,000 ש"ח, ייתכן שמתוך ה-1,000 ש"ח הנוספים הללו, הוא יראה בכיס רק 530 ש"ח. שאר ה-470 ש"ח ילכו ישירות למדינה.

3. שאלת ה"עלות מול תועלת"

כאן עולה השאלה שכל חוסך צריך לשאול את עצמו: אם בשביל להשיג את ה-1,000 ש"ח הנוספים האלו (שבנטו הם רק 530 ש"ח) הייתם צריכים לעבוד קשה יותר בגיל 30, לוותר על חופשות, או להצטמצם ברמת החיים של המשפחה שלכם – האם זה היה שווה את זה?בכלכלה קוראים לזה "תועלת שולית פוחתת". השקל הראשון שחוסכים הוא קריטי להישרדות. השקל ה-30,000 הוא כבר מותרות, והמדינה יודעת זאת ולוקחת ממנו נתח גדול בהרבה.

4. הדילמה: חופש עכשיו או עושר (ממוסה) אחר כך?

האם כדאי לשאוף לקצבה של 40,000 ש"ח אם חצי ממנה ילך למס הכנסה?מצד אחד: עדיף לקבל 20,000 ש"ח נטו (מתוך 40,000 ברוטו) מאשר לקבל 10,000 ש"ח נטו. יותר כסף זה תמיד יותר כסף.

מצד שני: אולי הדרך הנכונה היא לא "לדחוף" את כל הכסף לפנסיה הממוסה, אלא להשתמש בחלקו היום לבניית נכסים אחרים, או פשוט לשיפור איכות החיים הנוכחית?

-

בכל המאמרים הקודמים דיברנו על הכוח המופלא של הריבית דריבית ועל החשיבות של דחיית סיפוקים. אבל כשאנחנו מתכננים את העתיד הרחוק, עלינו לשאול שאלה אחת חתרנית:

האם ייתכן שנגיע לקו סיום שבו המדינה מחכה לנו עם מספריים גדולים מדי?הפחד ממס הוא לא רק פסיכולוגי – הוא מתמטי. במדינת ישראל, כמו ברוב העולם המערבי, שיטת המיסוי היא פרוגרסיבית. ככל שאתם מרוויחים יותר, האחוז שהמדינה לוקחת מכל שקל נוסף הולך ועולה.

1. השותף השקט בתיק הפנסיה שלכם

כשאתם חוסכים לפנסיה, אתם לא חוסכים לבד. המדינה היא "שותפה שקטה". היא נותנת לכם פטור ממס עכשיו, אבל היא מצפה לקבל את חלקה כשתצאו לפרישה.הבעיה מתחילה כשהחיסכון שלכם הופך מ"מכובד" ל"עצום". בעוד שעל קצבה בסיסית של 8,000 או 10,000 ש"ח כמעט ולא תשלמו מס (בזכות נקודות זיכוי ופטורים), על השקלים שמעבר לכך המס מתחיל לטפס במהירות.

2. חישוב של קצבה גבוהה: איפה עובר הגבול?

בואו נשווה בין שני חוסכים דמיוניים:חוסך א' (המאוזן): הגיע לקצבה של 12,000 ש"ח. לאחר פטורים ונקודות זיכוי, הוא ישלם מס זניח של כמה מאות שקלים. הנטו שלו יהיה קרוב מאוד לברוטו.

חוסך ב' (השאפתן): חסך באגרסיביות והגיע לקצבה של 32,000 ש"ח.

כאן התמונה משתנה. בואו נראה מה קורה ל"שקל האחרון" של חוסך ב': על הקצבה שמעבר לתקרה (אחרי ניצול כל הפטורים), חוסך ב' עלול למצוא את עצמו במדרגות מס של 31%, 35% ואפילו 47% (אם הוא מגיע לרמות שכר גבוהות מאוד).

המשמעות במספרים: אם חוסך ב' התאמץ מאוד כדי להגדיל את הקצבה שלו מ-30,000 ש"ח ל-31,000 ש"ח, ייתכן שמתוך ה-1,000 ש"ח הנוספים הללו, הוא יראה בכיס רק 530 ש"ח. שאר ה-470 ש"ח ילכו ישירות למדינה.

3. שאלת ה"עלות מול תועלת"

כאן עולה השאלה שכל חוסך צריך לשאול את עצמו: אם בשביל להשיג את ה-1,000 ש"ח הנוספים האלו (שבנטו הם רק 530 ש"ח) הייתם צריכים לעבוד קשה יותר בגיל 30, לוותר על חופשות, או להצטמצם ברמת החיים של המשפחה שלכם – האם זה היה שווה את זה?בכלכלה קוראים לזה "תועלת שולית פוחתת". השקל הראשון שחוסכים הוא קריטי להישרדות. השקל ה-30,000 הוא כבר מותרות, והמדינה יודעת זאת ולוקחת ממנו נתח גדול בהרבה.

4. הדילמה: חופש עכשיו או עושר (ממוסה) אחר כך?

האם כדאי לשאוף לקצבה של 40,000 ש"ח אם חצי ממנה ילך למס הכנסה?מצד אחד: עדיף לקבל 20,000 ש"ח נטו (מתוך 40,000 ברוטו) מאשר לקבל 10,000 ש"ח נטו. יותר כסף זה תמיד יותר כסף.

מצד שני: אולי הדרך הנכונה היא לא "לדחוף" את כל הכסף לפנסיה הממוסה, אלא להשתמש בחלקו היום לבניית נכסים אחרים, או פשוט לשיפור איכות החיים הנוכחית?

מעורר מחשבה.

אני יכולה לספר על מישהו שאני מכירה,

שמשתכר יפה מאד ++

יום אחד, כשהגיעה לו מסיבה מסויימת העלאה בשכר,

הוא עשה חשבון שמכל 2 שקל שיקבל - חצי עולה למס הכנסה + ביטוח לאומי

והוא ביקש לקבל במקום העלאה בשכר - ימי חופשה נוספים... עשה חשבון שזה יהיה מועיל יותר בשבילו. -

בכל המאמרים הקודמים דיברנו על הכוח המופלא של הריבית דריבית ועל החשיבות של דחיית סיפוקים. אבל כשאנחנו מתכננים את העתיד הרחוק, עלינו לשאול שאלה אחת חתרנית:

האם ייתכן שנגיע לקו סיום שבו המדינה מחכה לנו עם מספריים גדולים מדי?הפחד ממס הוא לא רק פסיכולוגי – הוא מתמטי. במדינת ישראל, כמו ברוב העולם המערבי, שיטת המיסוי היא פרוגרסיבית. ככל שאתם מרוויחים יותר, האחוז שהמדינה לוקחת מכל שקל נוסף הולך ועולה.

1. השותף השקט בתיק הפנסיה שלכם

כשאתם חוסכים לפנסיה, אתם לא חוסכים לבד. המדינה היא "שותפה שקטה". היא נותנת לכם פטור ממס עכשיו, אבל היא מצפה לקבל את חלקה כשתצאו לפרישה.הבעיה מתחילה כשהחיסכון שלכם הופך מ"מכובד" ל"עצום". בעוד שעל קצבה בסיסית של 8,000 או 10,000 ש"ח כמעט ולא תשלמו מס (בזכות נקודות זיכוי ופטורים), על השקלים שמעבר לכך המס מתחיל לטפס במהירות.

2. חישוב של קצבה גבוהה: איפה עובר הגבול?

בואו נשווה בין שני חוסכים דמיוניים:חוסך א' (המאוזן): הגיע לקצבה של 12,000 ש"ח. לאחר פטורים ונקודות זיכוי, הוא ישלם מס זניח של כמה מאות שקלים. הנטו שלו יהיה קרוב מאוד לברוטו.

חוסך ב' (השאפתן): חסך באגרסיביות והגיע לקצבה של 32,000 ש"ח.

כאן התמונה משתנה. בואו נראה מה קורה ל"שקל האחרון" של חוסך ב': על הקצבה שמעבר לתקרה (אחרי ניצול כל הפטורים), חוסך ב' עלול למצוא את עצמו במדרגות מס של 31%, 35% ואפילו 47% (אם הוא מגיע לרמות שכר גבוהות מאוד).

המשמעות במספרים: אם חוסך ב' התאמץ מאוד כדי להגדיל את הקצבה שלו מ-30,000 ש"ח ל-31,000 ש"ח, ייתכן שמתוך ה-1,000 ש"ח הנוספים הללו, הוא יראה בכיס רק 530 ש"ח. שאר ה-470 ש"ח ילכו ישירות למדינה.

3. שאלת ה"עלות מול תועלת"

כאן עולה השאלה שכל חוסך צריך לשאול את עצמו: אם בשביל להשיג את ה-1,000 ש"ח הנוספים האלו (שבנטו הם רק 530 ש"ח) הייתם צריכים לעבוד קשה יותר בגיל 30, לוותר על חופשות, או להצטמצם ברמת החיים של המשפחה שלכם – האם זה היה שווה את זה?בכלכלה קוראים לזה "תועלת שולית פוחתת". השקל הראשון שחוסכים הוא קריטי להישרדות. השקל ה-30,000 הוא כבר מותרות, והמדינה יודעת זאת ולוקחת ממנו נתח גדול בהרבה.

4. הדילמה: חופש עכשיו או עושר (ממוסה) אחר כך?

האם כדאי לשאוף לקצבה של 40,000 ש"ח אם חצי ממנה ילך למס הכנסה?מצד אחד: עדיף לקבל 20,000 ש"ח נטו (מתוך 40,000 ברוטו) מאשר לקבל 10,000 ש"ח נטו. יותר כסף זה תמיד יותר כסף.

מצד שני: אולי הדרך הנכונה היא לא "לדחוף" את כל הכסף לפנסיה הממוסה, אלא להשתמש בחלקו היום לבניית נכסים אחרים, או פשוט לשיפור איכות החיים הנוכחית?

@דוד-גולדברג תתקן אותי אם אני טועה,

אבל בדרך כלל מי שחסכונתיו יגיעו לכאלו סכומים בפנסיה-

אם הוא לא יחסוך אותם, ישלם את המס בקבלת המשכורת, לא?

בנוסף בהפקדה בפנסיה הוא לכאורה מרוויח ריבית דריבית כל השנים על כל הסכום ללא מס. -

@דוד-גולדברג תתקן אותי אם אני טועה,

אבל בדרך כלל מי שחסכונתיו יגיעו לכאלו סכומים בפנסיה-

אם הוא לא יחסוך אותם, ישלם את המס בקבלת המשכורת, לא?

בנוסף בהפקדה בפנסיה הוא לכאורה מרוויח ריבית דריבית כל השנים על כל הסכום ללא מס.לשכיר- אין מה להתחשב במס של הפרישה. הואיל ורוב ההפרשות מגיעות מהמעסיק.

בנוסף שכיר שלא רוצה להתקדם כדי לא לשלם מס תמיד ישאר מתחת לקו העוני.

לעצמאי- אכן כדאי לשקול כמה להפקיד לפנסיה ולבנות מוצרי חיסכון נוספים מעבר לפנסיה.

בנוסף כדאי לשים לב לכיסוי הביטוחי שקרן הפנסיה מבטחת ואם זה חשוב לבנות הכנסה פאסיבית דרך מוצר חילופי. -

@דוד-גולדברג תתקן אותי אם אני טועה,

אבל בדרך כלל מי שחסכונתיו יגיעו לכאלו סכומים בפנסיה-

אם הוא לא יחסוך אותם, ישלם את המס בקבלת המשכורת, לא?

בנוסף בהפקדה בפנסיה הוא לכאורה מרוויח ריבית דריבית כל השנים על כל הסכום ללא מס.@הקול-השפוי אני חושב שאתה אומר נכון

אנחנו בעצם משקיעים את המס של המדינה לעוד 40 שנה -

בכל המאמרים הקודמים דיברנו על הכוח המופלא של הריבית דריבית ועל החשיבות של דחיית סיפוקים. אבל כשאנחנו מתכננים את העתיד הרחוק, עלינו לשאול שאלה אחת חתרנית:

האם ייתכן שנגיע לקו סיום שבו המדינה מחכה לנו עם מספריים גדולים מדי?הפחד ממס הוא לא רק פסיכולוגי – הוא מתמטי. במדינת ישראל, כמו ברוב העולם המערבי, שיטת המיסוי היא פרוגרסיבית. ככל שאתם מרוויחים יותר, האחוז שהמדינה לוקחת מכל שקל נוסף הולך ועולה.

1. השותף השקט בתיק הפנסיה שלכם

כשאתם חוסכים לפנסיה, אתם לא חוסכים לבד. המדינה היא "שותפה שקטה". היא נותנת לכם פטור ממס עכשיו, אבל היא מצפה לקבל את חלקה כשתצאו לפרישה.הבעיה מתחילה כשהחיסכון שלכם הופך מ"מכובד" ל"עצום". בעוד שעל קצבה בסיסית של 8,000 או 10,000 ש"ח כמעט ולא תשלמו מס (בזכות נקודות זיכוי ופטורים), על השקלים שמעבר לכך המס מתחיל לטפס במהירות.

2. חישוב של קצבה גבוהה: איפה עובר הגבול?

בואו נשווה בין שני חוסכים דמיוניים:חוסך א' (המאוזן): הגיע לקצבה של 12,000 ש"ח. לאחר פטורים ונקודות זיכוי, הוא ישלם מס זניח של כמה מאות שקלים. הנטו שלו יהיה קרוב מאוד לברוטו.

חוסך ב' (השאפתן): חסך באגרסיביות והגיע לקצבה של 32,000 ש"ח.

כאן התמונה משתנה. בואו נראה מה קורה ל"שקל האחרון" של חוסך ב': על הקצבה שמעבר לתקרה (אחרי ניצול כל הפטורים), חוסך ב' עלול למצוא את עצמו במדרגות מס של 31%, 35% ואפילו 47% (אם הוא מגיע לרמות שכר גבוהות מאוד).

המשמעות במספרים: אם חוסך ב' התאמץ מאוד כדי להגדיל את הקצבה שלו מ-30,000 ש"ח ל-31,000 ש"ח, ייתכן שמתוך ה-1,000 ש"ח הנוספים הללו, הוא יראה בכיס רק 530 ש"ח. שאר ה-470 ש"ח ילכו ישירות למדינה.

3. שאלת ה"עלות מול תועלת"

כאן עולה השאלה שכל חוסך צריך לשאול את עצמו: אם בשביל להשיג את ה-1,000 ש"ח הנוספים האלו (שבנטו הם רק 530 ש"ח) הייתם צריכים לעבוד קשה יותר בגיל 30, לוותר על חופשות, או להצטמצם ברמת החיים של המשפחה שלכם – האם זה היה שווה את זה?בכלכלה קוראים לזה "תועלת שולית פוחתת". השקל הראשון שחוסכים הוא קריטי להישרדות. השקל ה-30,000 הוא כבר מותרות, והמדינה יודעת זאת ולוקחת ממנו נתח גדול בהרבה.

4. הדילמה: חופש עכשיו או עושר (ממוסה) אחר כך?

האם כדאי לשאוף לקצבה של 40,000 ש"ח אם חצי ממנה ילך למס הכנסה?מצד אחד: עדיף לקבל 20,000 ש"ח נטו (מתוך 40,000 ברוטו) מאשר לקבל 10,000 ש"ח נטו. יותר כסף זה תמיד יותר כסף.

מצד שני: אולי הדרך הנכונה היא לא "לדחוף" את כל הכסף לפנסיה הממוסה, אלא להשתמש בחלקו היום לבניית נכסים אחרים, או פשוט לשיפור איכות החיים הנוכחית?

@דוד-גולדברג

יש לציין שעוד 30-40 שנה

ערך הכסף ירד

וגובה מדרגות המס יעלו בהתאם

כך 32,000 לחודש זה ממש לא שאפתני זה מאסט למי שרוצה לחיות בכבוד בזקנה -

@דוד-גולדברג תתקן אותי אם אני טועה,

אבל בדרך כלל מי שחסכונתיו יגיעו לכאלו סכומים בפנסיה-

אם הוא לא יחסוך אותם, ישלם את המס בקבלת המשכורת, לא?

בנוסף בהפקדה בפנסיה הוא לכאורה מרוויח ריבית דריבית כל השנים על כל הסכום ללא מס.@הקול-השפוי כתב במס ההצטיינות: האם יש "תקרה" שמעליה לא כדאי לחסוך?:

אם הוא לא יחסוך אותם, ישלם את המס בקבלת המשכורת, לא?

עצמאי יכול להפקיד יותר בקרן השתלמות.