קרנות ממונפות - האם ואיך ?

-

קרן ממונפת יכולה להכפיל בעשר שנה את הסכום בפי 100 ויכולה למחוק אותו ב97 אחוז (למי ששם ב1999 והוציא ב2009)

זה אומר שאם תשימו אלף שקל יכול להיות לכם 3 שקל ויכול להיות לכם 100,000.בסכום שאותו אתם מוכנים להפסיד, זה יכול להיות הגיוני.

אבל זה יותר סוג של כרטיס לוטו מאשר השקעה.

@בואו-חשבון. כתב בקרנות ממונפות - האם ואיך ?:

ויכולה למחוק אותו ב97 אחוז (למי ששם ב1999 והוציא ב2009)

זה אומר שאם תשימו אלף שקל יכול להיות לכם 3 שקל ויכול להיות לכם 100,000.אגב אנקדוטה: אם המשקיע שלנו היה משאיר את (3) [30] השקל שלו עוד 16 שנה, הוא היה יוצא בכל זאת עם כ-8000-7000 ש"ח (אולי אפילו יותר).

-

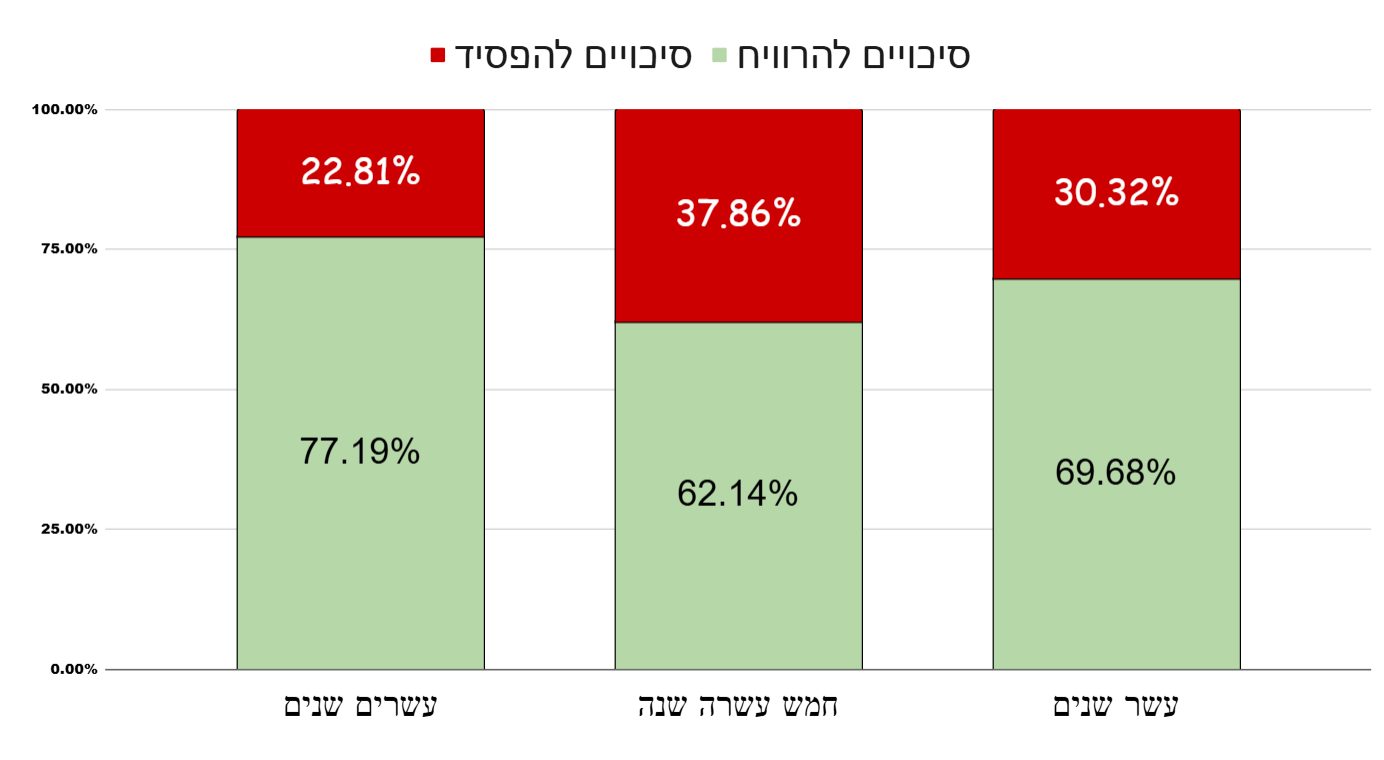

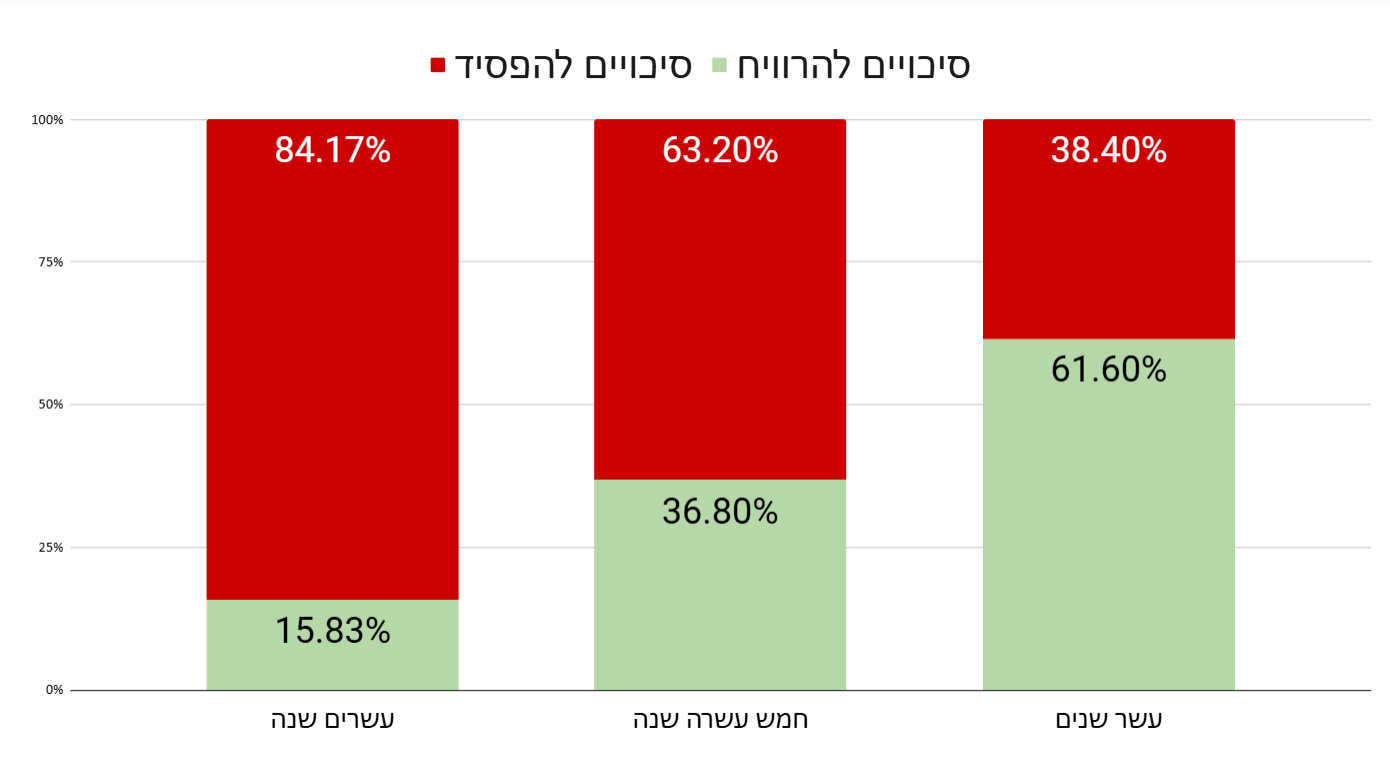

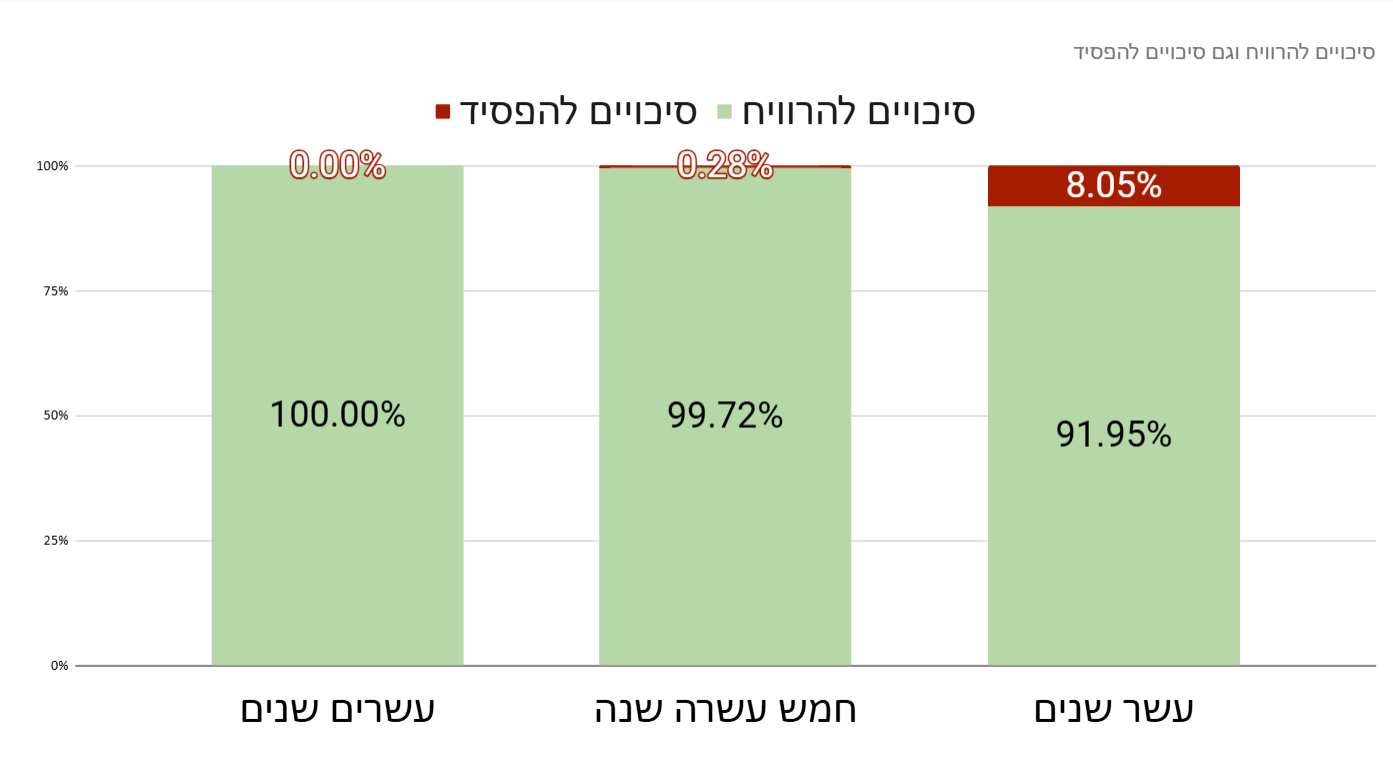

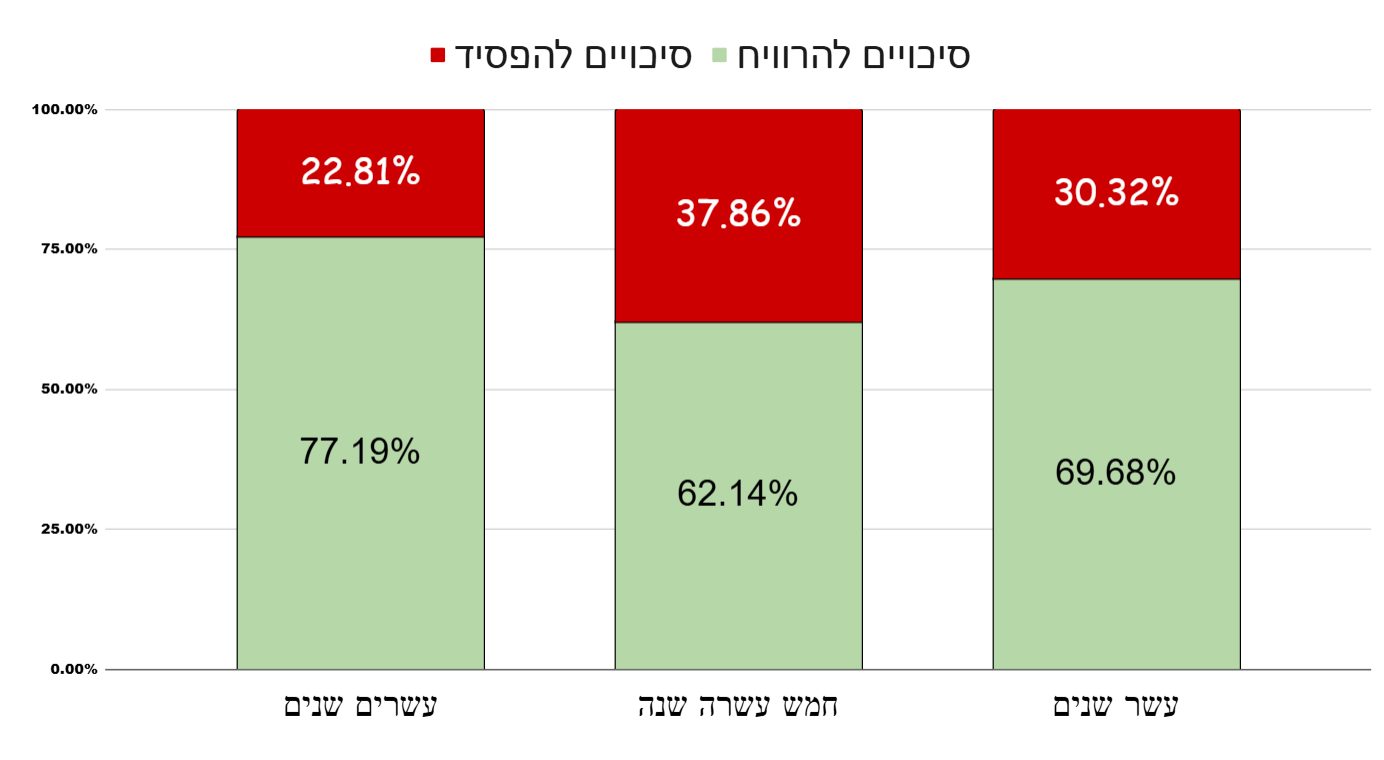

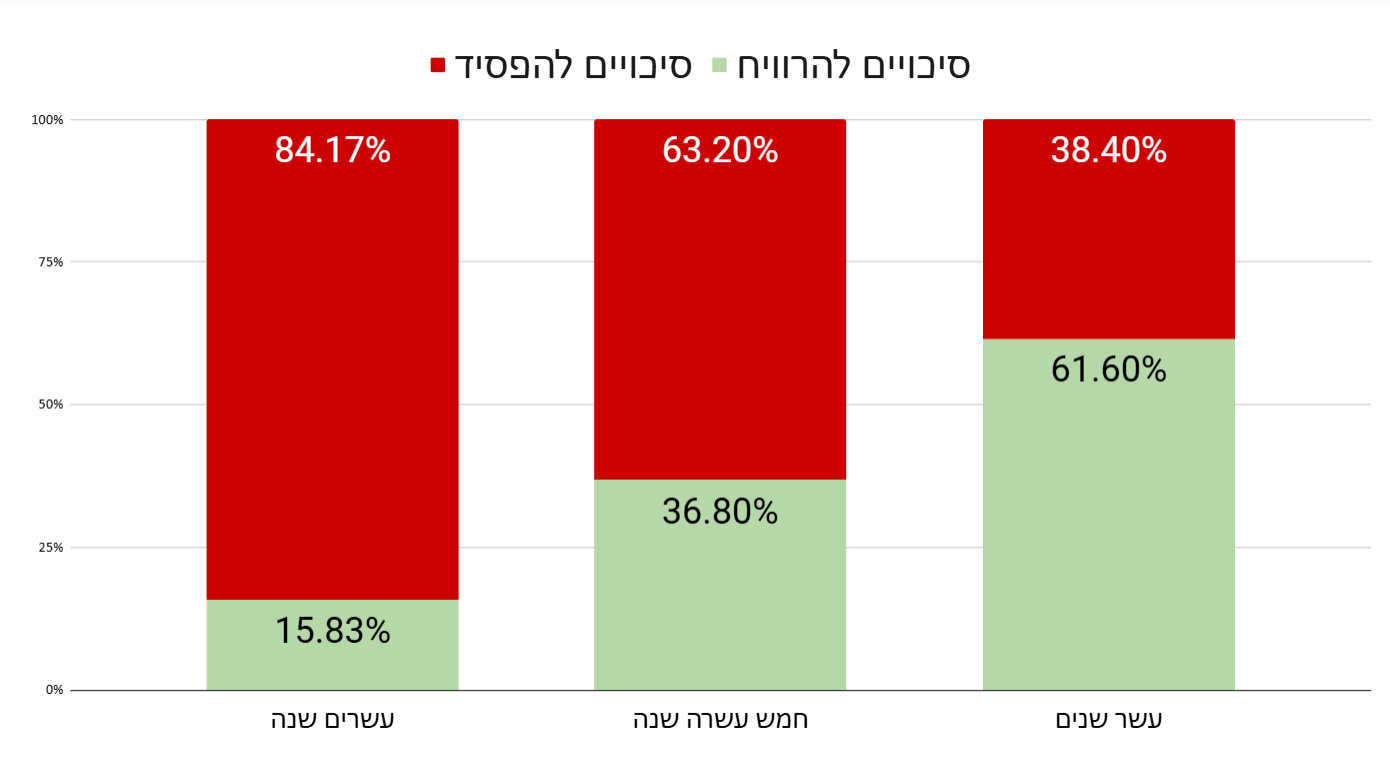

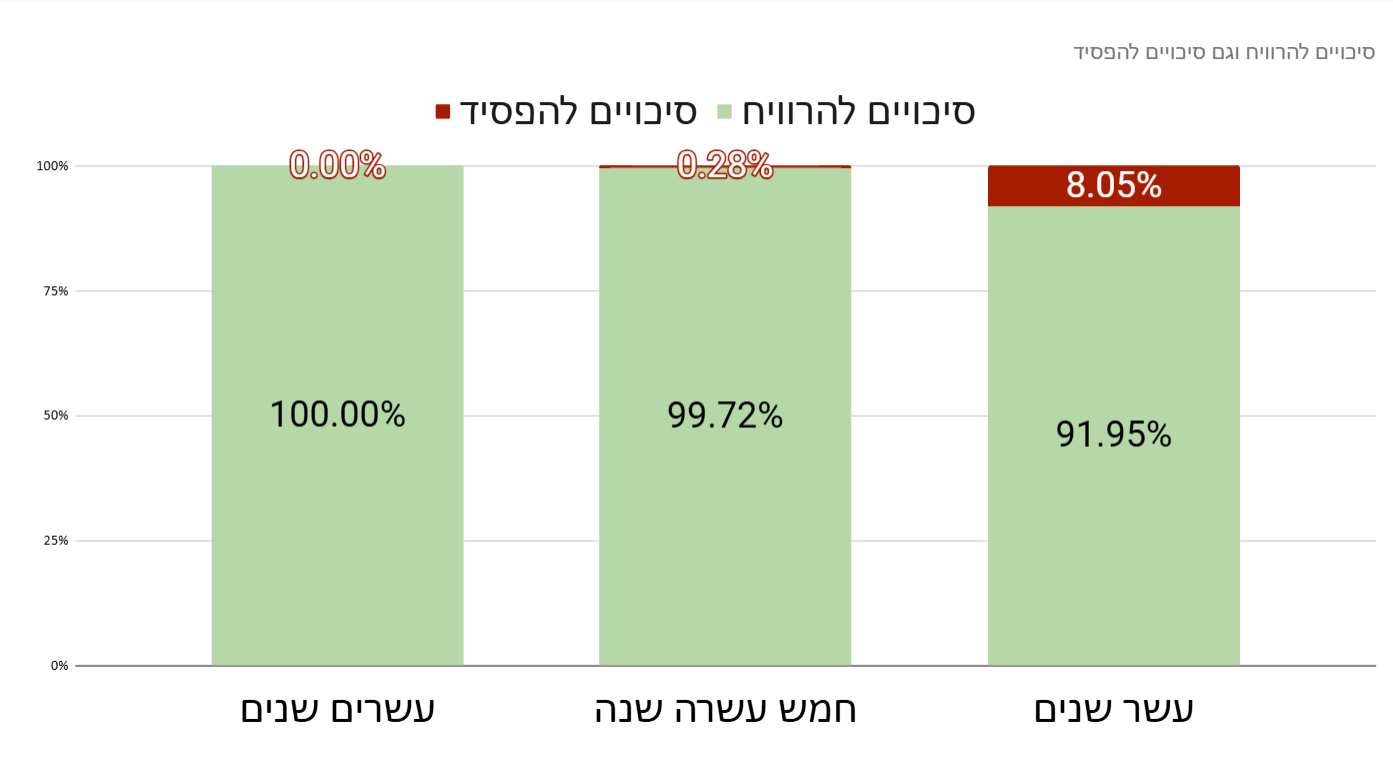

מסימלוטור שעשיתי פעם. זה הסיכויים לרווח או הפסד כלשהו (על הנאסד"ק)

בממונף פי 2

בממונף פי שלוש

במחקה רגיל

@בואו-חשבון.

ברוך הבא ידידי,

אני שמח לראות אותך כאן,

ועוד יותר שמח שהגבת.

בטוחני שתחכים אותנו מאוד. -

@בואו-חשבון. כתב בקרנות ממונפות - האם ואיך ?:

מסימלוטור שעשיתי פעם. זה הסיכויים לרווח או הפסד כלשהו (על הנאסד"ק)

בממונף פי 2

בממונף פי שלוש

במחקה רגיל

שוב ושוב אותה תופעה שדיברתי עליה... למה אתה מדבר על גרפים היפותטיים (איך אפשר לכמת "סיכויים להפסיד"?! אם אתה מדבר על סימולטורים שמנסים לחשב תשואה של ממונף היפותטי הוא כנראה לא אמין, כי צריך לקחת בחשבון את אפקט הריבית דריבית). נתתי קודם את הנתונים בפועל. התמונה ברורה - במקרה של הצלחה, השמיים הם הגבול. במקרה של הפסד - הסכום המושקע הוא הגבול

אבל זה יותר סוג של כרטיס לוטו מאשר השקעה.

אני מסכים עם ההגדרה, אבל זה יותר דומה לכרטיס לוטו ש-10% שתרוויח פי 200 (כמו שקרה במושלשת על הנאסדק), 60% שתצא עם רווח מעל המדד (כמו בעשור 2010-2020 שהתשואה בSSO הייתה בערך X10), ובכל שאר המקרים התוצאה תנוע בין רווח דומה למדד (כמו בעשור שבין 2006-2016 שכלל משבר גדול) ובין הפסד עד למחיקה (עוד לא קרה אבל אפשרי). אז לא הייתי שם את כל כספי על כרטיס לוטו כזה, אבל בהחלט הייתי שם סכום נכבד.

@שמש-מרפא כתב בקרנות ממונפות - האם ואיך ?:

איך אפשר לכמת "סיכויים להפסיד"?! אם אתה מדבר על סימולטורים שמנסים לחשב תשואה של ממונף היפותטי הוא כנראה לא אמין, כי צריך לקחת בחשבון את אפקט הריבית דריבית).

למה נראה לך שסימולטור לא יידע לחשב את האפקט הזה?

קצת בעייתי לדבר על טווח ארוך בדברים האלו בלי שיש לך באמת טווח ארוך, יש לך טווח אחד של 20 שנה, זהו. -

@בואו-חשבון. כתב בקרנות ממונפות - האם ואיך ?:

קטע שכתבתי לפני חודש בערך

רוצים להבין עד כמה קרן ממונפת זה מסוכן?

תראו את MSTR שממונף בפי 2. לא מינוף כזה גדול, נכון?

אבל לפני שנה, (שנה ויומיים ליתר דיוק) MSTR הגיעה לשיא חדש, ל539 דולר למנייה.

הקרן הממונפת MSTU הגיעה באותו זמן ל31.15

מאז, רצף של ירידות הביא אותנו עד היום, המניה המקורית ירדה בשישים ומשהו אחוז ל170, אבל הממונפת הגיע לשפל מטורף, היא ירדה ב97 אחוז ל1.16!

בשביל לעלות חזרה לשיא MSTR צריכה בסך הכל רווח של 200 אחוז.

אבל למי ששם אז בממונף זה לא ממש יעזור, כי 400 אחוז לא יספיקו לממונף כדי לחזור, גם לא 800, הוא צריך 3000 אחוז כדי לחזור למה שהוא היה....זו דוגמה לא הכי מוצלחת. אתה מדבר על הממונפות שצמודות לחברות ספציפיות (במקרה הזה חברה בעייתית בפני עצמה). הסיכוי שהS&P ירד במעל 60% קיים אבל לא ממש גבוה, בוודאי ביחס לתנודתיות של חברה ספציפית וספקולטיבית.

@שמש-מרפא כתב בקרנות ממונפות - האם ואיך ?:

זו דוגמה לא הכי מוצלחת. אתה מדבר על הממונפות שצמודות לחברות ספציפיות (במקרה הזה חברה בעייתית בפני עצמה). הסיכוי שהS&P ירד במעל 60% קיים אבל לא ממש גבוה, בוודאי ביחס לתנודתיות של חברה ספציפית וספקולטיבית.

זה באמת פוסט שכתבתי במקום אחר, העתקתי אותו לכאן כי הוא עם נתונים מדויקים.

באתי לומר שבעוד למסיס יש צורך בעליה של 200 אחוז כדי לחזור למחקה יש צורך של הרבה הרבה יותר מפי 2.אקח דוגמא ממחקי מדדים.

בעוד מדד הנאסדק (קרן QQQ) עשתה תשואה של 98 אחוז בחמש שנים האחרונות המחקה שלה פי 2 עשתה תשואה של 151 אחוז, והמחקה פי 3 עשתה רק של 141. -

תהנו.

-

יפה.

אני לא חושב שצריך "תנאים נדירים ומושלמים", גם תנאים טובים כמו העשור-עשור וחצי האחרון יעשו את העבודה, ואם נשארים מספיק זמן מסתבר שאפילו משברים כמו 2008 והקורונה לא יקלקלו את החגיגה.

הייתי מוסיף עוד משהו: כדאי לחכות לנפילה הקרובה ורק אז להכנס.

חוץ מזה כדאי להשתמש במספרים אמיתיים ולא פיקטיביים (ולא מדוייקים), לא חסר כאלו. -

תהנו.

@בואו-חשבון. כתב בקרנות ממונפות - האם ואיך ?:

תהנו.

קרנות ממונפות.pdf

חוברת נהדרת! אהבתי מאד!

מוחשי , פשוט, מקיף אבל לא ארוך מדי - מותאם גם למופרעי קשב

אשמח אם תשתף בעוד חומרים שכתבת בסגנון הזה...

-

תהנו.

@בואו-חשבון.

החסרון של הקרנות האלה מוסבר פשוט וטוב רק עם המספרים לא מדויקים .

אבל לא הייתי כותב שום המלצה להשתמש בהם בפורום כאן, זה לא סוחרים.

הייתי מסיים ככה:

אם יש לכם כסף שבאמת לא אכפת לכם להפסיד תשימו אותו לצדקה! -

@בואו-חשבון.

החסרון של הקרנות האלה מוסבר פשוט וטוב רק עם המספרים לא מדויקים .

אבל לא הייתי כותב שום המלצה להשתמש בהם בפורום כאן, זה לא סוחרים.

הייתי מסיים ככה:

אם יש לכם כסף שבאמת לא אכפת לכם להפסיד תשימו אותו לצדקה!@עומק-הסיכוי כתב בקרנות ממונפות - האם ואיך ?:

אם יש לכם כסף שבאמת לא אכפת לכם להפסיד תשימו אותו לצדקה!

אוי באמת

-

@בואו-חשבון. כתב בקרנות ממונפות - האם ואיך ?:

תהנו.

קרנות ממונפות.pdf

חוברת נהדרת! אהבתי מאד!

מוחשי , פשוט, מקיף אבל לא ארוך מדי - מותאם גם למופרעי קשב

אשמח אם תשתף בעוד חומרים שכתבת בסגנון הזה...

@אפ_על_פי_כן כתב בקרנות ממונפות - האם ואיך ?:

אשמח אם תשתף בעוד חומרים שכתבת בסגנון הזה...

תוכל להיכנס לאתר שלו.

ואני בהחלט ממליץ לקרוא את המדריכים המושקעים והמוצלחים של ידידי @בואו-חשבון. -

אפשר להשקיע במינוף על נכסים יותר בטוחים כמו הבנקים או זהב שקרנות אלו עשו מעל 150 %בשנה אחרונה והסיכון בהם הוא פחות משאר הנופים מכמת שהסכוי שהבנקים יפלו לגמרי לא קיים[וא"כ אנחנו בבעיה יותר גדולה ]

ואגב משהו יודע למה וין אף הכשר על קרן ממונפת

ומתי היה מינוף על ביטקון -

אפשר להשקיע במינוף על נכסים יותר בטוחים כמו הבנקים או זהב שקרנות אלו עשו מעל 150 %בשנה אחרונה והסיכון בהם הוא פחות משאר הנופים מכמת שהסכוי שהבנקים יפלו לגמרי לא קיים[וא"כ אנחנו בבעיה יותר גדולה ]

ואגב משהו יודע למה וין אף הכשר על קרן ממונפת

ומתי היה מינוף על ביטקון@ניסים מה שקובע האם זה יותר או פחות בטוח למנף זה התנודתיות ולא החשש שזה יימחק לגמרי.

ולמה אתה חושב שאין מינוף על ביטקוין? (הדבר הכי מסוכן שיכול להיות אגב) -

מעניין אותי אם בחישובים שנעשו פה, החשיבו גם תשלומי הריבית על המינוף,

צריך גם לא לזכור שאי אפשר להשוות מ-10 שנים האחרונות שבהם הריבית הייתה אפסית, לבין סביבת הריבית הנוכחית. -

מעניין אותי אם בחישובים שנעשו פה, החשיבו גם תשלומי הריבית על המינוף,

צריך גם לא לזכור שאי אפשר להשוות מ-10 שנים האחרונות שבהם הריבית הייתה אפסית, לבין סביבת הריבית הנוכחית.@מתכנן-פיננסי כתב בקרנות ממונפות - האם ואיך ?:

מעניין אותי אם בחישובים שנעשו פה, החשיבו גם תשלומי הריבית על המינוף,

צריך גם לא לזכור שאי אפשר להשוות מ-10 שנים האחרונות שבהם הריבית הייתה אפסית, לבין סביבת הריבית הנוכחית.דובר כאן על קרנות ממונפות, לא מינוף ע"י הלוואה או אשראי בנקאי.

-

אפשר להשקיע במינוף על נכסים יותר בטוחים כמו הבנקים או זהב שקרנות אלו עשו מעל 150 %בשנה אחרונה והסיכון בהם הוא פחות משאר הנופים מכמת שהסכוי שהבנקים יפלו לגמרי לא קיים[וא"כ אנחנו בבעיה יותר גדולה ]

ואגב משהו יודע למה וין אף הכשר על קרן ממונפת

ומתי היה מינוף על ביטקון@ניסים כתב בקרנות ממונפות - האם ואיך ?:

אפשר להשקיע במינוף על נכסים יותר בטוחים כמו הבנקים או זהב שקרנות אלו עשו מעל 150 %בשנה אחרונה והסיכון בהם הוא פחות משאר הנופים מכמת שהסכוי שהבנקים יפלו לגמרי לא קיים[וא"כ אנחנו בבעיה יותר גדולה ]

ואגב משהו יודע למה וין אף הכשר על קרן ממונפת

ומתי היה מינוף על ביטקוןהם לא בהכרח יותר בטוחים, והבעיות שהזכירו בוודאי קיימות בהם, אפילו ביתר שאת.

-

@מתכנן-פיננסי כתב בקרנות ממונפות - האם ואיך ?:

מעניין אותי אם בחישובים שנעשו פה, החשיבו גם תשלומי הריבית על המינוף,

צריך גם לא לזכור שאי אפשר להשוות מ-10 שנים האחרונות שבהם הריבית הייתה אפסית, לבין סביבת הריבית הנוכחית.דובר כאן על קרנות ממונפות, לא מינוף ע"י הלוואה או אשראי בנקאי.

@שמש-מרפא

קרנות ממונפות רוכשות חוזים עתידיים שהמחיר שלהם נקבע (גם) על פי גובה הריבית של הבנק המרכזי. -

כ90% אחוז ממניות הבנקים מוחזקים על ידי גופים גדלים מאוד מה שגורם להם חוסר בנידות בשוק ולכן הסיכוי שלהם ליפול הוא אפסי

@ניסים

מקור?