@סייעתא-דשמיא

נקודות הזיכוי הרלוונטיות הינן רק הבסיסיות.

ניתן להגיש בקשת החזר על הכנסה מעבודה על בסיס ילדים וכו' וכך יתפנו נ"ז הבסיסיות להחזר רווחי הון.

רחל עומסי

-

ככה לא מתכננים מס -

ככה לא מתכננים מסהשיטה של למשוך רווחים כל שנה.

זה כמו לקנות טיטולים בסופר מסוים והמטרנה במכולת אחרת.

מי שרוצה לעבוד בזה בשמחה

בד"כ אנשים שנוהגים כך הם מבזבזים הרבה יותר... כי על הדרך קונים יותר...עדיף שכל אחד יעבוד בעבודה שלו וישקיע בה את המיטב ואת ההשקעה ישאיר פסיבית.

-

ככה לא מתכננים מססוף שנת המס מתקרב וברחבי הרשת צצים אינסוף "טיפים" - חלקם נכונים, חלקם חלקיים וחלקם פשוט גורמים לאנשים לקבל החלטות קטנות במקום החלטות חכמות.

לפני שנדבר על מה כדאי לעשות, חשוב לדבר על מה לא לעשות.

כי תכנון פיננסי טוב לא מתחיל מפחד, משיכה-הפקדה-משיכה-הפקדה, או נסיונות "להתחכם" על הרשויות. תכנון טוב מתחיל מתודעת עושר, לא מתודעת חסר.

לא מזמן פנה אלי קורא שראה באחד הפורומים המלצה "למשוך קופות גמל להשקעה אם לא ניצלתם השנה נקודות זיכוי- כדי לא לשלם מס על רווחי הון".

זו נשמעת עצה פשוטה... אבל היא לא מבוססת.

והנה מה שאמרתי לו:

- הסכום שנראה כרווח בקופה אינו הסכום לצורך חישוב המס.

רווחי ההון מחושבים אחרי ניכוי האינפלציה, ולכן בפועל הרווח החייב במס קטן משמעותית ממה שנהוג לחשוב. - נקודות הזיכוי הרלוונטיות הן רק נקודות הזיכוי הבסיסיות, ולא נקודות עבור ילדים או קריטריונים אחרים.

- המס מנוכה במקור ורק באמצעות דוח שנתי ניתן לקבל החזר (אם מגיע).

- משיכה כל שנה מונעת קיזוז מס מהפסדים עתידיים (ויש שנים של הפסדים בשוק ההון).

- משיכה כל שנה פוגעת בצבירת ריבית דריבית על הרווחים. נכון שאפשר להפקיד את הכסף חזרה, כולל החזר המס, אבל בפועל מעטים באמת עושים זאת.

- העיקר: התרחקו ממשחקי משיכה- הפקדה. זו התנהלות שמונעת מפחד, לא מאסטרטגיה, ובהתנהלות כלכלית פחד עולה ביוקר.

וכאן מגיע העיקרון שאני מאמינה בו:

מאחלת לכם בע"ה לשלם "הרבה מיסים" - זה אומר שההכנסות שלכם גדלו, ההשקעות הניבו רווחים יפים ושבסופו של דבר 75% מהרווח נשאר אצלכם, יחד עם שמירה על ערך הכסף.הדבר החשוב הוא לא לשלם מס מיותר ולדעת לנצל נכון את הכללים אך גם להבין שאדם הנמצא כל הזמן במרדף 'לא להפסיד', הוא בסוף זה שמפסיד את ההזדמנות להרוויח באמת.

תודעת עוני מחפשת איך לא לשלם.

תודעת עושר מחפשת איך לגדול.וכשמסכמים שנת מס זה בדיוק המקום לבדוק:

האם אני מקבל החלטות מתוך פחד, או מתוך ראייה רחבה של העשור קדימה?

הכותבת הינה יועצת פנסיונית מורשית ומתכננת פרישה

- הסכום שנראה כרווח בקופה אינו הסכום לצורך חישוב המס.

-

איך מחושבת הקצבה החודשית מקרן פנסיה מקיפה בגיל פרישה?הסיכוי שמקדם ההמרה יעלה ל-250 הוא קלוששששש ....

זה אומר שתוחלת החיים תעלה בממוצע בכ-4.5 שנים (שים לב שממוצע כולל גם את האנשים שמתים צעירים) -

יוזמה: הרצאות לבנות סמינרים על שוק ההון וחסכון פנסיוניהתחלתי להעביר הרצאות בסמינרים למורות, דרך תוכנית גפן להבנה בסיסית במיסוי, שוק ההון, תלוש, קרן השתלמות ועוד.

אני רואה כמה מפסידים מחוסר ידע וטעויות שעולות ביוקר (לא תמיד במזיד מצד המעסיק).לבנות הסמינר זה עדיין פחות מעשי הואיל ורובן לא משתכרות.

-

"פנסיה" בגיל 33לדעתי תפקיד בקרן השתלמות- כחיסכון לחתונות ילדים

בקרן פנסיה- כאחריות על העתיד בע"ה (+כיסוי ביטוחי).כמתכננת פרישה כואב הלב על הפורשים שנאלצים לחיות עם ירידה ברמת ההכנסה ונאלצים להמשיך לעבוד גם לאחר גיל 80 (אמיתי!).

מניסיון כשמפרישים לקרן השתלמות לא חוסכים זאת לפנסיה בציבור שלנו אלא משתמשים בזה לחתונות.

במקום לבכות על העבר יש עוד 30+ שנה להפקיד לעתיד... -

מה ההבדל בין מדד למחקה מדדכתב במה ההבדל בין מדד למחקה מדד:

המדד עצמו אינו נסחר בבורסה.

-

כמה כסף תצטרכו בפרישה - ואיך להיערך מראש?צריך לחשב בנטרול אינפלציה.

-

מה ההבדל בין מדד למחקה מדדקרן מחקה מדד אינה מטבע דיגיטלית, מדובר בהשקעה אמיתית, שמשקיעה את הכסף שלך במניות אמיתיות הנסחרות בבורסה, בהתאם להרכב של המדד שהיא עוקבת אחריו.

במקרים מסוימים הקרן תשתמש בחוזים/נגזרים כדי להשיג תשואה דומה או זהה למדד בלי להחזיק את המניה.

למשל מדד S&P500 - הקרן מחקה מדד תשקיע במניות של אותן חברות לפי המשקל שלהם במדד. -

איך מחושבת הקצבה החודשית מקרן פנסיה מקיפה בגיל פרישה?@שמיל-שמיל

כי בקרן הפנסיה יש הטבות שאין במכשיר אחר, הבטחת תשלומים לכל חיי האדם, הבטחת תשואה לפורשים. -

איך מחושבת הקצבה החודשית מקרן פנסיה מקיפה בגיל פרישה?@כותב-רק-מה-שיודע

מקדם ההמרה הינו כ-200 חודשים.

אדם שחי יותר יקבל יותר.

המקדם מחושב לפי סטטיסטיקות.

אם בחר הבטחת תשלומים היורשים יקבלו בהתאם להבטחה גם אם הוא נפטר קודם.

כמובן אדם שבחר הבטחת תשלומים יקבל תשלום חודשי נמוך יותר.קרן פנסיה מקיפה (צוברת/חדשה) הינה קרן הדדית כל חבר בקרן מבטח את כל החברים במידה והקרן בגירעון גובים מכל המבוטחים, זה מה שנקרא איזון אקטוארי.

הקרן מרוויחה רק מדמי הניהול. -

מה ההבדל בין מדד למחקה מדדהמדד לא נסחר- אז איך בכל זאת משקיעים בו?

השבוע קיבלתי שאלה מאחד הקוראים:

מה ההבדל בין מדד לבין מחקה מדד? ואיך משקיעים במדד בפועל?

זו שאלה שאני שומעת לא מעט - והתשובה פשוטה הרבה יותר ממה שנדמה.קודם כל- מה זה בכלל מדד?

מדד הוא רשימת מניות או נכסים המייצגת תחום מסויים בשוק.

למשל:

s&p500 - כ-500 החברות הגדולות בארה"ב.

ת"א 125- 125 החברות הגדולות בבורסה בתל אביב.

מדד עולמי- אוסף חברות מכל העולם.המדד עצמו אינו נסחר בבורסה.

אז איך משקיעים במדד?

כדי להשקיע בתשואת המדד, צריך מכשיר שעוקב אחריו- קרנות מחקות מדד וקרנות סל. אלו מוצרים המניבים ביצועים דומים ככל האפשר למדד שעליו הם מבוססים.אם נרצה דימוי פשוט:

המדד הוא המתכון (למשל 500 חברות אמריקאיות מובילות).

הקרן המחקה היא המאפה -היא קונה את המניות או יוצרת תמהיל שייתן תוצאה דומה למתכון המקורי.

היתרונותפשטות וגישה ישירה למדדים מובילים.

דמי ניהול נמוכים יותר מקרנות מנוהלות.

שקיפות מלאה- אתם יודעים בדיוק מה יש בקרן.

פיזור רחב של סיכון- השקעה בעשרות או מאות מניות ולא במניה בודדת.חשוב לדעת

הקרן עוקבת אחרי המדד גם כשהוא יורד.

יש לבדוק דמי ניהול ועמלות.

חלק מהקרנות חשופות למט"ח - חשוב להבין איך זה משפיע עליכם.מה כדאי לבדוק כשבוחרים קרן מחקה?

איזה מדד הקרן עוקבת אחריו? האם זה מתאים למטרה שלכם (ארצי/ גלובלי/ סקטור)

דמי ניהול- משפיעים ישירות על התשואה.

חשיפה למטבע- האם הקרן משקיעה במטבע חוץ וכיצד זה משפיע עליכם (חשיפה לדולר/יורו וכו')

התאמה אישית- לטווח ההשקעה וליכולת הסיכון שלכם.הגישה שלי

כדי לנהל את הכסף נכון - צריך להבין אותו.

לא צריך להיות מומחה לשוק ההון, אבל כן חשוב לדעת מה יש לנו, איפה זה מושקע, ואיך זה עובד בשבילנו.רבים מגיעים אליי ואומרים: "אנחנו לא מבינים כלום",

אבל בסוף התהליך הם לא רק מבינים.

הם פועלים, משנים, ממקסמים את ההון שלהם,

ויודעים שהכסף שלהם עובד בשבילם- ולא להיפך.רוצה לבדוק שהתיק שלך מותאם עבורך ועבור המטרות שלך?

אני מזמינה אתכם לתאם שיחת ייעוץ ולוודא שהכסף שלכם מושקע נכון- בצורה חכמה ומדויקת לכם.

הכותבת הינה יועצת פנסיונית מורשית ומתכננת פרישה

-

איך מחושבת הקצבה החודשית מקרן פנסיה מקיפה בגיל פרישה?@שמיל-שמיל

בגיל פרישה הסכום שנצבר או חלק מהסכום מומר לקצבה לכל החיים.

כוונתך לאנונה חודשית- קרן פנסיה לא יודעת לשלם בצורה הזאת, אבל ניתן להמיר למוצר אחר.

לתשומת לב אין אפשרות למשוך את הכסף ללא קבלת קצבה מזערית בסך 5183 ש"ח לחודש. -

הסכם הסחר החדש- ואיך זה משפיע על הכסף שלנו@אחראי

לא הבנתי -

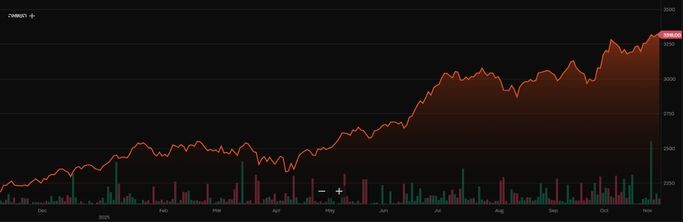

הסכם הסחר החדש- ואיך זה משפיע על הכסף שלנוארה"ב וסין חתמו על הסכם סחר חדש

מה זה אומר על הכסף שלנו?

השבוע שוב הופיעה כותרת כלכלית גדולה : ארה"ב וסין חתמו על הסכם סחר חדש.

הידיעה הזו, כמו רבות אחרות בחודשים האחרונים, הצליחה להניע את שוק ההון - עליות, ירידות ותחושת בלבול כלכלית.

וכרגיל, המשקיעים שואלים את עצמם: "האם עכשיו הזמן לפעול?"

חשוב לזכור- משקיע נבון לא אמור לנהל את ההשקעות שלו לפי הכותרות.

השוק תמיד יהיה תנודתי, כל אמירה של נשיא ארה"ב, שמועה על מכסים או משא ומתן גורמת לתנודתיות. מי שמנסה "לרכב על הגלים" האלו בד"כ מתעייף עוד לפני שמגיע לחוף.הדרך הנכונה להשקיע היא לא לפי החדשות - אלא לפי התכנון.

אסטרטגיית השקעה יציבה, שנבנתה בהתאם לגיל, להכנסה ולמטרות שלכם, לא אמורה להשתנות בכל פעם שיש כותרת דרמטית.גם כשיש הסכם סחר או התרסקות יומית אנחנו ממשיכים באותו מסלול, בביטחון ובשקט.

מתי כן כדאי לפעול?

אם לא בחרתם אסטרטגיית השקעה המותאמת עבורכם,

כשיש שינוי אצלכם- לא בחדשות.

עברתם שלב בחיים, ההכנסה גדלה או מתקרבים לפרישה- זה הזמן לבדוק שהאסטרטגיה שלכם מעודכנת ומתאימה גם לשנים הבאות.רוצה לבדוק שהתיק שלך מותאם עבורך ועבור המטרות שלך?

הכותבת הינה יועצת פנסיונית מורשית ומתכננת פרישה

-

משיכה מוקדמת מקרן השתלמות@הקוד-הפיננסי

במשיכה מוקדמת תשלם מס על ה-13203+ הרווחים עליהם.לא מס רווחי הון אלא מס מירבי (או שולי)

-

משיכה מוקדמת מקרן השתלמות@הקוד-הפיננסי

כל החלק שקיבל הטבות מס חייב במס במשיכה מוקדמת- לפי 47% או מס שולי :

שכיר עד תקרה הפקדות מעסיק + רווחים

עצמאי- מה שנחשב להוצאה פטורה + רווחיםמה שלא קיבל הטבות מס- פטור במשיכה מוקדמת + הרווחים.

-

משיכה מוקדמת מקרן השתלמות@הקול-השפוי

המס על הרווחים הוא לפי הכללים של קרן השתלמות.

במקרה של משיכה מוקדמת לדעתי הרווחים מצטרפים לקרן ויש מס לפי 47% מס או מס שולי. -

משיכה מוקדמת מקרן השתלמות@בנימין-26

זאת התשובה הנכונה.

משיכה מוקדמת באופן אוטומטי מנוכה 47%

אם פונים לפקיד שומה ניתן לקבל מיסוי לפי המס השולי. -

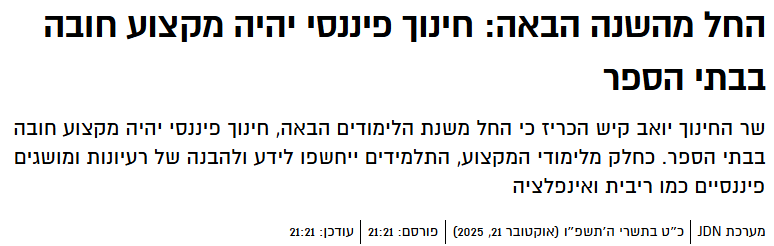

הורים יקרים - השיעור החשוב באמת לא נלמד בכיתהחינוך פיננסי מתחיל בבית

אבל הפעם גם במערכת החינוךהשבוע פורסם כי החל משנת הלימודים תשפ"ז ייכנס לראשונה חינוך פיננסי כחלק מתוכנית חובה בחטיבת הביניים (כיתות ז'-ט').

התגובות בתקשורת לא איחרו להגיע - ורובן... דווקא חיוביות.

"מעולה סוף סוף משהו מועיל!"

"הישראלים לא יודעים להתנהל עם כסף - הגיע הזמן ללמד את זה בבית הספר!"

"חייבים לימודים פרקטיים - לא רק תיאוריות!"

"למה רק שעה בשבוע?"

"למה רק מחטיבת הביניים?"אבל בין שלל המחמאות, הייתה תגובה אחת קטנה - שנגעה בדיוק בלב הנושא:

"מה זה יעזור אם ההורים קונים לילדים כל מה שהם רוצים?"

וזו השורה התחתונה.

כי חינוך פיננסי אמיתי - לא מתחיל בכיתה, אלא בבית.

הילדים רואים, מחקים ומפנימים את מה שאנחנו עושים.

אפשר לדבר על חיסכון, על תקציב, על תכנון אבל אם הם רואים אותנו מושכים, מבזבזים או דוחים טיפול בחשבונות ובחסכונות,

המסר כבר נקלט - בלי מילים.בדיוק כמו בתזונה בריאה,

אפשר ללמד ילד מה זה ירקות, אבל אם בבית יש בעיקר עוגיות - זה לא יעבוד.

אותו דבר בחינוך פיננסי.

אם אנחנו לא מנהלים נכון, חוסכים, מתכננים ומתייעצים,

הילדים שלנו לא ילמדו לעשות את זה בעצמם..לכן, לצד היוזמה המבורכת במערכת החינוך,

ההמלצה שלי היא שכל זוג, כל משפחה וכל הורה יעבור בעצמו תהליך של התייעלות כלכלית ותכנון פיננסי נכון.

להתחיל מוקדם, ללמוד איך לחסוך ולהשקיע, ולטפל כבר עכשיו בכספי הפנסיה והחסכונות.

כדי שהדוגמא האישית שלנו תהיה השיעור הכי טוב שהילדים יקבלו.אף פעם לא מאוחר להתחיל - אבל ככל שמקדימים, הרווח גדל.

אם עוד לא עשיתם סדר בכספים שלכם - זה הזמן.

תיאום פגישה אחת יכולה לפתוח לכם דרך לחיים כלכליים חכמים יותר, ולילדים - דוגמא לחיקוי.לחיות נכון היום- כדי לראות רחוק מחר.

הכותבת הינה יועצת פנסיונית מורשית ומתכננת פרישה