כל אלו שחיתנו מהלוואות וכו' ידם היתה קלה על ההדק, הרגישו שיש להם כסף עכשיו והרבה כי קיבלו מהגמ"ח המרכזי וכד' וההוצאות היו בלי חשבון.

לעומתם מי שחסך ושילם מכסף שלו הוציא בשמחה על מה שצריך.

ההרגשה היא נפלאה לחזור הביתה בסיום חתונה של ילד ולדעת שסיימנו התחשבנות ושילמנו הכל ולא מתחילים עכשיו לגלגל ולהחזיר חובות....

רחל עומסי

-

איך חרדים מחתנים ילדים -

מקצועות נוספים לבנות הסמינרממליצה תמיד לבדוק התאמה של הבת למקצוע- ע"י בחינה פרטית (לא רק דרך הסמינר) - שתוכל לשרוד את הלימודים והעבודה במקצוע, כמה בנות למדו ובזבזו שנים יקרות וההורים שפכו כספים ולא יצא מזה כלום.

כיום בסמינרים ניתן לשלב לימודים בסמינר ביחד עם ההשתלמויות ושם יש מגוון אפשרויות בתחום ההוראה והכשרה מקצועית.

כך התלמידה נשארת במסגרת (ומקבלים המון השקפה ודרך חיים בכיתות יג-יד) ובנוסף גם יכולה ללמוד מקצוע באותו מוסד לימוד ובתשלום נוסף. -

איך לשמור על הכסף שלך נזיל בלי לשחוק את הערך שלו?רבים שואלים מה לעשות עם כספים שהם לא רוצים להשקיע בסיכון - אבל גם לא להשאיר בעו"ש שצובר אבק ומאבד מערכו.

הכירו את קרן כספית - פתרון חכם לשמירה על נזילות, תוך ניסיון לשמור על ערך הכסף.

מהי קרן כספית?

קרן כספית היא סוג של קרן נאמנות שמשקיעה באפיקים סולידיים מאוד – כמו פיקדונות קצרים ואג"ח ממשלתיות.הקרן נזילה – ניתן למכור בכל רגע ולקבל את הכסף תוך כמה ימי עסקים.

הקרן אינה מבטיחה תשואה, אך היסטורית שומרת על ערך הכסף ואף מניבה תשואה סולידית.קרנות כספיות מראות תשואה זהה לריבית בנק ישראל ולכן במצב היום כשהריבית היא גבוהה קרן כספית מהווה אלטרנטיבה טובה יותר מפיקדון בנקאי.

מתי נשתמש בקרן כספית?

- כשיש סכום כסף שאיננו רוצים לסכן, אבל גם לא רוצים שיישחק בעו"ש.

- כשמחכים להזדמנות השקעה – ורוצים "לחנות" את הכסף בצורה חכמה.

- כשזקוקים לנזילות גבוהה עם סיכון נמוך יחסית.

מתי לא כדאי להשתמש?

- למי שמחפש תשואה גבוהה יותר (ויש לו אורך רוח וסובלנות לתנודתיות).

- כשיש מטרה מוגדרת לטווח ארוך – ואז אולי כדאי לשקול אפיק עם פוטנציאל רווח גבוה יותר.

דוגמא מהשטח

אדם מבוגר שפגשתי לאחרונה, פרש לפני כעשור.

למען תחושת ביטחון, הוא שמר 500,000 ₪ בעו"ש ועוד 200,000 ₪ בפקדון שבועי בריבית של 1.8%.

הסברתי לו על השחיקה בערך הכסף – ובעיקר על כך שעם אינפלציה ממוצעת של 3%–4%, הוא בעצם מפסיד כל שנה.לצורך השקט הנפשי שלו, המלצתי על קרן כספית – ששומרת על נזילות מלאה, ומאפשרת לו להרוויח תשואה מתונה במקום להפסיד.

ומה עם מס?

אחת השאלות שהוא שאל: "אבל לא אשלם על זה מס?".

אז הנה ההסבר החשוב, המס מקרן כספית הינו מס של 25% ריאלי- כלומר אחרי קיזוז האינפלציה.

אם הרווחתם 4% והאינפלציה הייתה 3%, המס יחול רק על 1% (וממנו 25% מס). במילים אחרות- הכסף לפחות שומר על ערכו האמיתי, מבלי להיפגע ממס כבד.ואיך מבצעים?

נכנסים לאזור האישי בבנק/ שוק ההון ופנסיוני/ חיפוש לפי מספר נייר/ לרשום את אחד מהממספרים הבאים/ קניה/ לרשום ערך כספי/ המשך לאישור קניה.

כשרוצים לממש את הכסף=מכירה.

מספרי קופות- בהתאם לסדר עדיפות (מבחינת עלויות):

מגדל- 5138094 - כשרות בד"ץ העדה החרדית וגלאט הון

הראל- 5137815- כשרות הרב אריה דביר

מיטב- 5136544- כשרות הרב אריה דביר

אי.בי.אי- 5139522- כשרות הרב אריה דביר

אלטשולר שחם- 5105820- כשרות תשואה כהלכה

הכותבת הינה יועצת פנסיונית מורשית ומתכננת פרישה

-

האינפלציה מזנקת! כך תשמרו על הערך של הכסף שלכםהמדד האחרון שפורסם השבוע ע"י הלשכה המרכזית לסטטיסטיקה (הלמ"ס) לא משאיר מקום לספק:

מדד המחירים לצרכן עלה באפריל ב 1.1% העליה החדה ביותר בשלוש השנים האחרונות.

האינפלציה השנתית טיפסה ל 3.6% מעל גבול היעד של בנק ישראל.

מדוע זה רלוונטי לנו?

במילים פשוטות: הכסף שלנו קונה פחות ולא מדובר בתופעה חולפת, כי מדינה מתוקנת תשאף לשמור על אינפלציה מתונה לאורך זמן.

ולכן אם הכסף שלכם "יושב בצד" באפיקים סולידיים מדי- או גרוע מכך, שוכב בעו"ש או פיקדון - הוא נשחק בשקט ובמהירות.

כסף שלא עובד מאבד ערך!

אז מה עושים?

- בודקים את מסלולי ההשקעה בחסכונות הקיימים (פנסיה, גמל, השתלמות ועוד)

- משאירים ביתרת העו"ש רק כספים שאנו צריכים לשימוש שוטף.

- מתאימים את רמת הסיכון למצב האישי- כדי לשמור על איזון בין יציבות לצמיחה

- שוקלים השקעה חכמה בשוק ההון דרך קופות מפוקחות.

דוגמא אישית מהשבוע

השבוע סיימתי ללוות זוג מקסים – האישה בשנות ה-30 לחייה, עובדת בשכר גבוה, עם הפרשות מסודרות לפנסיה כבר משנת 2012.כשעברתי על הנתונים כהכנה לפגישה, נתקלתי בפרט שכאב לי במיוחד:

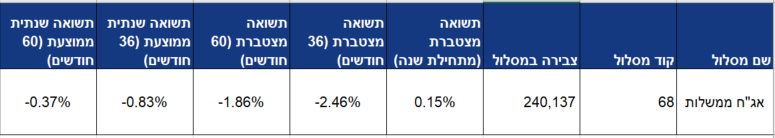

כל הכסף שהופרש עבור הפנסיה הושקע במסלול "אג"ח ממשלות"– עם תשואה ממוצעת שלילית של 0.37%- בחמש השנים האחרונות.

כן, קראתם נכון – במקום לצבור רווחים, היא רק הפסידה ערך כל שנה.למרות התסכול, התעודדתי מהתחושה שזו בדיוק הסיבה שאני כאן – כדי להחזיר שליטה, ולתקן עיוותים שקטים כאלה.

במהלך הפגישה עברנו יחד למסלול השקעה המתאים לגיל ולמצב הכלכלי שלהם – מסלול בסיכון גבוה יותר, שמאפשר שמירה על ערך הכסף לאורך זמן ואפילו צמיחה אמיתית.

והם?

הופתעו. אולי אפילו נבהלו לרגע – אבל הודו לי על כך שלא הנחתי להם להמשיך כרגיל מבלי לדעת.

הכותבת הינה יועצת פנסיונית מורשית ומתכננת פרישה

-

חדש! מסלול כשר עם פיזור ברמת סיכון גבוהה@הקול-השפוי

אפשר לשלב כמה מסלולים וליצור כל אחד את הפיזור המתאים לו. -

חדש! מסלול כשר עם פיזור ברמת סיכון גבוהה@הקול-השפוי

איזה מסלול אתה מכיר עם פיזור גדול יותר? עם כשרות?

זה הרכב המסלול

-

חדש! מסלול כשר עם פיזור ברמת סיכון גבוהה@מנסה-להבין

בהראל הכל ארה"ב -

חדש! מסלול כשר עם פיזור ברמת סיכון גבוהה@הקול-השפוי

טכנולוגיה זה ההתקדמות היום.

הפיזור הינו מבחינת הפיזור בארצות- מכיל 3 מדדים שונים.

לא כמו בשאר החברות- שהכל בארה"ב -

חדש! מסלול כשר עם פיזור ברמת סיכון גבוההבשורה למשקיעים המחפשים פיזור רחב וסיכון גבוה - ועם הקפדה על כשרות

מסלול עוקב מדדי מניות בחברת כלל- קיבל כשרות של בד"ץ העדה החרדית.

המסלול כולל הרכב:

44% מדד נאסדק 100 טכנולוגיה ארה"ב

36% מדד טכנולוגיה אירופה

20% מדד מומנטום

זמין במוצרים:

פנסיה מקיפה ומשלימה, קופת גמל, קרן השתלמות, גמל להשקעה וביטוח.

שימו לב: מדובר במסלול השקעה ברמת סיכון גבוהה - מתאים למי שמוכן להתמודד עם תנודתיות לצורך תשואה גבוהה לאורך זמן.

הכותבת הינה יועצת פנסיונית מורשית ומתכנת פרישה

-

כך תדעו שהייעוץ שאתם מקבלים – באמת משרת את האינטרסים שלכם@דוד-גולדברג

ייעוץ אינו רק נקודתי אלא הסתכלות על המכלול- מצורף פרוט חלקי

עצמאי - האם הפנסיה מספיקה לך? זהו הסכום שאתה חייב להפקיד? כמה כדאי להפקיד מבחינת פנסיה עתידית, כיסוי ביטוחי, מבחינת מיסוי כיום ומיסוי בפרישה.

שכיר- המעסיק מפקיד תקין?

בניית תוכניות חיסכון בשוק ההון, התנהלות עם התוכניות.

באיזה מוצר להשקיע

ועוד...

בנוסף דמי הניהול שאני משיגה ללקוחותיי נמוכים משמעותית מדמי ניהול של סוכנים ובפניה ישירה לחברות הואיל ואני בעלת רישיון אך איני מקבלת כספים מחברות ביטוח. -

כך תדעו שהייעוץ שאתם מקבלים – באמת משרת את האינטרסים שלכםכשזה נוגע לכסף שלנו – במיוחד לחסכונות – חשוב לדעת עם מי אנחנו מדברים. ההחלטות האלו ילוו אותנו כל החיים, ויש להן השלכות של מאות אלפי שקלים.

ועדיין – רבים לא באמת יודעים להבדיל בין יועץ, סוכן, משווק ומלווה כלכלי.

יועץ פנסיוני - היועץ שבצד שלך

יועץ פנסיוני בעל רישיון ממשרד האוצר פועל אך ורק לטובת הלקוח, ואסור לו לקבל עמלות או טובות הנאה מגופים פיננסיים.

הייעוץ מתבצע בתשלום ישיר מהלקוח – ולכן הוא שקוף, אובייקטיבי ולא מוטה.

היועץ בודק את כלל הקופות, קרנות ההשתלמות, קופות הגמל והפנסיה – ומסייע לך לבנות תיק שמתאים בדיוק לצרכים שלך.סוכן ביטוח פנסיוני/ משווק פנסיוני - מייצגים את חברות הביטוח

למרות שגם להם יש רישיון פנסיוני, הסוכן והמשווק מייצגים את חברות הביטוח – ולא אותך.

הם מקבלים עמלות מהחברות על כל מוצר שיימכר דרכם, ולכן עשויים להמליץ על מוצר שמתאים לחברה – לא בהכרח לך.

כמובן שיש סוכנים מצוינים שפועלים במסירות, ויחד עם זאת – תמיד חשוב להבין מה עומד מאחורי ההמלצה, כדי לקבל החלטה מושכלת ונכונה עבורך.יועץ כלכלי/ מלווה תקציב/ מלווה כלכלי

מדובר באדם שעוזר לך להתנהל נכון ביום-יום: איזון בין הוצאות להכנסות, תכנון חודשי, תעדוף מטרות.

לרוב אינו בעל רישיון, ואינו יכול לתת ייעוץ בנושאים כמו פנסיה, השקעות או ביטוח.

השירות הזה חשוב – אבל משלים ולא מחליף ייעוץ פנסיוני מקצועי.אז מה נכון לך?

לקבל ייעוץ מקצועי שמסתכל על כל התמונה – ובוחר עבורך את האפשרויות המשתלמות והמתאימות ביותר.

כיועצת פנסיונית מורשית ובלתי תלויה, איני מקבלת עמלות מהגופים הפיננסיים – ולכן פועלת בשקיפות מלאה ומתוך מטרה אחת: להשיג עבורך את המקסימום.בזכות ההסמכה שלי, באפשרותי להציע דמי ניהול מוזלים במיוחד ולבנות עבורך תוכנית כוללת – עם הסתכלות על החיסכון הפנסיוני, היערכות לחתונות הילדים, וחיסכון נזיל לטווח קצר.

והכי חשוב – התהליך פשוט, ברור, ומסתיים בביצוע בפועל. לא תיאוריה – אלא תוצאה.

הכותבת הינה יועצת פנסיונית מורשית ומתכננת פרישה

-

מי המציא את הפנסיה? ולמה זה עדיין משפיע עלינו היום?קצת היסטוריה...

הרעיון של חיסכון פנסיוני הומצא לראשונה ב־1889 על ידי הקנצלר הגרמני אוטו פון ביסמרק.

גיל הפרישה שנקבע אז היה 70.

אבל שימו לב: תוחלת החיים באותה תקופה הייתה רק כ־45 שנים,

כך שרוב האנשים כלל לא הגיעו לגיל שבו יקבלו קצבה.מאז, תוחלת החיים קפצה משמעותית, אך גיל הפרישה כמעט לא השתנה, והתוצאה: פערים כלכליים משמעותיים שדורשים מאיתנו תכנון אישי מדויק.

מהי בכלל הפנסיה?

פנסיה היא קצבה חודשית שמחליפה את ההכנסה מעבודה לאחר גיל פרישה. לאורך שנות העבודה, אנחנו מפרישים כספים לקרן פנסיה – והיא מצידה צוברת עבורנו חיסכון שישמש אותנו בפרישה.

הרעיון פשוט: ליצור רצף הכנסה גם כשכבר לא עובדים.ומהו גיל הפרישה כיום?

בישראל גיל הפרישה החוקי עומד על:

גברים:67

נשים: 63 (ועולה בהדרגה ל-65)

אבל שימו לב- ניתן לפורש גם לפני או אחרי, ולכן חשוב להבין איך ההחלטה תשפיע על גובה הקצבה שלכם.ולמה נשים פורשות מוקדם יותר?

הפער בגיל הפרישה נובע משילוב סיבות היסטוריות:

נשים עבדו פחות, השתכרו פחות, וחיו יותר – ולכן הוצע להן לפרוש מוקדם יותר.

בנוסף, ההבדל המקובל בגיל בין בני זוג חיזק את התפיסה שנשים צריכות לפרוש מוקדם – כדי ששני בני הזוג יפרשו בסמוך.אך כיום, כשהמציאות השתנתה, חשוב להתאים את החיסכון למציאות הכלכלית של כל אחת ואחד מאיתנו.

תכנון פנסיוני זה לא רק לחכות לגיל 67

זה להבין איך החיסכון שלך מתנהל, כמה יישאר לך ממנו, ואיך אפשר לשפר את התנאים כבר עכשיו. עולם הפנסיה משתנה, אבל האחריות שלנו לדאוג שנגיע לגיל פרישה עם חיסכון מספיק, מותאם אישית ויעיל ככל האפשר.

הכותבת הינה יועצת פנסיונית מורשית ומתכננת פרישה

-

הלוואה אחרי החג? עצרו רגע לחשוב כלכליתכדי לבצע מינוף צריך משמעת עצמית גבוהה.

אם מדובר כמו שרשמו כאן ל-15 שנה, זו תקופת זמן שניתן לבצע בה מינוף.

הריבית הינה 7.5%

לשים לב לא להיבהל ולא למשוך בתקופות של הפסדים.

כ-4 שנים לפני שצריך את הכסף לבדוק מה מצב השוק ואם השוק לא בירידה להתחיל להוריד רמת סיכון.התשובה האם כדאי לבצע את זה היא מאוד אישית ותלויה באופי של האדם.

לדעתי האישית אם יש רצון לחסוך ניתן לבצע תשלומים חודשיים לחיסכון, אם הלוואה זה מה שימריץ אותך לחסוך- אז תבצע דרך מינוף.

אמנם הסכומים שיתקבלו יהיו שונים, אך יש כאן גם את המרכיב המנטלי שהוא מאוד חשוב.

בהצלחה! -

הלוואה אחרי החג? עצרו רגע לחשוב כלכליתהלוואה אחרי החג? עצרו רגע לחשוב כלכלית

חג הפסח הסתיים, וכמו בכל שנה – מתחילות לזרום הצעות מפתות להלוואות: מהבנקים, חברות האשראי ועוד.

אבל רגע לפני שלוקחים הלוואה – חשוב לעצור ולשאול: האם זו באמת הבחירה הנכונה עבורי?

- הלוואה למימון הוצאות שוטפות (חג, חופשה, רכישות) היא יקרה – משלמים עליה ריבית, ולעיתים גם עמלות. במקום להקל, היא עלולה להכביד ולהכניס אותנו ללחץ כלכלי מתמשך.

- לעומת זאת, הלוואה שנועדה למינוף – למשל משכנתא לרכישת נכס – יכולה להיות צעד כלכלי נכון כשהיא מתוכננת היטב.

מסקנה:

הלוואה למימון הוצאות

מה מקבלים? שקט זמני.

מה נשאר? חוב+ ריביתהלוואה למינוף חכם

מה מקבלים? נכס מניב/ השקעה לטווח ארוך.

מה נשאר? רווח עתידי+ בניית הון

אז מה עושים?

- ההוצאות צריכות להתאים להכנסות.

- אם יש קושי – כדאי לחשוב איך להגדיל הכנסות או לצמצם הוצאות.

- ובעיקר – חשוב לקבל החלטות מתוך תכנון, לא מתוך לחץ.

- בונים תכנית השקעה מותאמת אישית.

הכותבת הינה יועצת פנסיונית ומתכננת פרישה

-

קרן השתלמות לעובדי הוראה. האם היא באמת יותר משתלמת מקרן השתלמות רגילה?@מתעניין-1

משרד החינוך מבצע בקרות ועלול לקזז למוסד בתקצוב.

הואיל והוא מתקצב לפי קרן השתלמות של מורים.

זאת לא בעיה חוקית, אלא פרקטית. -

קרן השתלמות לעובדי הוראה. האם היא באמת יותר משתלמת מקרן השתלמות רגילה?@מתעניין-1

ישנם עמותות המעדיפות להשאיר את ההפקדה ל-8.4 כדי להימנע מקיזוז של משרד החינוך במקרה של בקרה.

מבחינה חוקית ניתן להפריש 7.5 במקרה של קופה רגילה, אך משרד החינוך רשאי לקזז את התקצוב. -

שיפורים הלכתיים בעולם הביטוח - פנסיות, גמל וכו'@צופה-ומביט

כמתכננת פרישה, כשאנו ממלאים טפסי פרישה אנו בוחרים את מסלול ההשקעה הרצוי לנו.

כך שאין משמעות למסלול ההשקעה הקיים. -

קרן השתלמות לעובדי הוראה. האם היא באמת יותר משתלמת מקרן השתלמות רגילה?@דוד-גולדברג

אכן, אבל למרות זאת רוב המעסיקים מפקידים 7.5% כשהעובד בוחר קרן רגילה.

לעובד זה 2.5% במקום 4.2%העובד יכול להפקיד את ההפרש לגמל להשקעה או תוכנית חיסכון אחרת (גם כך ההפקדה תהיה חייבת במס)

-

פתיחת עסק זעיר - עבור קרן השתלמות.@הרואה

תקופת אכשרה לנשים המזכה בקצבת זקנה החל מגיל פרישה:

60 חודשים ב-10 שנים שקדמו לגיל הפרישה

144 חודשי ביטוח -

קרן השתלמות לעובדי הוראה. האם היא באמת יותר משתלמת מקרן השתלמות רגילה?@מתעניין-1

זה לא בדיוק כך

מגיעים אלי מאות מיועצים, רוב העמותות מעדכנות ל-7.5+2.5 למעט עמותות קטנות מאוד (בד"כ מחוסר ידיעה).